1.- CLÁUSULA SUELO (6ª entrega)

LAS CLÁUSULAS

1.- PRÉSTAMO HIPOTECARIO BBVA

CLAUSULA RELATIVA A LA LIMITACION DEL INTERES VARIABLE (CONDICIÓN 3 BIS)

3- la citada cláusula tiene el siguiente tenor «En todo caso, aunque el valor del índice de referencia que resulte de aplicación sea INFERIOR AL 2.25%, éste valor, adicionado con los puntos porcentuales expresados anteriormente para cada supuesto [0,70%] determinará el «tipo de interés vigente» en el «periodo de interés». Todo ello, sin perjuicio de la aplicación en su caso de la bonificación prevista en el apartado siguiente. El tipo aplicable al devengo de los intereses ordinarios no podrá ser, en ningún caso, SUPERIOR AL 15% NOMINAL ANUAL» [STS 23 diciembre 2015].

2.- Caixanova (préstamo hipotecario de 22 junio 2005 con personas consumidoras por subrogación)

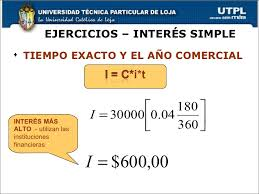

En la cláusulas tercera y tercera bis de la escritura, rotuladas «Intereses ordinarios» y «Tipo de interés aplicable», se estableció que, para determinar el tipo de interés aplicable -calculado siempre sobre la base de meses de 30 días y años de 360 días-, el plazo total del préstamo se subdividiría en períodos anuales, el primero al tipo nominal anual del 3,50% (cláusula 3ª) y los demás a un tipo de interés variable trimestral, en función del Euribor incrementado en un margen o diferencial positivo de 0,40 puntos los cuartos primeros trimestres de aplicación y de 0,75 puntos los demás trimestres de la vida del préstamo (clausula 3ª bis), si bien en la propia cláusula tercera bis se contenía un apartado del siguiente tenor:

» e) No obstante la variación pactada, el tipo de interés nominal aplicable no podrá: ser inferior al TRES CON CINCUENTA POR CIENTO, ni superior al NUEVE CON VEINTICINCO POR CIENTO durante los cuatro primeros trimestres de aplicación de interés variable.

ser inferior al CUATRO POR CIENTO, ni superior al DIEZ CON CINCUENTA POR CIENTO, el resto de la vida del préstamo. [AAP 30 octubre 2015, no se pronuncia porque se sobresee procedimiento por nulidad cláusula vencimiento anticipado].

3.- CAJASUR BANCO, antes BBK BANK CAJASUR, antes BBK BANK antes CAJA DE AHORROS Y MONTE DE PIEDAD DE CÓRDOBA, CAJA SUR

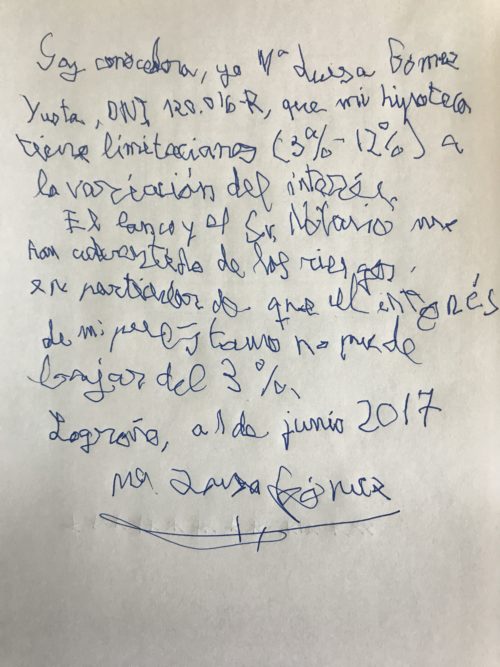

‘Sin perjuicio de lo indicado anteriormente, el tipo de interés aplicable no podrá ser inferior al 3% nominal anual ni superar el 12% nominal anual. Si al cálculo efectuado según el criterio de variación pactado resultan unos tipos inferiores o superiores a los límites fijados anteriormente, se aplicarán estos últimos’.

«Sin perjuicio de lo indicado anteriormente, el tipo de interés aplicable en cada periodo, ya resulta de la aplicación de la referencia inicial o de los sustitutos previstos no podrá será (sic) inferior al 4% nominal anual ni superar el 12% nominal anual». [STS 24 marzo 2015].

4.- CAJA RURAL DE NAVARRA (préstamo hipotecario con persona consumidora)

Cláusula tercera del préstamo hipotecario: “En ningún caso el interés del préstamo podrá rebasar el dieciocho por ciento anual (18%)”; y la tercera-bis, “TIPO DE INTERÉS ORDINARIO MÍNIMO.- Pactan las partes expresamente que el tipo de interés ordinario resultante de lo anteriormente pactado no podrá ser nunca inferior al dos con cincuenta por ciento anual (2,50%)”. [SJM núm. 11 Madrid de 7 abril 2016 y SJC-A Álava 19 setiembre 2012]

INSCRIPCIÓN EN RCGC

BBVA NIF A48265169: No.

CAJAMAR NIF F04001475: No.

Cajas Rurales Unidas, F04743175: No.

Caja de Ahorros de Galicia, Vigo, Orense y Pontevedra, G70270293: No.

KUTXABANK – NIF A95653077

CAJASUR BANCO – NIF A95622841

NCG Banco, A70302039: No.

PRECEPTOS INVOCADOS

– Por el demandante: Falta de equilibrio y reciprocidad.

– Por el demandado: arts. 8.2 y 82.1 TRLGCU, doctrina jurisprudencial establecida en la STS 241/2013, de 9 de mayo [no la puede invocar a su favor: es acción colectiva].

– En 1ª instancia: Orden Ministerial de 5 de mayo de 1994 sobre transparencia de las condiciones financieras de los préstamos hipotecarios; STS de 2 de marzo de 2011, STJCE de 3 de junio de 2010, art. 4.2 Directiva 93/13/CEE sobre cláusulas abusivas.

– En la Audiencia: Implícitamente STS 9 mayo 2013.

– Por el Tribunal Supremo: art. 222, apartados 1, 2 y 3 LEC.

RESOLUCIONES JUDICIALES Y ADMINISTRATIVAS

– Las del caso: SJM 9 Madrid 8 setiembre 2011, AP Madrid 26 julio 2013, STS 23 diciembre 2015.

– Anteriores y posteriores: STJUE 21 diciembre 2016 [la limitación del efecto restitutorio de la nulidad de las cláusulas suelo declaradas abusivas por STS 9 mayo 2013 no es compatible con el Derecho de la Unión]; STC 146/2016, de 19 setiembre [declara vulneración del derecho a la tutela judicial efectiva (acceso a la justicia) en el archivo de actuaciones en demanda singular por litispendencia de una acción colectiva, resultante de una interpretación irrazonable de la ley procesal y contraria a la doctrina del TJUE]; STJUE 14 abril 2016 [El consumidor tiene el derecho subjetivo a desvincularse de la acción colectiva]; SJM Madrid núm. 11 de 7 abril 2016 [macrodemanda]; AAP 30 octubre 2015, no se pronuncia porque se sobresee procedimiento por nulidad cláusula vencimiento anticipado. Si la cláusula suelo fuera definición del objeto principal del contrato –interés- su nulidad arrastraría la de la cláusula de intereses que también sería nula, sin integración y no se podría cobrar nada por intereses remuneratorios; SSTS 22 abril 2015; 25 marzo y 24 marzo 2015 (SJM 1 Córdoba 16 noviembre 2012; SAP Córdoba 21 mayo 2013); 8 setiembre 2014 [cláusula suelo, información notario en FD 2.9]; SJPI 100 Madrid 5 diciembre 2013; STS 9 mayo 2013; SJC-A Álava 19 setiembre 2012; STJUE 3 junio 2010; STS 16 diciembre 2009 (SJPI Madrid 44 de 24 setiembre 2003 –LA LEY 2911/2003-, SAP Madrid 11 mayo 2005).

– DGRN: Resoluciones 13 setiembre 2013, 19 abril 2006 (dos), 26 octubre y 23 octubre 1987 [límite máximo de responsabilidad].

EVOLUCIÓN DEL CASO

– Decisión del Juzgado: La declara justificada.

– Decisión de la Audiencia: No supera el control de transparencia.

– Decisión del TS: Es nula por cosa juzgada de la STS 9 mayo 2013.

OTRAS CLÁUSULAS SUELO DE BBVA[1]

1.- La referida sentencia de esta Sala nº 241/2013, de 9 de mayo, estableció en el apartado 7º de su Fallo: «Declaramos la nulidad de las cláusulas suelo contenidas en las condiciones generales de los contratos suscritos con consumidores descritas en los apartados 2, 3 y 4 del antecedente de hecho primero de esta sentencia». A su vez, dentro de tales apartados, se incluían las siguientes cláusulas suelo utilizadas por el BBVA (parte condenada en dicha resolución): a) El tipo aplicable al devengo de los intereses ordinarios no podrá ser, en ningún caso, superior al 12,00 % ni inferior al 2,50 % nominal anual. b) En todo caso, aunque el valor del índice de referencia que resulte de aplicación sea inferior al 2’50 %, éste valor, adicionado con los puntos porcentuales expresados anteriormente para cada supuesto, determinará el «tipo de interés vigente» en el «período de interés». Todo ello, sin perjuicio de la aplicación en su caso de la bonificación prevista en el apartado siguiente. El tipo aplicable al devengo de los intereses ordinarios no podrá ser, en ningún caso, superior al 15 % nominal anual. c) En todo caso, aunque el valor del índice de referencia que resulte de aplicación sea inferior al 2,25%, éste valor, adicionado con los puntos porcentuales expresados anteriormente para cada supuesto, determinará el «tipo de interés vigente» en el «período de interés». 2.- A su vez, la sentencia de esta Sala nº 139/2015, de 25 de marzo , en un supuesto de acción individual, confirmó la nulidad de una cláusula suelo de «BBVA» del siguiente tenor: «En todo caso, aunque el valor del índice de referencia que resulte de aplicación sea inferior al 2’50%, éste valor, adicionado con los puntos porcentuales expresados anteriormente para cada supuesto, determinará el «tipo de interés vigente» en el «periodo de interés». Todo ello, sin perjuicio de la aplicación en su caso de la bonificación prevista en el apartado siguiente. El tipo aplicable al devengo de los intereses ordinarios no podrá ser, en ningún caso, superior al 15 % nominal anual». Es decir, una estipulación idéntica a la modalidad «b» antes transcrita. 3.- Asimismo, la sentencia 222/2015, de 29 de abril, también en un caso de acción individual, confirmó la nulidad de la siguiente cláusula utilizada por «BBVA»: » En todo caso, aunque el valor del índice de referencia que resulte de aplicación sea inferior al dos con veinticinco (2,25) por ciento, este valor, adicionado con los puntos porcentuales expresados anteriormente para cada supuesto, determinará el «tipo de interés vigente» en el «periodo de interés». Todo ello, sin perjuicio de la aplicación en su caso de la bonificación prevista en el apartado siguiente. El tipo aplicable al devengo de los intereses ordinarios no podrá ser, en ningún caso, superior al quince (15) por ciento nominal anual». 4.- La cláusula suelo utilizada por el «BBVA» que fue declarada nula por la sentencia ahora recurrida dice: «En todo caso, aunque el valor del índice de referencia que resulte de aplicación sea INFERIOR AL2.25%, éste valor, adicionado con los puntos porcentuales expresados anteriormente para cada supuesto determinará el «tipo de interés vigente» en el «periodo de interés». Todo ello, sin perjuicio de la aplicación en su caso de la bonificación prevista en el apartado siguiente. El tipo aplicable al devengo de los intereses ordinarios no podrá ser, en ningún caso, SUPERIOR AL 15% NOMINAL ANUAL». Esta condición general es idéntica a la tratada en la sentencia 222/2015.

BIBLIOGRAFÍA

– Trabajos del autor de esta ficha:

3/2016 “La renegociación del contrato cuando hay cláusulas suelo abusivas”, Boletín del Colegio de Registradores, núm. 34, octubre, (3ª época), pgs. 1605-1606 (6 octubre 2010); y el mismo con resumen en www.notariosyregistradores.org (10 octubre 2016).

2/2016 ¿A quién beneficia la expresión manuscrita?, en www.notariosyregistradores.com, (11 setiembre 2016).

1/2016 “Los consumidores tienen el derecho subjetivo europeo a desvincularse de las acciones colectivas” en www.notariosyregistradores.com, (15 abril 2016).

4/2015 “Inscripción de una cláusula suelo del 0,5%”, en www.notariosyregistradores.com, (21 diciembre 2015).

3/2015 “Con la expresión manuscrita el profesional cumple su deber legal de transparencia”, Breve comentario y resumen de la resolución DGRN 8 octubre 2015, en www.notariosyregistradores.com (publicado el 18 noviembre 2015).

2/2015 “Registro de Condiciones Generales: entre la eliminación y el rescate”, Registradores, núm. 72, abril-junio, (2015), pgs. 51-52; blog.registradores.org, (publicado el 28 julio 2015); y web notariosyrgistradores.com (publicado el 15 noviembre 2015).

1/2015 “La devolución de las cantidades pagadas de más por cláusulas suelo”, en www.notariosyregistradores.com (publicado el 26 mayo 2015).

7/2013 “Suspensión cautelar del cumplimiento de una cláusula suelo” en www.notariosyregistradores.com, (publicado el 19 octubre 2013).

6/2013 “Esquema breve para estudiar mejor la STS 9 mayo 2013”, en www.notariosyregistradores.com, (publicado el 10 julio 2013).

5/2013 “Las cláusulas suelo en préstamos hipotecarios de financiación de la vivienda. Presentación del resumen de la STS de 9 mayo 2013”, en www.notariosyregistradores.com, (publicado el 1 julio 2013).

4/2013 “Prontuario para saber cuándo una cláusula es abusiva”, en www.notariosyregistradores.com, (publicado el 27 marzo 2013).

3/2013 “Sanción por usar cláusula suelo abusiva con tipo de interés mínimo del 2,5%”, en www.notariosyregistradores.com, (publicado el 20 marzo 2013).

2/2013 “Validez de cláusulas suelo en hipoteca de vivienda celebrada por adhesión a condiciones generales”, en www.notariosyregistradores.com, (publicado el 21 febrero 2013).

1/2013 “Nulidad cláusulas suelo-techo sostenida por el Ministerio Fiscal”, en www.notariosyregistradores.com, (publicado el 26 enero 2013).

2012 “Nulidad cláusulas suelo-techo”, en www.notariosyregistradores.com, (publicado el 13 noviembre 2012).

2011 Sobre las cláusulas suelo en Seminario de Derecho Registral de Bilbao, casos prácticos de la sesión de 19 de octubre de 2010, en www.notariosyregistradores.com, (publicado el 6 de octubre de 2011).

2003, “Límites de oscilación del tipo de interés” en “Casos Prácticos II del Seminario Registral del País Vasco. Cursos 2001 a 2006”, Centro de Estudios, Madrid, 2008, pg. 128; y “2. límites de oscilación del tipo de interés”, en Seminario de Derecho Registral, sesión de 13 de mayo de 2003, Bilbao, publicado en www.notariosyregistradores.com.

2001 “Cláusulas abusivas en los préstamos con garantía hipotecaria”, en Revista de Derecho Mercantil, núm. 242, (2001), pg. 1840.

Otros autores:

Pérez Beltrán, S., “Importancia de la acción colectiva de los consumidores en la lucha contra las cláusulas abusivas”, en www.notariosyregistradores.com, publicado el 21 junio 2013.

Santos Urbaneja, F., “Urge una ley de acciones colectivas para la defensa de los consumidores y usuarios”, en www.notariosyregistradores.com, publicado el 30 mayo 2013.

2.- CLÁUSULA GASTOS BBVA (5ª entrega)

LAS CLÁUSULAS

1.- Caja Laboral Popular (préstamo hipotecario de 6 de abril 2006 con personas consumidoras)

Cláusula quinta: «Los gastos de tasación del inmueble hipotecado en esta escritura, los que origine este otorgamiento, aranceles notariales y registrales [en rojo lo nulo], sus copias, impuestos de toda clase e inscripción en el Registro de la Propiedad, serán de cuenta de la parte deudora así como los que produzcan las modificaciones o novaciones, la carta de pago y cancelación de la hipoteca en su día, salvo los que la Ley prohíba con sanción de nulidad. Estos gastos no han sido incluidos en el cálculo de la Tasa Anual Efectiva mencionada en este contrato.

Serán asimismo a cuenta de la parte deudora, los gastos de información registral, las notificaciones, las peritaciones y los de gestión de cobro que ocasione la falta de cumplimiento por parte de la PRESTATARIA de las obligaciones establecidas en el presente contrato.

Así mismo irán a cargo de la parte PRESTATARIA, los gastos (incluidas copias, impuestos, inscripción) derivados de las escrituras previas y que sean necesarias para que la presente escritura quede inscrita en el Registro de la Propiedad. En relación a estas escrituras previas, la parte PRESTATARIA autoriza irrevocablemente a CAJA LABORAL para solicitar por sí sola la expedición de segundas y posteriores copias de las mismas a los efectos de liquidar los impuestos correspondientes e inscribir dichas escrituras en el Registro de la Propiedad.

Cualquier otro gasto que corresponda a la efectiva prestación de un servicio, relacionado con el préstamo, que no sea inherente a la actividad de la entidad de crédito dirigida a la concesión o administración del préstamo, será por cuenta de la parte PRESTATARIA» [SJM 1 San Sebastián, de 15 octubre 2015, confirmada por SAP Gipuzkoa de 27 junio 2016].

2.- Qogir Préstamos (préstamo hipotecario 6 agosto 2015 –deudor persona consumidora para fines profesionales-)

Se retienen y 2.900 euros como provisión de fondos para el pago de los gastos de Impuesto, Notaría, Registro de la Propiedad y gestoría (resolución DGRN 10 febrero 2016].

3.- BBVA

GASTOS (CONDICION 5ª). 30- la citada cláusula tiene el siguiente tenor:

«Son de cuenta exclusiva de la parte prestataria [1] todos los tributos, comisiones y gastos ocasionados por la preparación , formalización, subsanación, tramitación de escrituras, modificación -incluyendo división, segregación o cualquier cambio que suponga alteración de la garantía- y ejecución de este contrato, y por los pagos y reintegros derivados del mismo, así como por la constitución, conservación y cancelación de su garantía, [2] siendo igualmente a su cargo las primas y demás gastos correspondientes al seguro de daños, que la parte prestataria se obliga a tener vigente en las condiciones expresadas en la cláusula 11ª.

La parte prestataria faculta al banco para suplir los gastos necesarios para asegurar la correcta inscripción de la hipoteca que en este acto se constituye y de los títulos previos a esta escritura, así como los gastos derivados de la cancelación de cargas y anotaciones preferentes a dicha hipoteca. Los gastos suplidos podrán ser cargados en cuenta a la parte prestataria en la forma y condiciones que se indican al final de esta cláusula.

Los mencionados [3] servicios complementarios que, a solicitud de la parte prestataria, el Banco decida libremente realizar, serán facturados por éste con arreglo a las tarifas de comisiones y gastos que tenga vigentes el Banco en el momento de dicha solicitud. En todo caso, se considerará que constituyen un servicio objeto de facturación los trabajos de preparación de antecedentes que deba realizar el Banco para el otorgamiento de la escritura de cancelación de hipoteca.

La parte prestataria queda obligada a satisfacer y resarcir al Banco cuantos [4] daños, perjuicios, costas y gastos procesales o de otra naturaleza, se generen u originen al Banco por incumplimiento del contrato o para el cobro del crédito, incluyendo los gastos y costes directos o indirectos, causados por las actuaciones del Banco que tengan por objeto la reclamación de la deuda (tales como, en especial, los requerimientos de pago por correo, teléfono, telegrama, notariales), así como los derivados de los procedimientos judiciales o extrajudiciales motivados por todo ello, incluidos los honorarios de Abogado y Procurador aún cuando su intervención en las actuaciones y procedimientos judiciales o extrajudiciales no fuere preceptiva.

El Banco queda facultado para cargar en cuenta o reclamar en cualquier momento a la parte prestataria cuantas cantidades se le adeuden por los conceptos antes indicados. Las cantidades así adeudadas al BANCO devengarán, desde la fecha en que éste las hubiera satisfecho y sin necesidad de reclamación, intereses de demora con arreglo a la cláusula 6ª, y quedarán garantizadas con arreglo a la cifra prevista para gatos y costas en la cláusula 9ª”. [STS 23 diciembre 2015]

4.- BBVA, Caja Madrid

«En caso de procedimiento judicial, todos los gastos y costas judiciales serán de cuenta de los demandados» [STS 16 diciembre 2009].

5.- BSCH

«… Serán a cargo de la parte prestataria (…) los gastos judiciales o extrajudiciales que el Banco tuviera que satisfacer para obtener el cumplimiento del contrato, incluso los honorarios de Letrado y Procurado»; y que «los aludidos gastos (…) serán exigibles desde que se ocasionen o devenguen».” [FD 8º de la sentencia de la Audiencia]. [STS 16 diciembre 2009].

6.- Bankinter

“Bankinter, en relación con dicha cláusula, diferencia el pacto sobre costas incluido en los contratos de préstamo hipotecario, de la inclusión de las costas dentro del importe garantizado con la hipoteca. En el primero de los casos –cláusula 5ª, g) del documento núm. 9 de los acompañados con la demanda, a cuyo tenor «correrán por cuenta del prestatario los gastos derivados de los siguientes conceptos… gastos extrajudiciales y costas judiciales ocasionados a Bankinter como consecuencia del incumplimiento de la obligación de pago por parte del prestatario»– […] [FD 8º de la sentencia de la Audiencia]. [STS 16 diciembre 2009].

7.- BBVA (préstamo hipotecario 1 octubre 2005)

5ª.- GASTOS. Son de cuenta exclusiva de la parte prestataria todos los tributos, comisiones y gastos ocasionados por la preparación, formalización , subsanación, tramitación de escrituras, modificación -incluyendo división , segregación o cualquier cambio que suponga alteración de la garantía- y ejecución de este contrato, y por los pagos y reintegros derivados del mismo, así como por la constitución, conservación y cancelación de su garantía , siendo igualmente a su cargo las primas y demás gastos correspondientes al seguro de daños, que la parte prestataria se obliga tener vigente en las condiciones expresadas en la cláusula 11ª.

La parte prestataria faculta al Banco para suplir los gastos necesarios para asegurar la correcta inscripción de la hipoteca que en este acto se constituye y de los títulos previos a esta escritura , así como los gastos derivados de la cancelación de cargas y anotaciones preferentes a dicha hipoteca. Los gastos suplidos podrán ser cargados en cuenta a la parte prestataria en la forma y condiciones que se indican al final de esta cláusula.

Los mencionados servicios complementarios que, a solicitud de la parte prestataria, el Banco decida libremente realizar, serán facturados por éste con arreglo a las tarifas de comisiones y gastos que tenga vigentes el Banco en el momento de dicha solicitud. En todo caso, se considerará que constituyen un servicio objeto de facturación los trabajos de preparación de antecedentes que deba realizar el Banco para el otorgamiento de la escritura de cancelación de hipoteca.

La parte prestataria queda obligada a satisfacer y resarcir al Banco cuantos daños, perjuicios, costas y gastos, procesales o de otra naturaleza, se generen u originen al Banco por el incumplimiento del contrato o para el cobro del crédito, incluyendo los gastos y costes, directos o indirectos, causados por las actuaciones del Banco que tengan por objeto la reclamación de la deuda (tales como, en especial, los requerimientos de pago por correo, teléfono, telegrama o notariales), así como los derivados por los procedimientos judiciales o extrajudiciales motivados por todo ello, incluidos los honorarios de Abogado y Procurador, aun cuando su intervención en las actuaciones y procedimientos judiciales o extrajudiciales no fuere preceptiva. El Banco queda facultado para cargar en cuenta o reclamar en cualquier momento a la parte prestataria cuantas cantidades se le adeuden por los conceptos antes indicados. Las cantidades así adeudadas al BANCO devengarán, desde la fecha en que éste las hubiera satisfecho y sin necesidad de reclamación, intereses de demora con arreglo a la cláusula 6ª, y quedarán garantizadas con cargo a la cifra prevista para gastos y costas en la cláusula 9ª. [Resolución DGRN 19 abril 2006 – BBVA].

8.- BBK (préstamo hipotecario de 25 enero 2006)

QUINTA. – GASTOS A CARGO DE LA PARTE PRESTATARIA. Serán de cuenta de la parte deudora todos los gastos presentes o futuros que se deriven de esta escritura, entre los que se incluirán expresamente los siguientes:

- a) Aranceles notariales, con inclusión de los producidos por la expedición de su primera copia para Bilbao Bizkaia Kutxa, y registrales relativos a la constitución, modificación o cancelación de la hipoteca aquí constituida.

- b) Impuestos que graven o puedan gravar tanto el préstamo, como la constitución modificación o cancelación de la hipoteca aquí constituida, (incluidas igualdades o reservas de rango), así como de cualesquiera otras garantías otorgadas o que se otorguen en garantía del presente préstamo.

- c) Gastos de tramitación de esta escritura ante el Registro de la Propiedad y la oficina liquidadora de impuestos.

- d) Los derivados de la conservación del inmueble hipotecado, así como del seguro de daños del mismo y las contribuciones, arbitrios, impuestos o tasas que graven dicho inmueble.

- e) Los gastos procesales o de otra naturaleza, derivados del incumplimiento por el acreditado de su obligación de pago.

- f) Cualquier otro gasto que corresponda a la efectiva prestación de un servicio, relacionado con este préstamo, que no sea inherente a la actividad de la entidad prestamista, dirigida a la concesión o administración del préstamo.

DECIMOSEGUNDA.- CREDITOS CONEXOS. Las cantidades que la entidad acreedora se vea obligada a satisfacer, en defensa de los derechos que se le reconocen en esta escritura, y/o por cuenta de la parte prestataria e hipotecante, por cualquiera de los gastos relacionados en la cláusula quinta (Gastos a cargo de la prestataria) y por honorarios profesionales (aunque su intervención fuera potestativa), así como los gastos de requerimientos a que se refiere el arto 686 de la L.E.C., gastos de administración a que se refiere el arto 690 de la misma Ley, en lo que no se compense con los frutos y rentas de los inmuebles, gastos e impuestos por la inscripción en el Registro de las modificaciones de domicilio del deudor o hipotecante no deudor, gastos notariales, liquidación complementaria de la autoliquidación por el impuesto sobre transmisiones patrimoniales y actos jurídicos documentados y en general, cualquier gasto originado por la presente escritura, o las que la complementen, o por las previas necesarias para la inscripción de ésta en el Registro de la Propiedad se cargarán en cuenta acreedora de la parte prestataria si tuviera saldo suficiente. En caso de que no tuviera saldo suficiente, se contabilizarán en cuenta aparte, considerándose cantidades vencidas y devengando, desde su pago, el interés de demora que se indica en la cláusula sexta. [Resolución DGRN 19 abril 2006 – BBK].

9.- Banesto [préstamo hipotecario de 27 junio 1985]

La práctica de incluir en la cifra global por costas y gastos no sólo las costas y gastos judiciales, sino cualesquiera otros gastos más o menos relacionados con el contrato y que habiendo sido anticipados por el prestamista, deban ser, en definitiva, según el contrato de cargo del prestatario, comprendiendo, según la escritura [cláusula 8ª], «en general los gastos de esta operación que siendo a cargo de la parte prestataria o del titular del bien hipotecado hayan sido satisfechos por el prestamista» [resolución 23 octubre 1987].

INSCRIPCIÓN EN RCGC

BBVA – NIF: A48265169: Sí.

CAJA MADRID – NIF: G28029007: Sí, cesación.

BANKIA – NIF: A14010342: No.

BANKINTER – NIF: A28157360: Sí.

BANCO SANTANDER CENTRAL HISPANO – NIF: A39000013: Sí.

BANCO SANTANDER – NIF: A39000013. Sí.

PRECEPTOS INVOCADOS

– Por el demandante: arts. 86.7, 87, 89.2 y 89.3 TRLGDCU.

– Costas procesales: orden público y SAP 11 mayo 2005 [cosa juzgada].

– Gastos cancelación: son del acreedor por ley.

– Por el demandado:

– Costas: cosa juzgada, no se ha utilizado la cláusula –acreditado-. Art. 89.3.a) y c) se refiere a la compraventa de viviendas, hipoteca unilateral gastos son del hipotecante y los de seguro también por art. 8 LRMH.

– En 1ª INSTANCIA:

– Costas: cosa juzgada.

– Resto: art. 6.2 LCGC, STJUE 9 setiembre 2004: no cabe interpretación «contra proferentem» sino nulidad de la cláusula ambigua y perjudicial.

– Gastos cancelación: la actividad de cancelación del banco no es sino el consentimiento del art. 82 LH, es oscura contra arts. 5.5 y 7.7 LCGC.

– En la AUDIENCIA:

– Por el TRIBUNAL SUPREMO:

– Gastos documentación: arts. 89.3.2, 3 y 4 TRLGDCU.

– Tributos: art. 89.3.c) TRLGDCU.

– Gastos seguro daños: art. 8 LRMH y art. 14 LCS (tomador) –válida-

– Gastos pre-procesales: art. 86 TRLGDCU y 8 LCGC.

– Abogado y procurador voluntario: contra art. 32.5 LEC y 86 TRLGDCU y 8 LCGC.

RESOLUCIONES JUDICIALES Y ADMINISTRATIVAS

– Las del caso: SJM 9 Madrid 8 setiembre 2011, AP Madrid 26 julio 2013, STS 23 diciembre 2015.

– Anteriores y posteriores: SJM 1 San Sebastián, de 15 octubre 2015 [gastos notariales y registrales al deudor nula por falta de reciprocidad; gastos derivados del impago y de prestación de servicios por la entidad al mismo, nula por general], confirmada por SAP Gipuzkoa de 27 junio 2016]; STS 16 diciembre 2009 (SJPI Madrid 44 de 24 setiembre 2003 –LA LEY 2911/2003-, SAP Madrid 11 mayo 2005).

– DGRN y otros: Resoluciones de 10 noviembre 2016 (497) [considera inscribible, como gasto de conservación de la garantía, la imposición al deudor de los gastos del seguro de daños y la estipulación del banco como beneficiario del seguro; no en indemnizaciones por expropiación forzosa que tienen régimen imperativo propio]; 10 febrero 2016 (advierte que los gastos que por ley son del profesional no pueden imponerse al adherente); 19 abril 2006 (dos) y 26 octubre y 23 octubre 1987.

El Informe de la Comisión de Consultas Doctrinales del Colegio Nacional de registradores de 3 febrero 2016 indica: “4.- Gastos derivados de la concertación del contrato y de la ejecución: gastos de notaría, registro impuesto de AJD, gestoría, costas procesales y honorarios de abogado y procurador. Se declaran en general nulos […] En otros casos se trata de gastos: las costas procesales, sujetos a estricta regulación legal (arts. 394, 398, 559 y 561 LEC), correspondiendo al juez su atribución al deudor o al acreedor […] Y en cuanto a la imputación de los honorarios de abogado y aranceles de procurador, indica el TS que es contraria al artículo 32-5 de la LEC que los excluye de la condena en costas salvo temeridad, por lo que su imposición al deudor supone abusividad […]

“No deben constar en el asiento de hipoteca: Los pactos referidos al pago de comisiones y compensaciones que excedan del máximo permitido por las normas que las regulan (ej. arts. 7 a 9 de la Ley 41/2007) o los pactos que impongan al deudor el abono de gastos o impuestos cuyo pago corresponde por Ley al acreedor (art. 89-3 LGDCU)”.

El pago por el deudor de los honorarios del abogado del acreedor en la ejecución extrajudicial, porque su intervención no es obligatoria y según el artículo 236-K-3 del RN, el notario sólo debe practicar la liquidación de gastos, considerando exclusivamente los honorarios de su actuación y los derivados de los distintos trámites seguidos [Comisión Calificación Colegio Registradores, 24 marzo 2010].

EVOLUCIÓN DEL CASO

– Decisión del Juzgado: Nula con integración.

35- A la vista de lo expuesto hemos de considerar abusiva la condición general en todos sus párrafos excepto en el cuarto [Esta cláusula ya fue declarada nula, por la Sentencia del Juzgado de Primera Instancia, y posteriormente por la de la Sec 13 de la AP, que devino firme en relación a esta cláusula, en el procedimiento que dio lugar a la STS 16-12-09], por resultar abusiva a la vista del art 87.5 y 89.3 del TRLCU.

36- […] la cláusula no cumpliría tampoco los requisitos de claridad y concreción del art 5.5 LCGC, resultando por el contrario oscuras y ambiguas en los términos del art 7.7 del mismo texto.

– INTEGRACIÓN

- a) cláusula de gastos serán de cuenta del cliente aquellos gastos o tributos que por disposición legal o reglamentario no sean del banco.

– Decisión de la Audiencia: Confirma decisión del Juzgado.

– Decisión del TS: Confirma decisión de la Audiencia

– Gastos documentación: nulos por arts. 89.3.2, 3 y 4 TRLGDCU.

– Tributos: abusivos por art. 89.3.c).

– Gastos seguro daños: válidos por art. 8 LRMH y art. 14 LCS (tomador) –válida- [aquí hay cosa juzgada con Caja Madrid 16-12-09].

– Gastos pre-procesales, notario, registrador: abusivos por art. 86 LCGC y 8 LCGC.

– Abogado y procurador voluntario: abusivos por contra art. 32.5 LEC y 86 TRLGDCU y 8 LCGC.

REGISTRO DE LA PROPIEDAD

Resolución DGRN 10 febrero 2016: El segundo grupo de cantidades retenidas está constituida por 441,52 euros para pagar la cuota de ajuste y la primera cuota de intereses, 20 euros por gastos de transferencia, 194,81 euros para pagar a «Katra Tasación» los gastos de la tasación del inmueble hipotecado, 121 euros para pagar a don A. R. R. los honorarios de abogado de la preparación documental de la hipoteca, y 2.900 euros como provisión de fondos para el pago de los gastos de Impuesto, Notaría, Registro de la Propiedad y gestoría. Es práctica relativamente frecuente en los préstamos hipotecarios que el acreedor retenga ciertas cantidades del préstamo para el pago de los gastos, comisiones e impuestos que la propia operación genera; por lo que no se puede hacer tacha alguna a estas retenciones, no comprendiendo la retención de gastos por servicios no solicitados por el deudor; y ello sin perjuicio que el pago de alguno de esos gastos correspondieran por ley al prestamista y no pudieran imponerse al adherente (cfr. STS de 23 diciembre 2015), lo cual no puede valorarse en este recurso al no haber sido alegado por el registrador.

Nota BBVA: 5.º) Gastos. Se ponen a cargo del deudor todo tipo de gastos, judiciales y extrajudiciales vayan en beneficio del acreedor o del deudor al margen de que sean originados a su solicitud, como son los de seguros, notariales, registrales y procesales. No puede admitirse por principio que todos los gastos, al margen de a quien beneficien, sean a cargo de la parte que no intervino en la formulación del contenido contractual, todo ello contradice al art. 1168 CC y apartado 22.º disposición adicional 1.ª LGDCU. Tampoco cabe una remisión genérica a las tarifas sin especificar los gastos concretos que se van cobrar conforme al apartado 4.c del número 7 de la OM de 12 de diciembre de 1989 y arts. 10.1, 10.3 LGDCU, 5 y 7 LCGC. El acreedor no puede imputar sin justificación ni negociación, que no se acredita, al adherente todos los gastos de su actividad dos veces, una por medio del interés y otra directamente. Además, la imputación de costas y gastos procesales no puede inscribirse dado que la mismas halla sujeta a reglas de Derecho necesario, a saber los arts. 241 y 539.2 de la Ley de Enjuiciamiento civil. [Resolución 19 abril 2006 – BBVA]

Nota BBK: 4.º) Gastos y créditos conexos. I. Gastos. Se ponen a cargo del deudor todo tipo de gastos, judiciales y extrajudiciales vayan en beneficio del acreedor o en el deudor al margen de que sean originados a su solicitud, como son los notariales, de conservación, seguros, y registrales. No puede admitirse por principio que todos los gastos, al margen de a quien beneficien, sean a cargo de la parte que no intervino en la formulación del contenido contractual. El acreedor no puede imputar sin justificación al adherente todos los gastos de su actividad dos veces, una por medio del interés y otra directamente. Todo ello contradice al artículo 1.168 CC y apartado 22.º disposición adicional 1.ª LGDCU. Tampoco cabe una remisión genérica a las tarifas sin especificar los gastos concretos que se van cobrar conforme al apartado 4.c) del número 7 de la OM de 12 de diciembre 989 y artículos 10.1.a) LGDCU y 5 y 7 LCGC. El profesional no puede desplazar sus costes al cliente sin la oportuna negociación la cual no se acredita lo que es contrario a los artículos 10.1.a), 10 Código de comercio y 5.5. LCGC. La imputación al prestatario en exclusiva de los gastos procesales es contraria a, preceptos imperativos, en particular a los artículos 241 y 539.2 de la Ley de Enjuiciamiento civil. II. Créditos conexos. Entre ellos se incluyen gastos del más variado régimen, que se pretenden cubrir con la garantía hipotecaria por costas y gastos, lo que en algunas ocasiones, como en el caso de subrogación por pago de impuestos que llevan aparejada preferencia legal sobre la hipoteca constituida, gozan de un rango superior al de la hipoteca misma, por lo que su garantía con ella encierra sobre-garantía contra el número 18 de la disposición adicional 1.ª LGDCU. La inclusión indiscriminada de tales créditos heterogéneos en una misma cláusula con sujeción a idénticos efectos adolece de oscuridad, lo que contraviene los artículos 10.1 a) LGDCU 5 y 7 LCGC. [Resolución 19 abril 2006 – BBK].

Resoluciones 26 octubre y 23 octubre 1987: El defecto 6.1.1 (cláusula 8.- de la escritura) se refiere, finalmente, a una cuestión muy importante porque está muy generalizada la práctica de incluir en la cifra global por costas y gastos no sólo las costas y gastos judiciales, sino cualesquiera otros gastos más o menos relacionados con el contrato y que habiendo sido anticipados por el prestamista, deban ser, en definitiva, según el contrato, de cargo del prestatario. De la Ley de Hipoteca Mobiliaria (artículo 6.°) resulta un criterio favorable a la inclusión en la misma cifra global, de aquellos gastos extrajudiciales que, como las primas de seguro del bien hipotecado, estén en íntima conexión con la conservación y efectividad de la garantía; éste puede ser también el caso de los anticipos por aquellos impuestos que constituyen afecciones preferentes a la hipoteca, o por gastos de la comunidad en régimen de propiedad horizontal y otros de análoga trascendencia en relación con la hipoteca misma. Pero una fórmula que, como la de la escritura, comprende «en general los gastos de esta operación que siendo a cargo de la parte prestataria o del titular del bien hipotecado hayan sido satisfechos por el prestamista» no puede ser aceptada, porque, como resulta de otros considerandos, la parte prestataria ha asumido obligaciones que son, en rigor, ajenas a la obligación garantizada y a la conservación y efectividad de la garantía. Si se quiere que los reembolsos por anticipos relativos a estas otras obligaciones sean también garantizados por hipoteca, se requerirá constituir hipoteca especial por deuda futura con las consiguientes precisiones relativas a cada deuda y al respectivo importe máximo garantizado.

BIBLIOGRAFÍA

– Pérez Benítez, J. J. (coordinador), “Efectos de la nulidad de las cláusulas abusivas”, elderecho.com, (2016) en http://www.elderecho.com/foro_legal/mercantil/Efectos-nulidad-clausulas-abusivas_12_982185001.html.

– Trabajos del autor de esta ficha:

2008 “Combatir las cláusulas abusivas”, en www.notariosyregistradores.com, (publicado el 17 de diciembre).

2006 “EL PAPEL DE LOS REGISTRADORES DE LA PROPIEDAD FRENTE A LAS CLÁUSULAS ABUSIVAS EN MATERIA DE COMPRAVENTA DE VIVIENDA”, en “Protección del comprador de vivienda frente a cláusulas abusivas, INFORME SOBRE EL ANÁLISIS DE CONTRATOS DE COMPRAVENTA DE VIVIENDA”, diciembre, 2006, CECU.

– El mismo informe en Boletín del Colegio de Registradores, núm. 131, enero, (2007), (2ª época), pgs. 42 a 46.

2004 Recensión de la obra de Mª de Lourdes Ferrando Villalba, “Las comisiones bancarias”, Revista Crítica de Derecho Inmobiliario, núm. 684, julio-agosto, pgs. 2033 a 2036.

3.- CLÁUSULA DE INTERÉS DE DEMORA PRÉSTAMO HIPOTECARIO (7ª entrega)

LAS CLÁUSULAS

1.- BBVA (CONDICIÓN 6ª)

37- La citada cláusula tiene el siguiente tenor:

«Las obligaciones dinerarias de la parte prestataria, dimanantes de este contrato, vencidas y no satisfechas, devengarán desde el día siguiente al de su vencimiento, sin necesidad de requerimiento alguno y sin perjuicio de la facultad de vencimiento anticipado atribuida al Banco en la Cláusula 6ª bis, un interés de demora del 19% NOMINAL ANUAL, calculado y liquidable por meses naturales o fracción en su caso y siempre por periodos vencidos. Los intereses vencidos y no satisfechos devengarán y se liquidarán en igual forma nuevos intereses al tipo de interés moratorio aquí establecido.

Las cantidades resultantes como intereses de demora se considerarán firmes en el momento en que se perciban, sin perjuicio del derecho del Banco a exigir los intereses moratorios devengados hasta cada momento, y quedarán garantizadas exclusivamente con cargo a la cantidad máxima consignada en el apartado b) de la cláusula 9ª”. [SSTS 18 febrero 2016 y 23 diciembre 2015 y Auto AP Gipuzkoa 23 febrero 2016].

2.- Caixanova (préstamo hipotecario de 22 junio 2005 con personas consumidoras por subrogación)

6ª. INTERESES DE DEMORA. a) Sin perjuicio de las acciones resolutorias que la Caja pueda ejercitar, las cantidades vencidas y no pagadas devengarán intereses de demora al tipo nominal anual del DIECIOCHO POR CIENTO.

- b) El mismo interés de demora devengará el principal pendiente de vencimiento en caso de reclamación judicial, hasta la cancelación total del préstamo… [AAP 30 octubre 2015, no se pronuncia porque se sobresee procedimiento por nulidad cláusula vencimiento anticipado].

3.- KUTXABANK

(Préstamo hipotecario de 7 abril 2006 –deudor persona consumidora-)

El auto de instancia considera y declara abusiva y nula la cláusula 8ª de la escritura de hipoteca, otorgada el 7 abril 2006 referida al «interés de demora» al tipo del 17’50%, por su manifiesta desproporción en relación con el tipo interés legal y su desajuste respecto a lo regulado en el art. 114 LH, conforme a la reforma introducida por la ley 1/2013, que establece un máximo de tres veces el interés legal del dinero [AAP 76/2016, Vitoria-Gasteiz de 21 de mayo, aborda el régimen de la prohibición de integración de la cláusula nula por abusiva de intereses de demora].

(Préstamo hipotecario de 14 marzo 2008 –deudor persona consumidora-)

Cláusula sexta. Intereses de demora.

“Las obligaciones dinerarias dimanantes de este contrato, vencidas y no satisfechas, devengarán desde el día siguiente al de su vencimiento y diariamente, un interés nominal anual moratorio de 17,250 puntos porcentuales, de conformidad con lo dispuesto en los artículos 316 y 317 del Código de Comercio, en relación con el artículo 1108 del Código Civil, a cuyo fin se establece esta condición. Estos intereses serán liquidados en las mismas fechas previstas para los ordinarios y si no fueran satisfechos se capitalizarán, conforme el ya mencionado artículo 317 del Código de Comercio, devengando a su vez intereses” [SJM 1 San Sebastián 8 marzo 2016, válida salvo anatocismo].

La cláusula Sexta del contrato dice:

«INTERÉS DE DEMORA.

Sin perjuicio del derecho de resolución del contrato por parte de la Caja, si el prestatario incurriera en retraso, cualquiera que fuese su causa, en el cumplimiento de las obligaciones de pago con arreglo a lo establecido en el presente contrato, sea en concepto de pago del principal, intereses, comisione o gastos, así como en el caso de que vencido el préstamo por cualquiera de las causas previstas contractualmente, el prestatario no reintegrase el total del importe reclamado, estar obligado a satisfacer un interés de demora de diecisiete puntos con cincuenta centésimas de punto por ciento (17,50 %) nominal anual, sin necesidad de previa interpelación, siendo el TAE resultante total del dieciocho coma novecientos setenta y cuatro milésimas por ciento (18,974 %).

Dicho interés se devengará por días comerciales efectivamente transcurridos, y se calculará sobre las cantidades cuyo pago se haya retrasado. Se liquidará de igual forma a la detallada para el cálculo de los intereses ordinarios.

A los efectos de lo dispuesto en el artículo 317 del Código de Comercio, la Entidad Prestamista capitalizará los intereses devengados y no satisfechos que, como aumento de capital devengarán nuevos réditos». Desde la entrada en vigor de la Ley 1/2013, de 14 de mayo el banco dice aplicar un interés de demora del 12 %. [SJM 1 Vitoria-Gasteiz 15 junio 2015].

4.- Banco de Santander (préstamo personal de 26 noviembre 2007)

Contrato de préstamo entre Banco Santander y el demandado, por un importe de 12.729,6 euros, pagadero en 60 cuotas mensuales de 281,87 euros (comprensivas del capital e interese remuneratorios, del 11,80% anual), a un TAE del 14,23%, en el que el prestatario deja de pagar las cuotas en mayo de 2008, procediéndose al cierre de la cuenta en el mes mayo de 2010 con un capital pendiente de rembolsar de 16.034,36 euros. El interés moratorio en el préstamo fue pactado en el 21,80% anual, lo que supone más de cuatro veces el interés legal de dinero del año 2007, que era del 5% [STS 22 abril 2015 y SAP Tenerife 29 junio 2012].

5.- NCG BANCO

“6ª.- INTERESES DE DEMORA

- a) Sin perjuicio de las acciones resolutorias que la Caja pueda ejercitar, la cantidades vencidas y no pagadas devengarán intereses de demora al tipo nominal anual del dieciocho por ciento (18%).

- b) El mismo interés de demora devengará el capital pendiente de vencimiento en caso de reclamación judicial, hasta la cancelación total del préstamo. [SAP Pontevedra 6 febrero 2015].

6.- CAIXABANK

(Préstamo hipotecario de 29 abril 2015 –persona consumidora que hipoteca segunda residencia-)

Se suspende la inscripción de una hipoteca porque la escritura de constitución incluye una cláusula sexta de intereses moratorios fijos del 20,50% anual a efectos obligacionales, los cuales se limitan a un máximo del 12,955% anual a efectos hipotecarios por contraria al art. 251.6.4.a) Código de Consumo de Cataluña. La DGRN confirma la suspensión. [Resolución DGRN 25 setiembre 2015].

(Préstamo hipotecario de 15 julio 2013 –deudor persona consumidora-)

Según se dice en el Pacto sexto de la escritura sobre intereses de demora: «en caso de no satisfacerse a La Caixa, a su debido tiempo, las obligaciones pecuniarias derivadas del préstamo, incluso las nacidas por causa de vencimiento anticipado, las sumas adeudadas, con indiferencia de que se haya iniciado o no su reclamación judicial, producirán intereses de demora desde el día siguiente, inclusive, a aquél en que la falta de pago se haya producido hasta el día en que se realice el pago, al tipo de interés nominal anual del 20,50 por ciento, tipo de interés que se establece a efectos obligacionales. Los intereses de demora se devengarán y liquidarán día a día. Los intereses devengados y no satisfechos serán capitalizados de conformidad con lo previsto en el artículo 317 del Código de Comercio. El importe absoluto de los intereses de demora, cuando se devenguen, se obtendrá aplicando la fórmula aritmética número 4, prevista al efecto en el anexo de esta escritura. No obstante, a efectos hipotecarios, tanto respecto de la parte deudora como de terceros, el tipo garantizado de interés de demora nominal anual aplicable al préstamo, será del 14,00 por ciento» [resolución DGRN 18 noviembre 2013. No se aplica 114.III LH].

8.- CATALUNYA BANC (préstamo hipotecario de 17 julio 2007 –deudor persona consumidora, caso Aziz-)

La condición financiera sexta de la escritura de préstamo con garantía hipotecaria establece que la prestataria incurrirá en mora automáticamente, sin necesidad de intimación o reclamación alguna, si deja de pagar a su vencimiento, incluso por vencimiento anticipado, cualquier cantidad debida por intereses o amortización. Se pacta expresamente que las cantidades respecto de las que incurran en demora producirán a favor del prestamista unos intereses a los que se aplica el tipo del 18’75% desde el día siguiente a aquel en el que se haya tenido que hacer el pago, hasta el día en que se haga efectiva la deuda, ambos incluidos. Los intereses de demora se producirán y serán liquidables día a día y su importe se calculará aplicando la fórmula prevista en la condición 3 b), que es la misma de los intereses ordinarios, es decir Capital pendiente x período x tipo de interés, en este caso de demora. [SJM 3 Barcelona de 2 mayo 2013].

INSCRIPCIÓN EN RCGC

BBVA – NIF: A48265169: No.

CATALUNYA BANC – NIF: A65587198: No.

CAIXA D’ESTALVIS DE CATALUNYA, TARRAGONA I MANRESA, Catalunya Caixa: NIF G65345472: No.

KUTXABANK – NIF A95653077: No.

NCG Banco, A70302039: No.

PRECEPTOS INVOCADOS

– Por el demandante: arts. 80.1.a); 80.1.c) y 85.6 TRLGDCU.

– Por el demandado: art 19 de la Ley de Crédito al Consumo, art 7 de la Ley 3/2004, art. 477.1 LEC, por infracción del art. 114.3 LH y la Disposición Transitoria 2ª Ley 1/2013, en cuanto regulan la limitación legal al tipo pactado para los intereses moratorios en los contratos de préstamo hipotecario; por infracción de los arts. 85.6 y 82.1 TRLGCU, en relación con la abusividad de los intereses de demora pactados en los contratos de préstamo hipotecario de la entidad recurrente.

– En 1ª INSTANCIA: SAP Barcelona Sec. 14 Núm. 385/2009 de 27 de Mayo, 19.4 de la Ley de Crédito al Consumo, RDGRN 20 mayo 1987, La propia Sala 1ª del Tribunal Supremo, en su más reciente Sentencia de 4 de junio de 2009 (RJ 2009/4747).

– En la AUDIENCIA: STJUE 14 marzo 2013, (sentencias Sala 1ª TS 2 octubre 2001 y de 4 junio 2009, arts. 82.4 y 85.6 TRLGDCU.

Usa como criterios para apreciar la proporcionalidad del interés de demora los siguientes: 1º) el art. 20.4 Ley 16/2011 de Crédito al consumo (que suplió a la Ley 7/1995 y ya contenía una regla similar en su art. 19.4 ), que se refiere a 2,5 veces del interés legal del dinero; 2º) el art.7 Ley 3/2004 de lucha contra la morosidad en las operaciones mercantiles, contempla el tipo de interés del BCE más 7 puntos; 3º) la Ley 50/1980 del contrato de seguro contempla un interés de demora que será el tipo legal incrementado en un 50 % (y sólo si la aseguradora dejase pasar dos años sin indemnizar al asegurado, se aplicaría al empresario asegurador la gravosísima y excepcional consecuencia de un interés muy similar al que aquí tratamos – 20 % vs. 19%); 4º) la regla dispositiva sobre los intereses moratorios que está señalada por ley, con carácter general, en el art. 1108 CC, contempla, a falta de otra específica, el pago del interés legal ; y 5º) los denominados intereses procesales están señalados por ley, en el art. 576 LEC , a falta de norma especial o previsión convencional, en el tipo del interés legal del dinero incrementado en dos puntos. Ley 1/2013 (tras el precedente que significó el RD 6/2012 que, aunque para un tipo determinado de sujetos en condiciones económicas particularmente delicadas, señalaba la procedencia de establecer como límite la suma al interés remuneratorio de un 2.5 % sobre el capital pendiente del préstamo), ha decidido modificar el art. 114 LH para establecer como limite al interés moratorio el de tres veces el interés legal del dinero.

– Por el TRIBUNAL SUPREMO: 114.3 LH, Disposición Transitoria 2ª Ley 1/2013, art. 85.6 TRLGDCU, auto del TJUE de fecha 11 de junio de 2015 (Asunto C- 602/13), STJUE 21 enero 2015, STS 22 abril 2015 y art. 1108 CC.

El mismo auto TJUE reitera la imposibilidad del juez nacional de integrar, moderar o aplicar supletoriamente cualquier norma interna que vaya en contra de la Directiva 93/13, cuando se aprecia la abusividad de una cláusula de intereses moratorios; debiendo por tanto, el juez nacional declarar la nulidad absoluta de la cláusula, teniendo los intereses moratorios por no puestos.

RESOLUCIONES JUDICIALES Y ADMINISTRATIVAS

– Las del caso principal: STS 23 diciembre 2015 (SJM 9 Madrid 8 setiembre 2011, AP Madrid 26 julio 2013).

– Anteriores y posteriores: [AAP 76/2016, Vitoria-Gasteiz de 21 de mayo, aborda el régimen de la prohibición de integración de la cláusula nula por abusiva -la nulidad es consentida por el ejecutante- de intereses de demora: no se puede integrar interés de demora nulo, la ejecución parece continuar por el resto]; Auto TJUE 17 marzo 2016 [el juez nacional no debe restringir su análisis al límite del art. 114 LH para apreciar el carácter abusivo de una cláusula de intereses de demora]; SSTJUE 14 junio 2012, 14 marzo 2013, 21 enero 2015 y autos TJUE 11 junio y 8 julio 2015.

SSTS 3 junio 2016 declara nulo interés demora 19% por superar en más de dos puntos el interés remuneratorio y lo sustituye por este –integración prohibida- (SAP Madrid 10 julio 2014, válido; SJPI Fuenlabrada núm. 4 de 18 setiembre 2013, declara nulo interés de demora 19% sin sustitución por otro);SSTS 18 febrero 2016 (SAP Zamora 4 marzo 2014 [interés demora 19% nulo por falta de proporción con criterios legales de demora] y JPI Zamora núm. 2 de 20 febrero 2014); 22 abril 2015 (SAP Tenerife 29 junio 2012, SJPI 6 San Cristóbal de la Laguna de 19 enero 2012); SAP Baleares 26 marzo 2013 [interés demora 20,5% nulo por falta de proporción con criterios legales y judiciales y contra art. 86.7 TRLGDCU]; STS 16 diciembre 2009 (SJPI Madrid 44 de 24 setiembre 2003 –LA LEY 2911/2003-, SAP Madrid 11 mayo 2005), 23 setiembre 2010 [nulo 29% con integración], 22 febrero 2013 [22%], 22 abril 2015.

SJM 1 San Sebastián 8 marzo 2016 [interés demora 17,25% válido salvo anatocismo]; Auto AP Gipuzkoa 23 febrero 2016 [sobresee por nulidad por cosa juzgada de vencimiento anticipado e interés demora]; SJM 1 Vitoria/Gasteiz 15 junio 2015 [nulidad interés de demora 17,50% Kutxabank, sin integración]; SAP Pontevedra 6 febrero 2015 y SJM núm. 3 de Pontevedra con sede en Vigo, de 30 septiembre 2014 (NCG Banco). Auto del Juzgado 1ª Instancia 10 Santander de 8 octubre 2013 en relación con el de 10 de junio del mismo año (Caixabank); auto JPI 7 Collado Villalba de 5 setiembre 2013 (Caja Navarra); sentencia de 2 mayo 2013 del Juzgado de lo Mercantil núm. 3 de Barcelona (Catalunya Banc).

– DGRN y otros: Resoluciones 4 enero 2016, 21 de diciembre, 17, 10 (dos) de noviembre, 21, 9 (dos) y 8 (dos) de octubre; 25 setiembre 2015 [rechaza interés de demora del 12,955% por contrario al art. 251.6.4.a) Código consumo Cataluña: En los contratos de créditos y préstamos hipotecarios se consideran abusivas las siguientes cláusulas: a) Las que incluyan un tipo de interés de demora superior a tres veces el interés legal del dinero vigente en el momento de la firma del contrato]; 22 julio 2015, 26 noviembre 2013 (no se aplica límite art. 114.III LH por no ser la vivienda hipotecada habitual ni destinarse el préstamo a su adquisición, el interés de demora es el 25%); 18 noviembre 2013 (no se aplica límite art. 114.III LH por no ser la vivienda hipotecada habitual ni destinarse el préstamo a su adquisición; el interés de demora es el 20,5%), 19 abril 2006 (dos), 26 octubre y 23 octubre 1987 [límite máximo de responsabilidad, responsabilidad conjunta por intereses remuneratorios y moratorios], 20 mayo 1987 [garantía separada de los intereses de demora]; 19 abril 2006 (dos).

El Informe de la Comisión de Consultas Doctrinales del Colegio Nacional de registradores de 3 febrero 2016 se pregunta: ¿Qué alcance tiene la remisión que hace la Sentencia del Tribunal Supremo de 23 de diciembre de 2015 a la doctrina de la también STS 22 de abril de 2015, en cuanto a los intereses de demora? En concreto, ¿se puede entender aplicable a los préstamos hipotecarios el margen de dos puntos sobre los intereses remuneratorios que determina el límite de abusividad de los intereses de demora en el caso de los préstamos personales con consumidores? […] En Conclusión, en opinión de esta Comisión, la posición registral sobre esta materia, a la luz de esta sentencia, debería ser la siguiente: a) no es obstáculo que impida la inscripción que el interés de demora fijado en la escritura supere en más de dos puntos el interés ordinario pactado en presencia de préstamos o créditos hipotecarios con consumidores. b) Si concurren los presupuesto de aplicación del artículo 114-3 de la LH, se debe calificar estrictamente de conformidad con el mismo (máximo tres veces el interés legal del dinero), ya que el TS reconoce expresamente que su ámbito es de aplicación registral. c) En cualquier otro préstamo hipotecario en que intervenga un consumidor, el interés moratorio máximo no podrá alcanzar el 19%, ya que el registrador no puede calificar una abusividad por debajo de la cifra declarada como tal por el Tribunal Supremo, pues la apreciación de ésta exige la ponderación de las circunstancias del caso particular”.

EVOLUCIÓN DEL CASO

– Decisión del Juzgado: Cláusula válida.

– Decisión de la Audiencia: Cláusula nula con integración con el 1108 CC, por falta de proporción con los criterios legales de demora y contra art. 86.7 TRLGDCU.

– Decisión del TS: Confirma la nulidad, pero integrando el interés moratorio con el remuneratorio (art. 1108 CC: a falta de pacto si el deudor incurriere en mora la indemnización de daños y perjuicios consistirá en los intereses convenidos).

BIBLIOGRAFÍA

– Trabajos del autor de esta ficha:

2/2016 “NOTA URGENTE: Denegación por abusiva de una cláusula de interés de demora del 19% en préstamo hipotecario con consumidor” en www.notariosyregistradores.com, (23 enero 2016) ); y en Boletín del Colegio de Registradores, núm. 25, enero, (3ª época), pgs. 58-61.

1/2016 “Problemas en la interpretación de la limitación legal de los intereses de demora”, en www.notariosyregistradores.com, (12 enero 2016) y en Boletín del Colegio de Registradores, núm. 25, enero, (3ª época), pgs. 30-37.

5/2015 “La DGRN rechaza la inscripción de unos intereses de demora del 12,955% en un préstamo hipotecario”, Breve comentario y resumen de la resolución DGRN 25 setiembre 2015, en www.notariosyregistradores.com (publicado el 18 noviembre 2015).

4/2015 Resumen resolución DGRN de 22 julio 2015 en www.notariosyregistradores.com, con comentario sobre denegación de una cláusula de intereses remuneratorios fijos del 14,99% (21 octubre 2015) y “La DGRN confirma la denegación de un interés remuneratorio fijo del 14,99% en préstamo hipotecario” en Boletín del Colegio de Registradores, núm. 22, octubre, (3ª época), pgs. 749-750 (27 octubre 2015).

3/2015 “Preguntas y respuestas sobre cláusulas abusivas de intereses de demora y de vencimiento anticipado en la hipoteca”, en www.notariosyregistradores.com (publicado el 23 julio 2015).

2/2015 “Declaración de nulidad de intereses de demora abusivos y su sustitución por un interés remuneratorio del 11,8%”, en www.notariosyregistradores.com (publicado el 19 mayo 2015).

1/2015 “Si el interés de demora es abusivo no se puede moderar ni recalcular. Comentario y resumen de la STJUE 21 enero 2015”, en www.notariosyregistradores.com (publicado el 25 enero 2015)

3/2014 “Contrato por negociación y cláusulas abusivas. Comentario resolución DGRN 12 setiembre 2014” en www.notariosyregistradores.com (publicado el 24 octubre 2014) y en Boletín del Colegio de Registradores, núm. 11, noviembre, (3ª época), pgs. 2100 a 2107.

2/2014 “Integración del contrato a favor del deudor persona consumidora para evitar la nulidad total por abusividad de una cláusula”, en www.notariosyregistradores.com (publicado el 25 julio 2014).

1/2014 “Tope máximo de intereses de demora”, en RDC, núm. 1, (2014), pgs. 103-120 y “Moderación de los intereses moratorios”, en www.notariosyregistradores.com, (publicado el 26 febrero 2014).

8/2013 “Ejecución de hipoteca de vivienda: alegación de cláusulas abusivas, igualdad de medios de defensa y venta extrajudicial”, en www.notariosyregistradores.com, (publicado el 16 setiembre 2013).

7/2013 “Los intereses de demora nulos por abusivos: ¿deben reducirse o eliminarse?”, en www.notariosyregistradores.com, (publicado el 1 setiembre 2013).

6/2013 “Resumen de algunos apartados del recurso de inconstitucionalidad del PSOE contra la Ley 1/2013, de 14 de mayo”, en www.notariosyregistradores.com, (publicado el 22 agosto 2013).

5/2013 “Carácter abusivo de varias cláusulas de hipoteca. Resumen de la sentencia de 2 mayo 2013 del Juzgado de lo Mercantil núm. 3 de Barcelona” en www.notariosyregistradores.com, (publicado el 23 mayo 2013).

4/2013 “Los cambios tras la sentencia del Tribunal de Luxemburgo. Comentario a la STJUE de 14 marzo 2013 contra las cláusulas abusivas (SEGUNDA PARTE)”, en www.notariosyregistradores.com, (publicado el 8 abril 2013).

3/2013 “Los cambios tras la sentencia del Tribunal de Luxemburgo. Comentario a la STJUE de 14 marzo 2013 contra las cláusulas abusivas (PRIMERA PARTE)”, en www.notariosyregistradores.com, (publicado el 4 abril 2013).

2/2013 “Luxemburgo ordena a España mejorar contra las cláusulas abusivas en las hipotecas. Resumen de la STJUE 14 marzo 2013”, en www.notariosyregistradores.com, (publicado el 25 marzo 2013).

1/2013 “Alegación de cláusulas abusivas en la ejecución directa y criterios sobre su nulidad”, en www.notariosyregistradores.com, (publicado el 12 marzo 2013).

2/2012 “1. Interés de demora abusivo”, en Seminario de Derecho Registral, sesión de 17 mayo 2011, publicado en www.notariosyregistradores.com, el 23 agosto 2012.

1/2012 “El juez no puede integrar la cláusula de interés de demora que ha declarado nula por abusiva”, en www.notariosyregistradores.com, (publicado el 18 junio 2012).

2011 “Las Pólizas Bancarias”, Aranzadi Thomson Reuters, Cizur Menor, 371 pgs.

2007 “3. Cláusula hipotecaria: los intereses ordinarios engloban los moratorios”, en Seminario de Derecho Registral, sesión de 27 noviembre 2007, Bilbao, publicado en www.notariosyregistradores.com, el 28 diciembre 2007.

2001 “Cláusulas abusivas en los préstamos con garantía hipotecaria”, en Revista de Derecho Mercantil, núm. 242, (2001), pgs. 1854-1856.

OTROS AUTORES

Prado Gascó, V. J., “Seguridad jurídica preventiva para evitar cláusulas abusivas en las hipotecas” en www.notariosyregistradores.com, 4 noviembre 2011.

– “Los intereses moratorios engloban los ordinarios”, en Seminario Carlos Hernández Crespo, Madrid, núm. 16, (2007), caso 5.

4.- VENCIMIENTO ANTICIPADO POR IMPAGO (7ª entrega)

LAS CLÁUSULAS

1.- Caixabank (préstamo hipotecario de 21 abril 2005 con personas consumidoras)

La Cláusula Sexta Bis de la escritura contiene el pacto de vencimiento anticipado: 1º) Vencimiento anticipado por falta de pago de alguno de los plazos.

«La Caixa» podrá dar por vencido el crédito aunque no hubiese transcurrido el total plazo del mismo, y reclamar la totalidad de lo adeudado por capital e intereses, en caso de falta de pago de alguno de los vencimientos de capital intereses y/o cuotas mixtas u otras obligaciones dinerarias derivadas del presente contrato (…)» [AAP Valencia de 22 marzo 2016, nulidad por desproporcionada].

2.- Banco Santander – Hipoteca tranquilidad (préstamo hipotecario de 25 marzo 2007 con Banesto y personas consumidoras)

CLÁUSULA 6ª BIS RESOLUCIÓN ANTICIPADA, en sus subapartados a) y b):

“No obstante el vencimiento establecido, el Banco podrá dar por vencido anticipadamente el préstamo y la hipoteca que se constituye en su garantía, y será exigible la restitución de su importe, vivo o no amortizado y los intereses devengados, incluso de demora, desde el momento del impago hasta el total pago al Banco, en los siguientes casos:

- a) Cuando se incumpliese, parcial o totalmente, la obligación de pago de cualquiera de los vencimientos de interés o de cualquiera de las cuotas o pagos de amortización pactados, o de los restantes conceptos a cargo de la parte prestataria, en las fechas y condiciones previstas para ello en esta Escritura” [SJPIEI núm 4 de Talavera de 26 setiembre 2016].

3.- Una Caja en préstamo hipotecario

«La Caja podrá declarar vencida la presente operación y exigir la devolución de las cantidades que por cualquier concepto se le adeuden, sin necesidad de esperar al vencimiento pactado, si concurre alguna de las circunstancias siguientes: d) la falta de pago de una cuota de intereses o amortización o de la prima del seguro, una vez transcurridos treinta días desde su respectivo vencimiento” [AAP Barcelona de 20 abril 2016, la cláusula es nula y no puede sustituirse por un precepto de Derecho supletorio].

4.- KUTXABANK (préstamo hipotecario de 14 marzo 2008 –deudor persona consumidora-)

Cláusula sexta bis. Causas de resolución anticipada.

“Serán causas de vencimiento anticipado total de la operación convenida, que permitirán a Kutxa reclamar la totalidad de lo que se le adeude por el capital prestado y los intereses devengados, cualquiera de las siguientes:

“El impago total o parcial, de alguna de las cuotas o plazos vencidos correspondientes a cualquiera de las obligaciones dinerarias a cargo de la parte prestataria” [SJM 1 San Sebastián 8 marzo 2016, nula].

5.- Bankia (préstamo hipotecario de 2 agosto 2004)

La cláusula Sexta bis, bajo el título Resolución anticipada por la Entidad de Crédito, tiene el siguiente tenor literal:

«No obstante el plazo estipulado de duración del presente contrato, la Caja acreedora podrá dar por vencido este préstamo considerándolo resuelto y anticipadamente vencida la deuda, además de por las causas generales previstas en las Leyes, cuando concurra cualquiera de las siguientes causas:

La falta de pago a su vencimiento de uno, varios o todos los plazos establecidos en la cláusula segunda» [SAP Barcelona de 25 febrero 2016, se reclama por incumplimiento de cinco cuotas].

6.- Banco Desconocido (préstamo hipotecario de 22 de julio de 2008)

La cláusula 6 BIS, b), dispone: «el BANCO podrá considerar resuelto de pleno derecho el préstamo y exigibles todas las obligaciones de pago contraídas por la parte PRESTATARIA, (entre otras), por falta de pago, en la fecha de su vencimiento, de cualquiera de las cantidades contempladas en la escritura, ya sea por principal o intereses». [Auto JPI 38 Barcelona, 4 febrero 2016].

7.- Banco Santander (préstamo hipotecario de 10 agosto 2007)

Aunque no haya concluido el plazo de duración del préstamo, podrá el Banco exigir por anticipado el pago de la totalidad del capital pendiente de amortizar, sus intereses, comisiones, gastos y costas y declarar vencida la obligación en su totalidad, por cualquiera de las siguientes causas, además de las legales: 1. en caso de falta de pago por la parte prestataria al Banco de alguno de los plazos convenidos». [Auto JPI 5 Donostia/San Sebastián 25 setiembre 2015].

8.- IBERCAJA BANCO (préstamo hipotecario de 11 julio 2006 y otro con persona consumidora)

La cláusula de vencimiento anticipado. En la cláusula sexta bis A de la escritura pública de otorgamiento del préstamo con garantía hipotecaria que se ejecuta se estipuló que <<perderá la parte prestataria el beneficio del término concedido para el reembolso de capital y podrá [la prestamista] reclamar su devolución inmediata y total en los siguientes casos 1.- Falta de pago de cualquiera de los vencimientos de intereses y plazos de amortización de capital prestado (….)

- Por incumplimiento de cualquiera de las obligaciones que el deudor contrae en este acto.”>>. La facultad unilateral de la prestamista de declarar resuelto y vencido anticipadamente el contrato no sólo se anudó al incumplimiento por parte de prestataria de su obligación de pago de uno cualquiera de los plazos de amortización o de los vencimientos de intereses sino que se hizo extensivo a otras obligaciones (muchas de ellas tan siquiera vinculadas directamente al contrato de préstamo o en las que éste no resultaba afectado). [AAP Álava 11 julio 2016, nula por desproporcionada; y AAP Barcelona 22 setiembre 2015].

9.- BANKIA (préstamo hipotecario de 2002)

La cláusula sexta bis faculta a la entidad acreedora en caso de incumplimiento por parte del deudor, en todo o en parte, de alguna cuota por capital o por intereses, a la reclamación de todo el débito.

En este caso la entidad bancaria ha hecho uso de tal posibilidad ante el impago de doce cuotas, siendo la cláusula en cuestión derivada del primer contrato, suscrito en 2002, reiterada en las escrituras posteriores, con una redacción análoga. [AAP Valencia 14 setiembre 2015].

10.- Banco Popular

En la cláusula sexta bis se regula la correspondiente al vencimiento anticipado, al establecer que aunque no haya finalizado el plazo de duración pactada, el Banco podrá exigir la devolución del capital, intereses y gastos, entre otros supuestos, «en caso de impago por los prestatarios de una cuota, comprensiva de capital e intereses, o de una amortización de capital, en su caso». [AAP Bizkaia 30 junio 2015].

11.- BANKIA (préstamo hipotecario de 17 mayo 2006)

El texto de la estipulación contractual cuestionada (incluida en el contrato como sexta-bis) es el siguiente:

«… el préstamo se considerará vencido… en los casos siguientes: a) La falta de pago de una cuota cualquiera de amortización incluidos todos los conceptos que la integran…». [SAP Barcelona 15 febrero 2015].

12.- NCG BANCO

“6ª BIS.- RESOLUCIÓN ANTICIPADA POR LA ENTIDAD DE CRÉDITO.

Además de lo dispuesto en el párrafo segundo de la cláusula 1ª BIS, la Caja, sin necesidad de requerimiento previo, podrá dar por vencido el préstamo y exigir judicialmente la totalidad de la deuda, tanto de las cantidades vencidas como pendientes de vencer, con sus intereses, demoras, gastos y costas, en los siguientes casos:

- a) Falta de pago de cualquiera de los vencimientos de intereses o cuotas de amortización, incluidos todos los conceptos que la integran, solicitando expresamente las partes la constancia de este pacto en los libros del Registro de la propiedad, según lo dispuesto en el artículo 693 de la Ley 1/2000”. [SAP Pontevedra-Vigo 6 febrero 2015].

13.- BANCO SANTANDER (préstamo hipotecario de 13 agosto 2006, deudor persona consumidora)

“En el supuesto de falta de pago por la parte prestataria al BANCO de alguno de los plazos convenidos, el BANCO podrá optar libremente por reclamar únicamente la parte impagada del capital, sus intereses, comisiones, gastos y costas o por declarar vencido total y anticipadamente el préstamo y exigir por anticipado el pago de la totalidad del capital pendiente de amortizar, sus intereses, comisiones, gastos y costas.

“En todos estos casos, previa notificación a la parte prestataria en el domicilio indicado a efectos de ejecución hipotecaria, podrá el BANCO proceder contra dicha parte prestataria por acción personal o por acción real contra la finca hipotecada en esta escritura, asistiendo al BANCO, en los supuestos en que dicho vencimiento anticipado se base en el incumplimiento por la parte prestataria de alguna de las obligaciones derivadas del presente contrato, el derecho de exigir, en concepto de penalización por resolución del contrato, el 1 % sobre el capital pendiente de amortizar”. [SJM 1 Donostia/San Sebastián 2 febrero 2015].

14.- CATALUNYA BANC

Sobre la cláusula de vencimiento anticipado.

En la cláusula sexta bis de la escritura se incluye que La resolución anticipada por parte de la prestamista, que puede dar por vencido la totalidad del préstamo con anterioridad al pazo establecido, en los casos siguientes: 11.1) Si vence alguno de los plazos estipulados y el deudor no ha cumplido su obligación de pago de parte del capital o de los intereses del préstamo. [Sentencia de 2 mayo 2013 del Juzgado de lo Mercantil núm. 3 de Barcelona (Catalunya Banc)].

15.- Bankinter y Caja Madrid

Undécima, (vencimiento anticipado por:) «Cuando se produzca el impago de una sola cuota del préstamo»; igualmente abuso de la facultad de resolución anticipada del contrato. [SJPI 44 Madrid 24 setiembre 2003. Válida para STS 16 diciembre 2009].

16.- Acreedor es una PYME (préstamo hipotecario B2B)

Se trata de una hipoteca en reconocimiento de deuda de una sociedad limitada a favor de uno de sus proveedores. Se pacta el vencimiento anticipado de la obligación nacida de ese reconocimiento en los términos que se indican en la cláusula que se transcribe.

“QUINTA.- Vencimiento anticipado de la deuda reconocida en la presente escritura.- Además de por motivos legales, se considerará vencida la deuda reconocida en la presenta escritura, sin necesidad de previo requerimiento y pudiendo la parte acreedora exigir la inmediata devolución del total objeto de reconocimiento o de la parte no pagada con sus correspondientes intereses, demoras y gastos, en los siguientes supuestos:

“e) No cumplir puntualmente, o no acreditarlo a la parte acreedora dentro de los siete días naturales siguientes a los diferentes vencimientos (los días 10 de cada mes), con las obligaciones de reembolso así como aquellas otras asumidas que se deriven de la hipoteca constituida a favor de Caja Rural en garantía de la devolución de un principal de 250.000 euros.

“f) No cumplir puntualmente, o no acreditarlo a la parte acreedora dentro de los siete días naturales siguientes a los diferentes vencimientos (los días 10 de cada trimestre de enero-abril-julio-octubre), con las obligaciones de reembolso así como aquellas otras asumidas que se deriven del préstamo concedido por la entidad Banco Popular a la parte ahora deudora y afianzado por Elkargi, S. G. R., en garantía de cuya cantidad avalada se deriva la hipoteca en su favor, en garantía de un principal de 405.000 euros.

“g) No cumplir puntualmente, o no acreditarlo a la parte acreedora dentro de los siete días naturales a su incumplimiento, de cualesquiera obligaciones asumidas frente a Elkargi que pudieren dar lugar al vencimiento anticipado de la cantidad garantizada con hipoteca.”

La finca hipotecada se halla gravada con hipotecas a favor de Caja Rural y Elkargi por los importes indicados en la cláusula y respecto de las que las partes manifiestan que el deudor se halla al corriente en el pago de las correspondientes obligaciones. Se plantea la inscribilidad de la cláusula. [Seminario Bilbao, sesión de 3 marzo 2009].

17.- Caja

Además de los supuestos de vencimiento pactados en cada una de las operaciones que se efectúen al amparo de la línea de financiación indicada en el expositivo primero, garantizada por la hipoteca que aquí se constituye, y no obstante el plazo fijado de validez de la misma, la Caja podrá resolver el presente contrato, declarando vencido el mismo y exigir el pago de la totalidad de la deuda garantizada por principal más intereses, comisiones y recargos pactados, sin necesidad de requerimiento ni resolución judicial, en los siguientes casos:

[…]

“b) cuando la hipotecante no se halle al corriente en los pagos establecidos en cualquiera de las operaciones efectuadas indicadas en el exponendo primero de esta escritura.” [Seminario de Bilbao, sesión de 17 junio 2008].

18.- BBVA (préstamo hipotecario de 1 octubre 2005 entre otros)

Vencimiento anticipado del préstamo (Condición 6ª BIS).

- En este caso el tenor de la cláusula es el siguiente: «No obstante el plazo pactado, el BANCO podrá exigir anticipadamente, total o parcialmente, la devolución del capital con los intereses y gastos hasta el día de la completa solvencia, en los siguientes casos:

- a) Falta de pago en sus vencimientos de una parte cualquiera del capital del préstamo o de sus intereses.

b)…

c)…

d)…

- e) Cuando el prestatario incumpliere cualquier otra de las obligaciones contraídas con el Banco en virtud del presente contrato». [STS 23 diciembre 2015 y resolución DGRN 19 abril 2006].

19.- BBK (préstamo hipotecario de 25 enero 2006)

SEXTA-BIS.- RESOLUCION ANTICIPADA. Bilbao Bizkaia Kutxa podrá dar por vencido el préstamo y exigible la deuda por las causas siguientes:

- a) Por el incumplimiento de cualquiera de las obligaciones pactadas en esta escritura.

- b) Por el impago de cualesquiera de las amortizaciones pactadas por principal, intereses ordinarios o intereses de demora. [Resolución DGRN 19 abril 2006 – BBK].

INSCRIPCIÓN EN RCGC

BBVA – NIF: A48265169: No.

CAJA NAVARRA – NIF G31001993: No.

CAIXA D’ESTALVIS DE CATALUNYA, TARRAGONA I MANRESA, Catalunya Caixa: NIF G65345472: No.

CAIXABANK – NIF: A08663619: No.

CATALUNYA BANC – NIF: A65587198: No.

PRECEPTOS INVOCADOS

– Por el demandante: Falta de reciprocidad, equilibrio y proporcionalidad.

– Por el demandado: Invoca STS 16 diciembre 2009 [no la puede invocar a su favor: es acción colectiva]; 1157 y 1169 CC, en relación con la doctrina jurisprudencial SSTS 792/2009, 1124/2008 y 506/2008; infracción del principio de conservación de los contratos y la doctrina jurisprudencial establecida en SSTS 827/2012, 140/2013, 832/2008 y 401/2010.

– Se postula la posibilidad de que se declare la validez de la cláusula suprimiendo el término «cualquiera» referido a una parte del capital o de sus intereses, de forma que su redacción, eliminada dicha posibilidad sería similar a lo previsto en el artículo 693 LEC vigente cuando se redactó.

– En 1ª instancia: 1169 CC, 693.2 LEC, arts. 87 y 88 TRLGDCU

– En la Audiencia: SSTS de 12 diciembre 2008 o de 16 diciembre 2009, 693.1 LEC, 1129 y 1169 CC, 82.1, 87 y 88.1 TRLGDCU.

– Por el Tribunal Supremo: 1124 y 1129 CC, STS 16 diciembre 2009.

RESOLUCIONES JUDICIALES Y ADMINISTRATIVAS

– Las del caso: SJM 9 Madrid 8 setiembre 2011, AP Madrid 26 julio 2013, STS 23 diciembre 2015. Con posterioridad STS 18 febrero 2016.

– Anteriores y posteriores: AAP Valencia de 22 marzo 2016 [nulidad por desproporcionada, dejar el vencimiento anticipado al arbitrio del banco y por su ambigüedad]; SJPIEI núm 4 de Talavera de 26 setiembre 2016 [Hipoteca tranquilidad: Hipoteca tranquilidad: nulidad parcial, incluida la cláusula de vencimiento anticipado. Si se quiere ir al vencimiento anticipado es necesario declarativo o nuevo pacto]; Sentencia JPI núm. 3 Oviedo de 21 julio 2016 [hipoteca tranquilidad, vencimiento anticipado nulo]; AAP Álava 11 julio 2016, núm. 107/16 [nula por desproporcionada]; Auto TJUE 17 marzo 2016 [el juez nacional no debe restringir su análisis al impago de tres mensualidades del art. 693 LEC para apreciar el carácter abusivo de una cláusula de vencimiento anticipado]; SSTJUE 14 junio 2012, 14 marzo 2013, 21 enero 2015 y auto TSJUE 11 junio 2015.

AAP Barcelona, secc. 17 de 20 abril 2016 [nulidad insubsanable del vencimiento anticipado no puede aplicarse precepto supletorio, aplica auto TJUE 11 JUNIO 2015 antes que el “obiter dicta” contrario STS 23 diciembre 2015. También STC 5 noviembre 2015]; SAP Barcelona de 25 febrero 2016 [se reclama por incumplimiento de cinco cuotas, pero el vencimiento anticipado por impago de una cuota es nulo por contrario a los arts. 82.1 y 85.4 TRLGDCU, pero no conlleva la nulidad de la ejecución por incumplimiento resolutorio conforme al art. 1124 CC y STS 23 diciembre 2015]; SSTS 18 febrero 2016 (SAP Zamora 4 marzo 2014 [vencimiento anticipado por impago de una cuota por falta de incumplimiento grave] y JPI Zamora núm. 2 de 20 febrero 2014); 16 diciembre 2009 (SJPI Madrid 44 de 24 setiembre 2003 –LA LEY 2911/2003-, SAP Madrid 11 mayo 2005); 27 marzo 1999; de 22 marzo 1993 (RJ 1993\2530) [para vencimiento anticipado exige reciprocidad e incumplimiento de obligaciones relativas al objeto principal del contrato].