CRÓNICA BREVE DE TRIBUNALES – 35

-oOo-

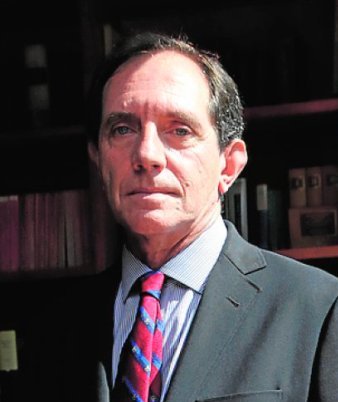

ÁLVARO JOSÉ MARTÍN MARTÍN,

REGISTRADOR,

De la Real Academia de Legislación y Jurisprudencia de Murcia

ÍNDICE:

- Consumidores y préstamos con doble finalidad

- Fondos de pensiones en liquidación de gananciales

- Cosa juzgada tras juicio ejecutivo

- Desahucio tras ejecución hipotecaria

- Enlaces

1.- CONSUMIDORES Y PRÉSTAMOS CON DOBLE FINALIDAD

La Sentencia del pleno de la Sala Primera de lo Civil del Tribunal Supremo núm. 589 de 2022, de 27 de julio (Roj: STS 3224/2022 – ECLI:ES:TS:2022:3224) confirma la dictada por la Audiencia Provincial que rechazó la aplicación al caso de la Ley General de Defensa de Consumidores y Usuarios en relación con una cláusula suelo incorporada a una escritura de préstamo hipotecario novada tras la sentencia 241/2013, de 9 de mayo de la misma sala .

Tiene especial relevancia en la resolución del asunto el destino para el que se había concedido el préstamo, dado que los prestatarios eran un matrimonio que ejercía una actividad empresarial relacionada con la explotación de invernaderos y en la escritura constaba como finalidad la financiación de pasivo. La sentencia apelada da más crédito a la declaración del empleado de la Caja que intervino en la operación que a los demandantes por parecerle más precisa y rigurosa y el motivo del recurso extraordinario por infracción procesal interpuesto sobre la base de que no había sido cuestión controvertida la de si el préstamo formaba parte o no de una operación empresarial, es rechazado por el Tribunal Supremo, al no ajustarse a lo que resultaba de los autos.

Por ello se considera probado que “el préstamo tenía por objeto refinanciar las deudas pendientes, en concreto hacer frente al pago de una póliza de crédito de 50.000 euros concedida en su día a los prestatarios para su actividad de invernaderos y que tenían dificultad para afrontar, otra parte del dinero se destinó a un préstamo por la compra de un vehículo que tenía un tipo de interés del 7% y el resto, unos 30.000 euros, para arreglar el bajo de su domicilio […]» (F.D.TERCERO.5).

Partiendo de la base de esta naturaleza híbrida o de finalidad mixta del préstamo, destinado a financiación empresarial y a gastos personales de los prestatarios, el Tribunal Supremo resuelve lo siguiente:

“DECIMOPRIMERO.- Decisión del tribunal. El motivo incurre en petición de principio. No es aplicable el control de transparencia a los contratos en que no interviene ningún consumidor.

1.- El motivo de casación incurre en una petición de principio, pues da por supuesto aquello que tendría que justificar: que los demandantes intervinieron en el préstamo hipotecario 22 de mayo de 2009 y en el contrato privado de 3 de noviembre de 2015 como consumidores en un ámbito ajeno a su actividad empresarial. La sentencia de apelación ha declarado acreditado que la finalidad principal del préstamo estaba directamente vinculada a la actividad empresarial de los prestatarios, sin que sea posible en casación variar los hechos probados declarados por la Audiencia.

2.- A partir de esa valoración probatoria y declaración de hechos probados, la Audiencia aplicó la reiterada jurisprudencia del TJUE y de esta Sala Primera sobre la calificación como consumidores o no consumidores de los contratantes en el caso de los contratos de finalidad mixta, que recientemente hemos compendiado en la sentencia 26/2022, de 18 de enero:

«2.- En este caso, según la propia parte prestataria, un tercio del préstamo se destinó a la cancelación de un préstamo previo sobre una vivienda y los dos tercios restantes a la adquisición de un local comercial y una plaza de garaje anexa.

«Como expresamos en la sentencia 224/2017, de 5 de abril, las Directivas sobre protección contractual de consumidores (básicamente, las Directivas 93/13/CEE, 1999/44/CE, y 2011/83/UE, de 25 de octubre de 2011, no abordan en su articulado el problema de los contratos mixtos o con doble finalidad (profesional y particular). Si bien, el considerando 17 de la última de las Directivas citadas aclara que, en el caso de los contratos con doble finalidad, si el contrato se celebra con un objeto en parte relacionado y en parte no relacionado con la actividad comercial de la persona y el objeto comercial es tan limitado que no predomina en el contexto general del contrato, dicha persona deberá ser considerada como consumidor.

«Ante la ausencia de una norma expresa en nuestro Derecho nacional, resulta adecuado seguir el criterio interpretativo establecido en ese considerando de la Directiva, que además ha sido desarrollado por la jurisprudencia comunitaria. Así, en la STJCE de 20 de enero de 2005 (asunto C-464/01) se consideró que el contratante es consumidor si el destino comercial es marginal en comparación con el destino privado; es decir, no basta con que se actúe principalmente en un ámbito ajeno a la actividad comercial, sino que es preciso que el uso o destino profesional sea mínimo («insignificante en el contexto global de la operación de que se trate», en palabras textuales de la sentencia).

«De manera más explícita, si cabe, la STJUE de 25″De manera más explícita, si cabe, la STJUE de 25 de enero de 2018, C-498/16 ( Maximilian Schrems), indicó:

«32 Por lo que respecta, más concretamente, a una persona que celebra un contrato para un uso que está relacionado parcialmente con su actividad profesional y que, por tanto, tan sólo es parcialmente ajeno a ésta, el Tribunal de Justicia ha considerado que podría ampararse en dichas disposiciones únicamente en el supuesto de que el vínculo de dicho contrato con la actividad profesional del interesado fuera tan tenue que pudiera considerarse marginal y, por tanto, sólo tuviera un papel insignificante en el contexto de la operación, considerada globalmente, respecto de la cual se hubiera celebrado el contrato (véase, en este sentido, la sentencia de 20 de enero de 2005, Gruber, C-464/01, EU:C:2005:32, apartado 39)»».

“Esta doctrina es de plena aplicación del presente caso, en el que, según declaró probado la Audiencia, la finalidad principal del préstamo estaba directamente vinculada a la actividad empresarial de los prestatarios”.

“ 3.- La consecuencia de ello es que respecto del préstamo hipotecario de 2009 y de su modificación de 2015 los demandantes no pueden acogerse el estatuto tuitivo propio de los consumidores, pues el préstamo tenía una finalidad principalmente empresarial. La exclusión de la cualidad de consumidores en los demandantes hace improcedente la realización de los controles de transparencia material y abusividad, según reiterada y uniforme jurisprudencia de esta sala (sentencias 367/2016, de 3 de junio; 30/2017, de 18 de enero; 41/2017, de20 de enero; 57/2017, de 30 de enero; 587/2017, de 2 de noviembre; 639/2017, de 23 de noviembre; 414/2018,de 3 de julio; 230/2019, de 11 de abril, y 391/2020, de 1 de julio, entre otras muchas).

4.- Por tanto, dado que los argumentos de este motivo están articulados bajo la premisa de la aplicabilidad al caso de la normativa comunitaria y nacional de protección de consumidores y usuarios, y de los citados controles de transparencia y abusividad, y que este presupuesto resulta incompatible con la declaración de la Audiencia de que los demandantes no tenían el carácter de consumidores, el motivo no puede prosperar.”

Además de confirmar la jurisprudencia en relación con la aplicación de la legislación protectora de los consumidores en casos como el examinado, donde se revela muy importante la prueba del destino o finalidad, aprovecha la sala para rechazar, por contraria a la técnica casacional, la forma en que se había redactado el segundo motivo del recurso (el que denuncia infracción de los arts. 80.1 y 82 de la Ley General para la Defensa delos Consumidores y Usuarios y del art. 4.2 de la Directiva 93/13/CEE del Consejo, de 5 de abril de 1993) : “Constituye una exigencia mínima de la formulación de los motivos de casación, como hemos recordado recientemente en el acuerdo sobre los criterios de admisión de los recursos de casación, que se identifique con claridad la norma infringida. No hacerlo así, además de que impide pueda cumplirse la finalidad del recurso, confunde la casación con una nueva revisión del caso como si de una tercera instancia se tratara»…… “En el recurso, más allá de una copia literal de extensos pasajes de numerosas sentencias de esta sala y de otros tribunales, no se explica cómo, por qué y en qué se produce la concreta infracción de la amplia y variada doctrina jurisprudencial que se cita y acumula en un único motivo, y cuya vulneración denuncia in totum” por lo que, concluye la sentencia dicho motivo no debió ser admitido, procediendo, en consecuencia, su desestimación (F.D. OCTAVO).

El abuso del corta y pega lleva a consecuencias fatales, como se ve.

4 de octubre de 2022

2.- FONDOS DE PENSIONES EN LIQUIDACIÓN DE GANANCIALES

La Sentencia de la Sala Primera de lo Civil del Tribunal Supremo núm. 618 de 2022, de 21 de septiembre (ROJ: STS 3390/2022; ECLI:ES:TS:2022:3390) estima el recurso de casación interpuesto y declara que existe un crédito contra el titular de un fondo de pensiones privativo, dada la naturaleza ganancial de las aportaciones realizadas.

La cuestión se plantea en un juicio verbal sobre liquidación de sociedad de gananciales en el que la Audiencia Provincial había rechazado incluir en el activo del inventario a repartir el saldo de un fondo de pensiones constituido a favor del marido mediante una único pago realizado por una sociedad mercantil, por considerar que no existía prueba concluyente del carácter ganancial de la cantidad ingresada.

El Tribunal Supremo centra así la cuestión:

F.D. TERCERO

1. “En el caso que juzgamos la naturaleza privativa del plan de pensiones no es discutida por las partes y es reconocida por la sentencia recurrida. Ahora en casación solo debemos dar respuesta a la cuestión referida a la procedencia del reconocimiento de una partida del activo consistente en un crédito a favor de la comunidad y contra el esposo por las cantidades aportadas a su plan de pensiones durante la vigencia del régimen económico de gananciales”.

2.”…. la Audiencia considera que no ha quedado acreditado que la mercantil efectuara las aportaciones al plan, y menos con cargo a dividendos sociales, como pretendía la esposa; pero tampoco con otros fondos, como argumenta ahora el marido en su escrito de oposición al recurso de casación”.

3. La jurisprudencia, en la doctrina contenida en las sentencias citadas por la recurrente, ha insistido en el rigor de la presunción de ganancialidad contenida en el art. 1361 CC declarando que para desvirtuarla no basta la prueba indiciaria, sino que es precisa una prueba expresa y cumplida (sentencias 611/1995, de 20 de junio;652/1996, de 24 de julio; 1263/2001, de 29 de diciembre; y 1265/2002, de 26 de diciembre).

En el caso, la Audiencia admite que, partiendo de la naturaleza privativa del plan, debería reconocerse un crédito a favor de la sociedad por las aportaciones hechas con dinero ganancial durante la vigencia del régimen económico. La razón por la que la Audiencia rechaza en este caso el reconocimiento del crédito es que no considera acreditado que las aportaciones se hicieran con dinero ganancial.

Este razonamiento es contrario a la presunción de ganancialidad que establece el art. 1361 CC, conforme a la cual la prueba del carácter privativo del dinero incumbe al que lo alegue cuando se trate de una cuestión controvertida entre las partes. No es la esposa quien debe probar que las aportaciones se hicieron con dinero ganancial, sino que es el esposo quien debe probar que no se hicieron con dinero ganancial.

Puesto que la razón por la que decide la sentencia recurrida infringe el art. 1361 CC y es contraria a la doctrina de la sala, estimamos el recurso de casación y casamos la sentencia en el único extremo de declarar que debe incluirse en el activo del inventario un crédito contra el esposo por las aportaciones realizadas a su plan privativo de pensiones durante la vigencia del régimen económico de gananciales”.

El rigor con el que el Tribunal Supremo defiende la vigencia de la presunción de ganancialidad y la necesidad de una prueba plena para desvirtuarla me parece que no se compadece bien con la doctrina últimamente sentada por la Dirección General de Seguridad Jurídica y Fe Publica en varias resoluciones (la última, por ahora, es la de 4 de julio de 2022 en el B.O.E. de 12 de septiembre de 2022) según la que se debe inscribir como privativa una finca por así acordarlo los cónyuges casados en régimen de gananciales en el acto de la compra sin que precisen acreditar el origen de los fondos empleados, bastando la manifestación de ser privativos.

El art. 95.2 del Reglamento Hipotecario exige, para inscribir como privativo la adquisición onerosa de un bien por persona casada en régimen de gananciales que “El carácter privativo del precio o de la contraprestación del bien adquirido deberá justificarse mediante prueba documental pública” por lo que, si se considera que dicho artículo es ilegal, debería promoverse su derogación, pero, mientras tanto, el Centro Directivo no debería admitir su inaplicación.

20 de octubre de 2022

3.- COSA JUZGADA TRAS JUICIO EJECUTIVO

La Sentencia de la Sala Primera de lo Civil del Tribunal Supremo núm. 649 de 2022, de 6 de octubre (Roj: STS 3504/2022 – ECLI:ES:TS:2022:3504) rechaza el recurso extraordinario por infracción procesal interpuesto por el demandante.

En 2015 se firmó una escritura por la que una sociedad mercantil, representada por un apoderado, constituyó hipoteca en garantía de deuda ajena y afianzó el préstamo concedido a dos familiares del apoderado.

El problema es que dicho apoderado, además de tener revocado el poder desde 2012 (no consta si se inscribió la revocación en el RM) había sido inhabilitado al declararse como culpable el concurso de otra sociedad mercantil en 2013, lo que accedió al RM en 2014, por un plazo que no había concluido cuando se firmó la escritura.

Por dicha razón se calificó negativamente la escritura en el Registro de la Propiedad, no se inscribió la hipoteca y, al no atender los pagos previstos los prestatarios, el Banco promovió un juicio ejecutivo contra la sociedad fiadora que no formuló oposición.

Meses después la misma sociedad fiadora presenta demanda de juicio ordinario contra el Banco para que se declararan nulas las obligaciones asumidas y la hipoteca constituida sobre la finca de su propiedad por no poder representarla el apoderado revocado e inhabilitado.

El Juzgado estimó la demanda salvo lo relativo a la hipoteca (al no haber llegado a existir por la calificación registral negativa) pero la Audiencia revocó la estimación por no haberse alegado el defecto de representación en el juicio ejecutivo.

La mercantil fiadora interpone recurso al considerar vulnerado el art. 222.1 LEC, “(…) ya que, a su juicio, no se pueden generar los efectos de cosa juzgada a partir de una resolución dictada en un procedimiento ejecutivo en el que, por aplicación de los arts. 557 LEC y 559 LEC, que regulan taxativamente los motivos de oposición a juicio ejecutivo, no se contempla un cauce oportuno que permita la alegación de la nulidad absoluta del título ejecutivo no judicial (por falta de consentimiento), acción de nulidad cuyo ejercicio quedaría reservada, en todo caso, al correspondiente procedimiento declarativo”.

El Tribunal Supremo rechaza el recurso por las razones que resumo a continuación.

F.D. TERCERO.-

2.- Marco normativo. Las normas de la Ley de Enjuiciamiento Civil que deben examinarse para resolver esta cuestión, en su parte relevante, son las siguientes:

(…)Artículo 400. «Preclusión de la alegación de hechos y fundamentos jurídicos»:

«2. De conformidad con lo dispuesto en al apartado anterior, a efectos de litispendencia y de cosa juzgada, los hechos y los fundamentos jurídicos aducidos en un litigio se considerarán los mismos que los alegados en otro juicio anterior si hubiesen podido alegarse en éste».

3.- Doctrina jurisprudencial sobre la cosa juzgada y la preclusión.

“3.1. Recientemente el Pleno de esta Sala Primera ha compendiado en la sentencia 331/2022, de 27 de abril, la doctrina jurisprudencial sobre el alcance de cosa juzgada y su relación con la regla de la preclusión, extractando los pronunciamientos más relevantes, de los que ahora destacamos, por su pertinencia en el caso, los siguientes”.

“3.2. La sentencia 812/2012, de 9 de enero de 2013, declara: “ el artículo 400.2 LEC está en relación de subordinación respecto a la norma contenida en el artículo 400.1 LEC, de forma que solo se justifica su aplicación para apreciar litispendencia o los efectos de la cosa juzgada material cuando entre los dos procesos -atendiendo a las demandas de uno y otro- se hayan formulado las mismas pretensiones”.

“3.5. Finalmente, de la sentencia 331/2022, de 27 de abril, se desprende, como idea general, que la preclusión se justifica en la medida en que «no es admisible una multiplicación injustificada de litigios sobre cuestiones que puedan solventarse en uno solo ni promover dos pleitos cuando el interés del demandante pueda satisfacerse por completo en uno solo«.

4.- La jurisprudencia del Tribunal Supremo sobre el efecto de cosa juzgada de los pronunciamientos recaídos en un proceso ejecutivo sobre un proceso declarativo posterior.

4.2. “Una apretada síntesis de esa jurisprudencia se contiene en la sentencia 526/2017, de 27 de septiembre, a través de los siguientes postulados…la cosa juzgada no solo era aplicable respecto de aquellas alegaciones que se realizaron en el propio juicio ejecutivo, sino también respecto de las que, pudiendo haberse efectuado, no se alegaron;«

“(ii) jurisprudencia que la sentencia de pleno 462/2014, de 24 de noviembre, ha mantenido respecto del actual art. 564 LEC (trasunto del anterior art. 1479), y en la que declaramos lo siguiente:

«la falta de oposición del ejecutado, pudiendo haberla formulado, determinará la improcedencia de un juicio declarativo posterior en el que se pretenda la ineficacia del proceso de ejecución anterior, «dado el carácter de principio general de lo dispuesto en el apdo. 2 del art. 400 LEC en relación con su art. 222»; mientras que, si se formuló oposición, pero fue rechazada única y exclusivamente porque las circunstancias que constaban en el propio título no podían oponerse en el proceso de ejecución, entonces el ejecutado sí podrá promover un juicio declarativo posterior sobre la misma cuestión«;

5.- Ámbito de la oposición en el proceso de ejecución de títulos no judiciales y de un eventual juicio declarativo posterior.

“…la redacción del art. 564 LEC, y sobre todo el control de oficio que los arts. 549, 551 y 552 imponen al juez, llevan a concluir que el ejecutado puede oponer la falta de los requisitos que el juez debe controlar de oficio, entre los que se encuentran los de los arts. 571 a 574 LEC sobre exigibilidad y liquidez de la deuda”.

6.- Aplicación de la doctrina jurisprudencial al caso. La doctrina que subyace en la reseñada jurisprudencia debe conducir a la desestimación del recurso, por las siguientes razones:

“1.ª) Partiendo de la invalidez que aqueja a los negocios jurídicos celebrados en nombre e interés ajeno pero sin mandato o autorización del dominus negotii, en lo que ahora interesa, por haberse extinguido sin que concúrranlos requisitos de protección de la apariencia respecto de terceros (arts. 1734 y 1738 CC), que el art. 1259 CC califica de nulos «a no ser que lo ratifique la persona a cuyo nombre se otorgue antes de ser revocado por la otra parte contratante» (vid. sentencias de esta sala 2/2018, de 10 de enero, y 468/2018, de 19 de julio), resulta patente que la alegación de la nulidad o ineficacia de la fianza suscrita por el Sr. Ignacio en representación de la sociedad Irla i Bosch, por la previa revocación del poder invocado y por su inhabilitación judicial por sentencia que declaró el carácter culpable del concurso de otra sociedad que administraba, afectaba, según la tesis de la propia recurrente, al nacimiento y exigibilidad de las obligaciones que de esa fianza pudieran surgir a cargo de la sociedad. Lo que, conforme a la reseñada jurisprudencia, pudo haberse alegado en el seno del propio procedimiento de ejecución por el cauce del art. 559.1.3º LEC.”

“…la causa alegada (falta de representación) pudo acreditarse en el procedimiento ejecutivo por el simple expediente de aportar certificación de la inscripción registral la sentencia de inhabilitación del apoderado o, en su caso, de la revocación del poder”.

“2.ª) La misma causa (falta de representación e invalidez de la fianza) afectaba también al propio carácter con que se demandaba a Irla i Boch, es decir, a su calidad o condición de fiadora y responsable subsidiaria de las obligaciones derivadas del préstamo ( arts. 1822 y 1830 CC). Defecto subsumible en la regla del art.559.1.1º LEC, y

4.ª) Según la jurisprudencia constitucional, no cabe interpretar de forma excesivamente rigorista o formalista las causas de oposición en los procedimientos de ejecución, de forma que deben admitirse las causas de oposición relacionadas con los incumplimientos de requisitos procesales derivados del propio título de ejecución y apreciables de oficio, aunque no estén previstas expresamente en la norma cuando «constituyan una premisa lógica en el proceso racional de formación de la decisión…”

7.- “La conclusión anterior aboca a la desestimación del motivo, pues una vez afirmado que la invalidez del título ejecutivo en cuanto a la constitución de la fianza pudo ser alegada y no lo fue en el cauce del procedimiento de ejecución previo al declarativo que ha dado lugar al presente recurso, procede hacer aplicación de nuestra reiterada doctrina jurisprudencial, conforme a la cual la falta de oposición del ejecutado, pudiendo haberla formulado, determina la improcedencia de promover un juicio declarativo posterior pretendiendo la ineficacia del proceso de ejecución seguido contra él, por el efecto de la cosa juzgada material negativa o excluyente, en relación con el principio general de la preclusión ( arts. 400.2 en relación con el art. 222 LEC)”.

Este caso constituye aplicación de la propia jurisprudencia del Tribunal Supremo sobre el alcance de la cosa juzgada material en su variante posiblemente más difícil de articular. No existe aquí una sentencia que se haya pronunciado sobre el mismo objeto. Lo que existe es un procedimiento en que se podía haber alegado en la contestación a la demanda lo que ahora constituye la pretensión ejercitada.

A ello se une la naturaleza de juicio ejecutivo del que da vida en este caso a la excepción de cosa juzgada, teniendo en cuenta la característica limitación de los medios defensivos que comporta y, congruentemente, la necesidad de que quede abierta la posibilidad del juicio ordinario respecto de los que no se puedan articular de forma que se evite una indefensión constitucionalmente prohibida.

La sentencia tiene su razón decisiva en la consideración de que la alegación de nulidad del título por falta de consentimiento del demandado es procedente también en el juicio ejecutivo y puede ser discutida en el pleito y resuelta en la sentencia que se dicte por lo que, al no haberlo hecho entonces, no puede hacerlo valer ahora frente al demandante en el primer pleito.

Sobre la publicidad registral de la inhabilitación concursal el art. 242 bis de la Ley Hipotecaria, producto de Ley 8/2021, de 2 de junio, dispone, en su apartado 1. que en el Libro sobre administración y disposición de bienes inmuebles a que se refiere el número cuarto del artículo 2 serán objeto de asiento, entre otras, las resoluciones previstas en la legislación concursal, añadiendo en el apartado 3 que el Colegio de Registradores de la Propiedad, Mercantiles y de Bienes Muebles de España llevará a sus expensas y bajo la dependencia del Ministerio de Justicia un Índice Central Informatizado con la información remitida por los diferentes Registros relativa a los asientos practicados en el Libro sobre administración y disposición de bienes inmuebles, que estará relacionado electrónicamente con los datos correspondientes, si los hubiera, del actual fichero localizador de titularidades inscritas.

A su vez la legislación concursal dispone en el art. 455.2 del Texto Refundido, recientemente reformado por la Ley 16/2022, que, entre los pronunciamientos de la sentencia de calificación se incluya: “2.º La inhabilitación de las personas naturales afectadas por la calificación para administrar los bienes ajenos durante un período de dos a quince años, así como para representar a cualquier persona durante el mismo período. Esta inhabilitación se notificará al Registro de la Propiedad y al Registro Mercantil para su constancia en la hoja de la concursada y en las demás del registro en que aparezca la persona inhabilitada, así como en el Índice único informatizado del artículo 242 bis de la Ley Hipotecaria”.

9 de noviembre de 2022

4.- DESAHUCIO TRAS EJECUCIÓN HIPOTECARIA

La Sentencia del Pleno de la Sala Primera de lo Civil del Tribunal Supremo núm. 771 de 2022, de 10 de noviembre (Roj: STS 4238/2022 – ECLI:ES:TS:2022:4238) establece doctrina legal sobre la adecuación del juicio de precario para desahuciar al ocupante tras la ejecución de la hipoteca.

El procedimiento lo había promovido la SAREB, titular de la finca por haberla adquirido de una sociedad mercantil a la que el banco ejecutante la había transmitido.

Tanto el JPI como la AP estimaron la demanda sin tener en cuenta las alegaciones del demandado de que al haberse promovido el desahucio fuera del procedimiento de ejecución hipotecaria se le estaba privando de la posibilidad de acogerse a los beneficios reconocidos por la Ley 1/2013, de 14 de mayo, relativa a la protección jurídica de los deudores hipotecarios especialmente vulnerables, reestructuración de deuda y alquiler social.

El Tribunal Supremo confirma las sentencias de instancia y apelación.

F.D TERCERO.

3.1 La base normativa.

El art. 1.1 de la Ley,[ 1/2013]en su redacción original, se expresaba en los siguientes términos:

«Hasta transcurridos dos años desde la entrada en vigor de esta Ley, no procederá el lanzamiento cuando en un proceso judicial o extrajudicial de ejecución hipotecaria se hubiera adjudicado al acreedor, o a persona que actúe por su cuenta, la vivienda habitual de personas que se encuentren en los supuestos de especial vulnerabilidad y en las circunstancias económicas previstas en este artículo”…. Como resulta de su tenor literal, la norma se refiere a supuestos de procesos de ejecución hipotecaria, que concluyesen con la adjudicación de la vivienda habitual de personas que se hallaran en situación de especial vulnerabilidad, a favor del «acreedor, o a persona que actúe por su cuenta».

“La última reforma de la Ley 1/2013, introducida por el Real Decreto Ley 6/2020, de 10 de marzo, ha dado una nueva redacción al art. 1.1, que ahora establece: «Hasta transcurridos once años desde la entrada en vigor de esta Ley, no procederá el lanzamiento cuando en un proceso judicial o extrajudicial de ejecución hipotecaria se hubiera adjudicado al acreedor, o a cualquier otra persona física o jurídica la vivienda habitual de personas que se encuentren en los supuestos de especial vulnerabilidad y en las circunstancias económicas previstas en este artículo».

3.2 Obligación de instar la entrega de la posesión del inmueble que ostenta el deudor en el procedimiento de ejecución hipotecaria.

“En principio, no cabe negar a quien es dueño, usufructuario o persona con derecho a poseer la finca, la posibilidad de instar su recuperación posesoria mediante el juicio de precario al que se refiere el art. 250.1.2.ºLEC.

Ahora bien, cuando dicha pretensión sea ejercitada por el acreedor ejecutante o por cualquier otra persona física o jurídica adjudicataria de la vivienda en el juicio de ejecución hipotecaria, estos deberán interesar el lanzamiento del deudor en el propio procedimiento en función de las consideraciones siguientes:

En primer lugar, porque el título del derecho, que faculta al acreedor ejecutante y/o adjudicatario de la vivienda a solicitar su entrega, proviene del propio procedimiento de ejecución hipotecaria.

Con carácter general, el art. 61 de la LEC, salvo disposición legal en otro sentido, atribuye al tribunal que tenga competencia para conocer de un pleito para resolver sus incidencias y la ejecución de lo resuelto. Con respecto al proceso de ejecución, el art. 545.1 LEC se manifiesta en similares términos. Y el art. 675.1 de la LEC, en sede de procedimiento de ejecución hipotecaria, también atribuye al adquirente el derecho a interesar la entrega del bien hipotecado en el propio procedimiento especial.

En coherencia con tales reglas, la competencia funcional para conocer del incidente de solicitud de suspensión del lanzamiento y comprobación de sus requisitos. que se acreditarán, por el deudor hipotecario, en cualquier momento del procedimiento y antes de la ejecución del lanzamiento, corresponde al juez o al notario encargado de la tramitación del juicio hipotecario, como norma el art. 2 de la Ley 1/2013”.

3.3 La idoneidad del juicio de precario para obtener el lanzamiento del ocupante del inmueble, por quien no fue parte ni intervino en el procedimiento hipotecario.

En el presente caso, la acción es ejercitada por un tercero, cuya buena fe se presume, que es ajeno al procedimiento de ejecución hipotecaria, sin que conste actuación alguna de connivencia con la adjudicataria de la vivienda litigiosa para perjudicar los derechos del demandado. Su título proviene de una transmisión onerosa llevada a efecto al margen o extramuros del procedimiento hipotecario en el que no intervino ni fue parte. En cuyo caso, no cabe negarle la posibilidad legal de acudir al procedimiento de desahucio por precario del art. 250.1 2º LEC.

En dicho procedimiento, el demandado podrá, además, hacer valer su título a permanecer en la posesión de la cosa, mediante la aportación del auto de suspensión del lanzamiento o contrato de arrendamiento obtenidos al amparo de la Ley 1/2013….dada la naturaleza plenaria del proceso por precario ( SSTS 691/2020, de 21 de diciembre;502/2021, de 7 de julio y 605/2022, de 16 de septiembre), cabe alegar y debatir dentro de dicho procedimiento, la cuestión relativa a la aplicación de la Ley 1/2013, que deberá ser resuelta, como cuestión de fondo o, en su caso, mediante la aplicación de la normativa de la prejudicialidad civil ( art. 43 LEC), por el juez que conozca del procedimiento de precario.

3.4. “…en este caso, han transcurrido más de siete años desde que se dictó el auto de adjudicación y se presentó la demanda de desahucio por precario. Se transmitió la vivienda a la actora fuera del procedimiento de ejecución hipotecaria, en el que la SAREB no fue parte ni intervino. No se da por probada, ni siquiera se sugiere la existencia de una connivencia entre la cesionaria del remate y la sociedad demandante para evitarla aplicación de la Ley 1/2013, pese a la alegación de fraude legal que se sostiene por el deudor hipotecario.

Tampoco consta petición alguna del demandado de beneficiarse del régimen tuitivo de la Ley 1/2013, formulando la oportuna reclamación al respecto con fundamento en el art. 2 de la referida Ley. A mayor abundamiento, el recurrente no aportó elemento de prueba alguno acreditativo de hallarse en una situación de especial vulnerabilidad, que diera consistencia a la supuesta infracción de sus derechos…….el demandado perdió su título de dominio sobre la vivienda litigiosa, tras su venta forzosa en el procedimiento de ejecución hipotecaria en el que fue parte, por lo que ostenta la condición jurídica de precarista, que le legitima pasivamente para sufrir la carga de este proceso y determina la viabilidad de la acción deducida en la demanda, con la correlativa desestimación del recurso interpuesto.

Justifica que se haya admitido a trámite el recurso de casación y que se haya llevado a pleno el hecho de ser la primera vez que el Tribunal Supremo se pronuncia sobre esta cuestión que exige precisar el alcance de la legislación tuitiva de quien pierde la vivienda habitual por ejecución de una hipoteca respecto de quien la adquiere, siendo cuestión sobre la que existe jurisprudencia menor manifiestamente contradictoria (la expuso el recurrente y se recoge en el F.D. SEGUNDO).

De la sentencia resulta:

– que quien adquiere directamente en el procedimiento de ejecución no puede promover el juicio de precario, sino que debe obtener la posesión en ejecución de sentencia, pudiendo el ejecutado hacer valer los derechos reconocidos por la Ley 1/2013 si acredita cumplir las condiciones.

-que los adquirentes posteriores de la vivienda, extraños al procedimiento de ejecución, pueden obtener la posesión por medio del juicio de precario. Pero el demandado que haya visto reconocido su derecho a permanecer en la vivienda en el procedimiento de ejecución por aplicación de la Ley 1/2013 (la sentencia concreta: mediante la aportación del auto de suspensión del lanzamiento o contrato de arrendamiento obtenidos al amparo de la Ley 1/2013) puede fundar su oposición en ellos y salir victorioso.

1 de diciembre de 2022

Álvaro José Martín Martín

Registrador Mercantil de Murcia

ENLACES:

IR AL ÍNDICE GENERAL DE TODAS LAS SENTENCIAS TRATADAS EN CRÓNICA BREVE DE TRIBUNALES

- Enlaces a algunas sentencias de interés

- Etiqueta Álvaro José Martín Martín

- Nuevo Libro: Manual de buenas prácticas concursales y registrales

- Gobierno Corporativo y calificación registral

- Real Academia de Legislación y Jurisprudencia de Murcia

RECURSOS EN ESTA WEB SOBRE: NORMAS – RESOLUCIONES

OTROS RECURSOS: Secciones – Participa – Cuadros – Práctica – Modelos – Utilidades