CRÓNICA BREVE DE TRIBUNALES – 40

-oOo-

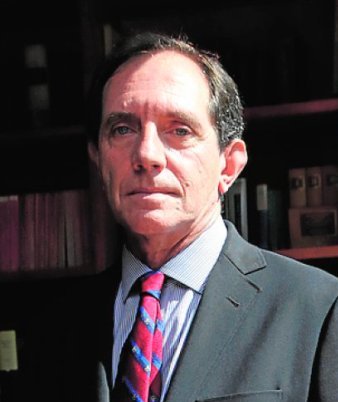

ÁLVARO JOSÉ MARTÍN MARTÍN,

REGISTRADOR,

De la Real Academia de Legislación y Jurisprudencia de Murcia

ÍNDICE:

- Uso familiar inscrito y ejecución hipotecaria

- Límites de la delegación administrativa

- Cálculo del perjuicio para Hacienda como criterio sancionador

- Asistencia financiera prohibida

- Liquidación jurisdiccional

- Enlaces

IR AL ÍNDICE GENERAL DE TODAS LAS SENTENCIAS RESUMIDAS

1.- USO FAMILIAR INSCRITO Y EJECUCIÓN HIPOTECARIA

La Sentencia de la Sala Primera de lo Civil del Tribunal Supremo núm. 526/2023, de 18 de abril (Roj: STS 1569/2023 – ECLI:ES:TS:2023:1569) declara, contra el criterio de la Dirección General de los Registros y del Notariado (Res. 5 de septiembre de 2016) que el titular del uso familiar de una vivienda no tiene la consideración de tercer poseedor, por lo que el acreedor hipotecario no tiene que demandarle ni requerirle de pago en el procedimiento de ejecución directa.

El piso estaba inscrito a favor de uno de los cónyuges por haberlo adquirido e hipotecado en estado de soltero. Se inscribió la atribución de su uso al cónyuge e hijos del titular registral en juicio sobre medidas provisionales. Se inició la ejecución hipotecaria contra el titular registral. Al constar la atribución de uso el Registrador comunicó a su titular que había expedido certificación a los efectos de dicha ejecución, es decir le dio tratamiento de derecho cancelable. Pero cuando se presentó el decreto de adjudicación, se denegó su inscripción, entre otros defectos no discutidos, por no haber sido demandada ni requerida de pago dicha titular.

La Dirección General, en la Resolución de 5 de septiembre de 2016, confirmó dicho criterio considerando que “La figura del usuario, por el contrario, se encuadra mucho más adecuadamente en los supuestos del artículo 662 de la Ley de Enjuiciamiento Civil, relativo a titulares inscritos y que en su apartado 2 señala «se considerará, asimismo, tercer poseedor a quien, en el tiempo a que se refiere el apartado anterior, hubiere adquirido solamente el usufructo o dominio útil de la finca hipotecada o embargada, o bien la nuda propiedad o dominio directo»……”De ahí que los terceros poseedores, incluyendo al usufructuario y al titular del derecho de uso, no solo deben ser demandados, sino también requeridos de pago, como se deduce de los artículos 686 de la Ley de Enjuiciamiento Civil y 132 de la Ley Hipotecaria”.

No satisfecha con la denegación, la inmobiliaria que había adquirido la vivienda demandó a la Dirección General por los trámites del juicio verbal siendo revocada su Resolución por sentencia del Juez de Primera Instancia, confirmada por la Audiencia Provincial.

El Tribunal Supremo rechaza el recurso de casación.

F.D. TERCERO.

“3.1 La naturaleza jurídica del derecho uso del art. 96 CC

En la sentencia del pleno de esta Sala 1.ª del Tribunal Supremo 859/2009, de 14 de enero de 2010, nos pronunciamos sobre la naturaleza jurídica de la atribución del derecho de uso del art. 96 del CC, con la finalidad de aclarar y fijar el correspondiente criterio jurisprudencial al respecto, dadas las implicaciones que de tal calificación se derivan, y, en este sentido, señalamos que no constituía un derecho real, sino un derecho de naturaleza familiar, que no implica más restricciones que la limitación de disponer impuesta al otro cónyuge…”

“También esta Sala, en la importante sentencia del pleno 861/2009, de 18 de enero de 2010, en los casos de atribución del uso de la vivienda familiar en procedimiento matrimonial a uno de los cónyuges, tras negar la naturaleza real de tal derecho, distingue distintas situaciones en su tratamiento jurídico:

«1ª El cónyuge titular del derecho de propiedad de la vivienda puede venderla o cederla a un tercero una vez dictada la sentencia en el procedimiento matrimonial. Puede ocurrir también que se trate de una vivienda en copropiedad de ambos cónyuges y que uno de ellos ejerza la acción de división. En estos casos, esta Sala ha venido sosteniendo que el derecho del cónyuge titular es oponible a los terceros, que hayan adquirido directamente del propietario único, o en la subasta consiguiente a la acción de división (ver SSTS de 27diciembre 1999, 4 diciembre 2000, 28 marzo 2003 y 8 mayo 2006, entre otras). Las razones se encuentran en la protección de la familia y de la vivienda, y se basan en la buena fe en las relaciones entre cónyuges o excónyuges. Es por ello por lo que la Dirección General de los Registros ha considerado que el derecho de los hijos no tiene naturaleza de derecho real, sino que son solo beneficiarios.

«2ª Puede ocurrir que el tercero sea el propietario y haya cedido el uso de la vivienda a uno de los cónyuges mediante un contrato, que puede ser anterior al matrimonio o durante el mismo. En este caso, atribuida la vivienda al cónyuge no contratante, éste no se subroga en la misma relación que ligaba al cónyuge contratante con el propietario, porque el juez no puede crear un título que altere las relaciones contractuales existentes entre las partes ( art. 96 CC). La relación contractual no continúa con el cónyuge no contratante, con lo que se confirma de esta manera la doctrina sentada en nuestra sentencia de 3 de abril 2009 (recurso 1200/2004)…”

«3ª Cuando el tercero propietario haya cedido el uso de forma totalmente gratuita y de favor al usuario de la vivienda, producida la crisis matrimonial y atribuido dicho uso al otro cónyuge, el propietario ostenta la acción de desahucio porque existe un precario. La posesión deja de ser tolerada y se pone en evidencia su característica de simple tenencia de la cosa sin título, por lo que puede ejercerse la acción de desahucio (SSTS de 26 diciembre 2005, 30 octubre y 13 y 14 noviembre 2008 y 30 junio 2009)».

3.3. “La inscripción del derecho de uso en el registro de la propiedad, como restricción de las facultades dispositivas del cónyuge titular de la vivienda, tiene como finalidad hacer efectiva dicha limitación del dominio, y garantizar, de esta manera, su oponibilidad frente a terceros a través de la garantía que implica la publicidad registral.

3.5.”… la cónyuge del titular de la vivienda no adquirió el bien hipotecado, ni es titular de ningún derecho real sobre dicho inmueble, sino que ostenta un simple derecho de uso bajo la disciplina del derecho de familia, y conforme a tal normativa se requiere su consentimiento para disponer sobre aquella vivienda u obtener, en su caso, autorización judicial ad hoc para gravarla o enajenarla ( art. 96 del CC)…. no cabe equiparar los supuestos contemplados en el art. 662.2 de la LEC, que se refieren al usufructo, nuda propiedad o dominio útil o directo, a la restricción del derecho a la libre disposición que contempla el art. 96 del CC, sin que sea argumento bastante para ello que, a tales efectos, se inscriba en el registro de la propiedad”.

“Pues bien, en este caso, a la titular del uso judicialmente atribuido conforme al art. 96 del CC, con posterioridad a la formalización de la hipoteca, se le notificó la existencia del procedimiento por parte del registrador de la propiedad al amparo del art. 689.2 LEC, por lo que no ha padecido indefensión alguna”.

“En definitiva, si antes de la constitución del gravamen, que supone la hipoteca, el derecho de uso figura inscrito en el registro de la propiedad se precisa el consentimiento del titular de este último para disponer sobre la vivienda familiar. Situación distinta es la del caso que nos ocupa, en el que la hipoteca es anterior a la atribución judicial del uso, al haberse constituido, en estado de soltero, por el que fue marido de D.ª Daniela, por lo que la restricción de la facultad de disposición, que implica la necesidad del consentimiento del cónyuge no titular, no podía ser lesionada.”

Esta sentencia rechaza incluir al titular del derecho de uso derivado de situaciones de conflicto matrimonial dentro del círculo de quienes tienen necesariamente que ser demandados por el acreedor hipotecario, a tenor de los artículos 685 y 686 de la Ley de Enjuiciamiento Civil.

Considera que en este caso la protección registral se concreta de forma distinta según lo que conste en el Registro: si después de inscribirse la atribución del uso el propietario hipoteca la finca procede exigir el consentimiento del otro cónyuge; si lo que es previo es la inscripción del gravamen, entonces lo que debe hacer el registrador es lo que hizo en el supuesto del pleito, es decir notificar al titular del derecho de uso que se está ejecutando la hipoteca y que, en consecuencia, el asiento que lo protege puede verse cancelado, conforme al art. 689.2 LEC.

11 de mayo de 2023

2.- LIMITES DE LA DELEGACIÓN ADMINISTRATIVA

La Sentencia de la Sección 3 de la Sala Tercera del Tribunal Supremo núm. 469/2023, de 12 de abril (Roj: STS 1613/2023 – ECLI:ES:TS:2023:1613) declara válido el procedimiento de tramitación de determinados expedientes administrativos.

En el Real Decreto-ley 13/2018 se reconoció a los titulares de VTC el derecho de solicitar determinada indemnización compensatoria de las restricciones que se introducían para la prestación de sus servicios de transporte.

La competencia para tramitar los expedientes indemnizatorios se atribuyó a la Dirección General de Transporte Terrestre, que recibió quince mil solicitudes que, a su vez, trasladó a una sociedad mercantil de carácter estatal INECO, adscrita funcionalmente al Ministerio de Fomento, pero externa al mismo.

INECO recibió las solicitudes presentadas en el Ministerio y se ocupó de todas las actuaciones precisas hasta llegar a una propuesta de resolución que firmaban los funcionarios responsables, previo muestreo de un número aleatorio de expedientes.

Uno de los interesados en estos expedientes solicitó y obtuvo de la Sala de lo Contencioso/administrativo del T.S.J. Madrid una sentencia declarando que no podía intervenir personal no funcionario en su tramitación, declarando por ello nulas las resoluciones impugnadas.

Dice el F.D. PRIMERO de la Sentencia del Tribunal Supremo: “La sentencia del Tribunal Superior de Justicia de Madrid consideró «que las tareas desarrolladas por el personal de INECO excede con mucho de una mera labor de asistencia» y que «la actividad administrativa propia de los procedimientos de indemnización complementaria, constitutiva sin duda del ejercicio de potestades públicas, fue sustraída a los funcionarios públicos integrados en la Dirección General de Transporte Terrestre, a quienes correspondía su tramitación» ( artículo 9.2 del Real Decreto Legislativo 5/2015, de 30 de octubre, por el que se aprueba el Texto Refundido de la Ley del Estatuto Básico del Empleado Público) por lo se había producido una «desfuncionarización que lo desnaturaliza como procedimiento administrativo, resultando de aplicación el artículo 47.1.e) de la Ley 39/2015, de 1 de octubre».

En el F.D. SEGUNDO se plantea la aplicabilidad en este caso de doctrina de la misma Sala, pero en procedimientos sancionadores: “ La presente controversia se centra, tal y como se afirmó en el Auto de admisión, en aclarar si la jurisprudencia sentada en las SSTS n.º 1160/2020, de 14 de septiembre (rec. 5442/2019) y n.º 1265/2020, de 7 de octubre (rec. 5429/2019) resulta de aplicación en el ámbito de procedimientos administrativos no sancionadores en cuya tramitación intervienen personas o entidades externas a la Administración; en particular y en este caso, el encargo para la tramitación del Ministerio de Fomento a una sociedad mercantil de carácter estatal (INECO).

Dichas sentencias habían establecido que: “como regla general, la tramitación de los procedimientos sancionadores incoados por las Administraciones Públicas han de ser tramitados por el personal al servicio de tales administraciones sin que sea admisible que, con carácter general, de permanencia y de manera continua, pueda encomendarse funciones de auxilio material o de asistencia técnica a Entidades Públicas Empresariales, sin perjuicio de poder recurrir ocasionalmente y cuando la Administración careciera de los medios para ello, al auxilio de Entidades Públicas Empresariales, como medios propios de la Administración, a prestar dicho auxilio o asistencia«.

Pero, aprecia la Sala, dos diferencias fundamentales con el caso de VTC:

“a) Por un lado, no estamos ante un procedimiento sancionador sino ante la solicitud de una indemnización planteada al amparo de la disposición transitoria única del Real Decreto Ley 13/2018.

b) En segundo lugar…….en el supuesto ahora enjuiciado los encargos realizados por el Ministerio de Fomento a INECO no respondían a una colaboración habitual y continua sino al intento de dar una solución puntual a una situación extraordinaria, a una necesidad puramente coyuntural, motivada por la presentación de más de 15.000 solicitudes con motivo de la previsión contenida en la disposición transitoria única del Real Decreto Ley 13/2018, ante la imposibilidad de que la Dirección General de Transporte Terrestre pudiera tramitar por sí misma estas solicitudes en el plazo de seis meses marcado por la ley. Se trataba, por tanto, de la solicitud de colaboración puntual para tramitar estas solicitudes, que no se materializó en una colaboración permanente y estable respecto de la tramitación de todos los procedimientos administrativos encomendados a esta Dirección General.”

F.D. TERCERO

“la atribución legal de competencias a un órgano administrativo supone que su titularidad y por tanto su ejercicio corresponde, en principio, al órgano que la tiene encomendada. Las potestades públicas confiadas a un órgano administrativo son irrenunciables, así lo dispone el art. 8 de la LPAC de la ley 40/2015. Y el ejercicio de dichas potestades exige tramitar los procedimientos administrativos que le permitirán adoptar la resolución administrativa correspondiente.

Pero ello no implica que el ejercicio de las competencias y la tramitación de los procedimientos administrativos correspondientes tan solo pueda llevarse a cabo por los medios propios del órgano administrativo y más concretamente con la preceptiva intervención de los funcionarios públicos de carrera integrados en sus unidades administrativas.”

“Dejando al margen los supuestos de gestión indirecta de un servicio -contratando con terceros la prestación del servicio- nuestro ordenamiento jurídico también contempla técnicas de traslación de las competencias que no implican la perdida de la titularidad por parte del ente que la tiene conferida, permitiendo la delegación de su ejercicio, como es el caso de los supuestos de delegación ( art. 9 de la Ley 40/2015).

Es más, la propia ley de procedimiento administrativo prevé también otros mecanismos de traslación que solo incluyen funciones materiales de ejecución o gestión, mantenido el órgano encomendante la facultad de dictar las resoluciones o acuerdos correspondientes, este es el caso de las encomiendas de gestión contempladas en el art. 11 de la Ley 40/2015.”

“Finalmente, el art. 32 de la Ley 9/2017, de 8 de noviembre, de Contratos del Sector Público, permite también que los poderes adjudicadores (entre los que se encuentran las Administraciones públicas) ejecuten de manera directa prestaciones propias valiéndose de otra persona jurídica distinta a ellos, ya sea de derecho público o de derecho privado, previo encargo a esta, siempre y cuando la persona jurídica que utilicen merezca la calificación jurídica de «medio propio» personificado de conformidad con lo dispuesto en dicho precepto y en la Ley 40/2015, de 1 de octubre, de Régimen Jurídico del Sector Público”.

“Por otra parte, tal y como se recoge en la sentencia de instancia, INECO es una sociedad mercantil de carácter estatal, cuyo capital pertenece íntegramente a las Entidades Públicas empresariales ENAIRE, ADIF y que está adscrita funcionalmente al Ministerio de Fomento, ostentando la condición de medio propio personificado y servicio técnico de la Administración General del Estado, condición que aparece publicada en la Plataforma de Contratación del Sector Publico ( art. 32.6 apartado a) de la LCSP). Y en su condición de sociedad mercantil estatal integra el denominado «sector público institucional» ( art. 84.1.c de la Ley 40/2015) al que le resulta de aplicación la ley de procedimiento administrativo ( art. 2 y 113 de la ley 40/2015).”

“ la Dirección General del Ministerio de Fomento se reservó el control de las labores de tramitación encomendadas a INECO y lo que es más relevante la firma de las resoluciones administrativas que resolvían las solicitudes presentadas. De modo que, si bien es cierto que la tramitación y la redacción de las propuestas de resolución se llevó a cabo por personal de la sociedad estatal, la decisión última de estos expedientes correspondió a las autoridades y funcionarios responsables de la Dirección General que ejercieron, por tanto, la potestad publica que la ley le encomendó.”

F.D. CUARTO.

“En respuesta a la cuestión de interés casacional planteada procede señalar que, en determinadas circunstancias extraordinarias y cuando una Administración que no posea los medios materiales o técnicos idóneos para el desempeño de las competencias que le han sido encomendadas, puede acudir por razones de eficacia a la colaboración con otras entidades, en concreto a una sociedad mercantil estatal que tiene la consideración de medio propio de la Administración.

Esta colaboración puede estar referida no solo a trabajos técnicos o materiales concretos y específicos sino también puede solicitar su auxilio en la gestión y en la tramitación de procedimientos que tiene encomendados reservándose el órgano administrativo el control y la decisión que ponga fin al procedimiento”.

Esta sentencia devuelve al TSJ las actuaciones para que se pronuncie sobre la reclamación del titular de VTC que había quedado sin resolver al apreciar la nulidad formal del procedimiento.

Se trata de una cuestión muy complicada de resolver, con muchos matices.

Prueba de ello es el voto particular del Magistrado, Eduardo Calvo Rojas que considera que prácticamente todo el procedimiento lo ha tramitado INECO, siendo puramente formal la firma por la Administración y que a tanto no llegan las normas que habilitan la intervención de extraños a la administración competente, citando, como precedentes jurisprudenciales, dos Sentencias de la Sección 4ª de la misma Sala: las TS 197/2023, de 16 de febrero (casación 4118/2021) y 198/2023, de 18 de febrero (casación 3686/2021).

Como reflexión final cabe hacer también la de que cuando el legislador, aunque sea por decreto-ley, abre la puerta a recibir un número considerable de solicitudes de los ciudadanos debería calibrar si la organización administrativa tiene recursos suficientes para responder dentro de los plazos previstos. Caso contrario debería habilitar simultáneamente dichos medios y no dar lugar al planteamiento de este tipo de incidentes.

12 de mayo de 2023

Álvaro José Martín Martín

Registro Mercantil de Murcia

3.- CÁLCULO DEL PERJUICIO PARA LA HACIENDA COMO CRITERIO SANCIONADOR

La Sentencia T.S. núm. 462/2023, de 11 de abril, de la Sala de lo Contencioso-Administrativo Sección Segunda Roj: STS 1641/2023 – ECLI:ES:TS:2023:1641 resuelve (por tres votos contra dos) la fórmula que se debe utilizar para aplicar las sanciones tributarias.

Uno de los criterios de graduación es el del perjuicio económico causado a la Hacienda Pública (art 187.1.b LGT):

“Para calcular el perjuicio económico, la norma establece que el mismo se determinará «por el porcentaje existente entre: 1.- La base de la sanción y 2ª la cuantía total que hubiera debido ingresarse en la autoliquidación o por la adecuada declaración del tributo o el importe de la devolución obtenida». Acto seguido la norma indica que, si el perjuicio económico oscila entre el 10 y 2l 25%, se incrementa la sanción en 10 puntos; si oscila entre el 26 y el 50% en 15 puntos; entre el 51 y el 75 % en 20 puntos; y cuando supere el 75% en 25 puntos porcentuales”.

La discusión se concentra en qué debe entenderse por cuantía total a ingresar en la autoliquidación.

Según pidió el recurrente, concedió la Audiencia Nacional y confirmó el Tribunal Supremo, cuando hay diferencia entre la cuota líquida y la cuota diferencial (por existir pagos fraccionados/retenciones en el ejercicio) debe tomarse en consideración la cuota líquida.

Según la AEAT y el voto particular lo que debe computarse como denominador es la cuota diferencial.

Obviamente la primera opción beneficia al contribuyente, la segunda a la Hacienda:

En el caso concreto (Impuesto de Sociedades), los datos no discutidos son:

-la cuota líquida del ejercicio fue de 160.102,49 €.

-la cuota diferencial ascendió a 101.480,28 €.

– la sociedad en su autoliquidación ingresó 2.811,03 €,

La AEAT consideró que debía tomarse en cuenta la diferencia entre la cuota diferencial y la ingresada, es decir, 98.669,25 € y cifró el perjuicio para la Hacienda en el porcentaje que representa la cuota autoliquidada (2.811,03) respecto de la que se debió ingresar (101.480,28), es decir, en el 97,23 % (98.669,25 x 100/101.480,28) por lo que se incrementó la sanción en un 25%.

El contribuyente, la AN y después el TS dicen que el cálculo debe hacerse calculando el porcentaje que representa la suma que se debió ingresar sobre la cuota líquida del ejercicio, es decir: 98.669,25 x 100/160.102,49 € con lo que la defraudación sería del 61,62% y el incremento de sanción se reduciría al 20%.

La pretensión del Estado se formula en estos términos:

“2. El Abogado del Estado, interpuso recurso de casación en escrito de 14 de julio de 2022, en el que se promueve la estimación del recurso:

«[…] se solicita la estimación del recurso con consiguiente anulación de la sentencia estimatoria parcial de la Sala de lo Contencioso Administrativo -Sección Segunda- de la Audiencia Nacional… y que, interpretando correctamente el artículo 187.1.b).2º de la LGT/2003, fije como doctrina que: A los efectos de calcular el porcentaje de perjuicio económico para la graduación de sanciones previsto en el artículo 187.1.b).2º de la LGT/2003, el parámetro que debe emplearse como denominador, definido legalmente como la «cuantía total que hubiera debido ingresarse en la autoliquidación», cuando el importe de la cuota líquida – artículo 56.5 dela LGT/2003 – y de la cuota diferencial – artículo 56.6 LGT/2003 – sean diferentes, es la cuota diferencial.

Dicha pretensión es rechazada por el TS con cierta acritud (ver más abajo los apartados. 17 y 18 del fundamento de derecho cuarto).

F.D. TERCERO

Sentencia de la Audiencia Nacional:

“La solución dada por la Administración se basa en una interpretación literal de la norma, con exclusión o elusión de otros criterios interpretativos -literalismo o textualismo- que no es la querida por el legislador”.

La interpretación de la Inspección, que tiene sentido en aquellos impuestos en los que no existen pagos fraccionados, implica que al utilizar como denominador la cuota diferencial, ante una misma cuota líquida, la sanción que se impone a quien ha realizado, por ejemplo, pagos fraccionados, es mayor que la de aquel que no los ha realizado y si lo que se busca con la graduación de las sanciones es una aplicación razonable del principio de proporcionalidad esta no puede ser la intención del legislador.

Al regular el legislador los criterios de cuantificaciones de las sanciones hay que presumir que lo hace inspirado por el principio de proporcionalidad o de prohibición de exceso y que el texto de la norma debe interpretarse desde dicha finalidad” (negritas en el original CENDOJ)”.

Sentencia del Tribunal Supremo que confirma la anterior:

“la cuestión planteada es susceptible de afectar a un gran número de situaciones [artículo 88.2.c)LJCA] puesto que se proyecta potencialmente sobre cualquier procedimiento sancionador en el que resulte de aplicación el criterio de graduación previsto en dicho precepto y en el que, de conformidad con la normativa reguladora del tributo, resulte posible que las cuotas líquida y diferencial impliquen cuantías diferentes. Así sucede en el impuesto sobre sociedades respecto del que versa el presente litigio, pero también en otros tributos, como, por ejemplo, el impuesto sobre la renta de las personas físicas”.

“una interpretación literal de la norma también nos lleva a la conclusión de que en el denominador de la relación deben incluirse los pagos fraccionados. Conforme al artículo 187 LGT la sanción se agrava por «el perjuicio económico para la Hacienda Pública» y establece que el perjuicio económico se determina en función de «la cuantía total que hubiera debido ingresarse en la autoliquidación……”

“En suma, una interpretación literal del artículo 187 LGT nos lleva también a la conclusión de que para el cálculo del perjuicio económico debería tenerse en cuenta el importe autoliquidado por el sujeto pasivo, ya sea mediante la autoliquidación final del impuesto, ya mediante autoliquidaciones parciales anteriores.”

F.D CUARTO.

“Considera este Tribunal Supremo que la sentencia impugnada razona de modo acertado, teniendo en cuenta que debe abordarse la cuestión litigiosa atendiendo a un argumento jurídico que nos resulta decisivo: el de que nos encontramos en presencia de la materia sancionadora, de suerte que tanto el artículo 3 del Código civil como el artículo 12 de la Ley General Tributaria, que contienen reglas interpretativas de las normas jurídicas, deben orientar su sentido y finalidad a la naturaleza represiva de la actividad sancionadora que aquí ha ejercitado la Administración.

A este respecto, son numerosos los argumentos que respaldan el criterio, ampliamente razonado, de la Sala sentenciadora, que cabe resumir en la idea, plenamente atinada, de que el perjuicio económico, como elemento de agravación de la sanción tipo, debe medirse en función de ese perjuicio producido, en un sentido real y verdadero, prescindiendo al respecto de una interpretación aislada o literalista de las normas penales de las que derive una idea autónoma del perjuicio económico distinto del realmente causado -y distinto también entre casos semejantes, y aun entre diferentes impuestos.”

7)“Por otro lado, toda norma sancionadora ha de ser cierta y clara, más aún de lo que deban serlo las de otra naturaleza, pues así lo impone la dogmática firmemente asentada sobre los principios del ius puniendi del Estado, como sustancia común del delito y la infracción administrativa….. Lejos de la observancia de tan elemental exigencia, la norma aquí discutida es confusa, si se observa la formulación del art. 187.b) LGT y su remisión a la autoliquidación -acto formal, no sustantivo- como único e incomunicable canon de incumplimiento y de perjuicio económico..”

“8) La interpretación auspiciada en casación por la Administración del Estado recurrente permite el absurdo -dicho sea con el mayor respeto- de poder aplicar un mayor o menor porcentaje de perjuicio económico -esto es, una mayor sanción o pena- en función de un dato indiferente desde la perspectiva de la reprochabilidad de la conducta, como que haya habido pagos a cuenta, pagos fraccionados o retenciones, y la cantidad en que se hayan producido, que no depende de la voluntad del sancionado como elemento integrante de la infracción del deber de ingresar que se sanciona y su cualificación específica”.

“9) El carácter autónomo de la obligación referida a retenciones, pagos a cuenta o pagos fraccionados ha sido muy matizado por el Tribunal Supremo, con ocasión de la regularización de retenciones cuando daban lugar aún enriquecimiento injusto o a situaciones de doble imposición. Ese carácter autónomo -derivado de normas no sancionadoras, salvo por el reenvío a éstas-, aun siendo cierto, no permite perder de vista que, a un tiempo, versa sobre cantidades que se integran, reduciéndola -o componiéndola-, la deuda tributaria”.

“15) Carece por completo de sentido -y respetuosamente lo constatamos-, que el artículo 187.2 LGT autorice a la Administración a castigar siguiendo un patrón de lo que sea perjuicio económico a la Hacienda pública autónomo o propio, desligado del perjuicio causado, esto es, del daño económico, real y efectivamente provocado a aquélla. Darle cabida a ese supuesto concepto autónomo, además de no responder, siquiera, al tenor literal del precepto, socava minuciosamente todos y cada uno de los principios rectores en materia penal: tipicidad, culpabilidad, proporcionalidad, reprochabilidad e interpretación favorable al reo en caso de duda interpretativa.”

“17) Lo más grave, con todo, del rigor intransigente que patrocina el acuerdo sancionador y que ahora nos recuerda el escrito casacional, para defenderlo, es que provoca situaciones de clara y notoria desigualdad -más intolerable aún en el campo punitivo- entre casos semejantes, o en que se incumplen los deberes tributarios de manera semejante, de suerte que, para una misma defraudación, esto es, una única acción de dejar de declarare ingresar una misma deuda tributaria, la respuesta penal que se le vincula varía, incomprensiblemente, en función de circunstancias por completo ajenas a la acción reprochable y a su resultado de perjuicio económico, como lo es la existencia o no de pagos fraccionados y de su importe.”

“18) Lo mismo sucedería con la discriminación notoria, inaceptable para un Tribunal de justicia, que esa interpretación implacable de las leyes provocaría en función del diferente impuesto de cuya infracción se tratase. Así es, puesto que la norma contemplada en el artículo 187 LGT, como previsión abstracta y general que es, se proyecta de modo indefinido a priori sobre sanciones referidas a incumplimientos del deber de contribuir debidamente, que afectan a figuras tributarias de variado signo que poseen normas específicas de gestión. Ello no puede dar lugar, en ningún caso, a que la respuesta penal sea diferente, y más acerba, tal como aquí sucede, en el impuesto sobre sociedades que ahora nos ocupa que en otros como el de la renta -IRPF-, en que la propia autoliquidación del Impuesto prevé un resultado a devolver de la autoliquidación sobre la base del influjo de las retenciones o pagos a cuenta en la deuda tributaria”.

Por tanto, se establece como doctrina jurisprudencial que:

1) A efectos de calcular el perjuicio económico para la graduación de sanciones previsto en el artículo 187.1.b)LGT, debe utilizarse el concepto de cuota líquida, o sea, el que tome en consideración, como parte de la deuda satisfecha, el importe de los pagos a cuenta, retenciones o pagos fraccionados.

2) No existe un concepto legal autónomo de qué sea el perjuicio económico, a efectos sancionadores (art.187.2 LGT), que no tenga en cuenta el verdadero y real daño pecuniario ocasionado a la Hacienda pública, tomando en consideración el conjunto de obligaciones satisfechas, aun cuando no lo hayan sido en la autoliquidación del impuesto.

3) En el ámbito del Impuesto sobre Sociedades, los pagos fraccionados efectuados legalmente han de tenerse en cuenta, como parte integrante de la deuda tributaria, a los efectos de la determinación exacta del perjuicio económico como circunstancia agravante de la sanción, al margen de las consecuencias que procedieran, en su caso, en relación con los incumplimientos de tal deber.

Como anuncié al principio esta sentencia, que se pronuncia en términos de inusitada dureza respecto de la posición de la Inspección de Hacienda y la Abogacía del Estado (“rigor intransigente que patrocina el acuerdo sancionador y que ahora nos recuerda el escrito casacional, para defenderlo”), fue votada por tres de los cinco magistrados que formaron sala.

Los otros dos suscriben un voto particular cuyo argumento central es que “Los pagos fraccionados y las retenciones son obligaciones autónomas que se habrán devengado y cumplido anteriormente, y que, por tanto, no inciden en el desvalor de la conducta producida posteriormente, al tiempo de la obligación de autoliquidar e ingresar la cuantía que, en ese momento, resulta debida por la correcta autoliquidación del tributo”, considerando que hubiera debido plantearse cuestión de inconstitucional ante el Tribunal Constitucional antes de resolver:

“es evidente que la controversia presenta una dimensión netamente constitucional. Así se infiere, del propio texto de la sentencia cuando se refiere a que el rigor intransigente del acuerdo sancionador provoca situaciones de clara y notoria desigualdad. O cuando expresa que, de no seguirse la interpretación que consagra, se abriría paso a una solución arbitraria e injusta, la de sancionar objetivamente -y cuantificar la sanción- en función de elementos ajenos, con toda evidencia, a la culpabilidad, verdadero pilar del derecho sancionador.

Ciertamente, esa dimensión constitucional ha impregnado todo el debate, buena parte de la fundamentación de la sentencia y, evidentemente, de este voto particular, lo que revela que la controversia trasciende la mera interpretación de la legislación ordinaria para adentrarse en el campo de la indagación y, en su caso, depuración constitucional, que hubiera correspondido acometer al Tribunal Constitucional.

En otras palabras, la eventual infracción del principio de igualdad ( art. 14 CE) o -dada la constante invocación de la culpabilidad- la violación del principio de legalidad sancionadora (art. 25.1 CE), en conexión con la interdicción de la arbitrariedad de los poderes públicos ( art. 9.3 CE) que la sentencia parece imputar al acuerdo sancionador, y que no compartimos en absoluto, solo podría haberse constatado a través del planteamiento dela correspondiente cuestión de inconstitucionalidad, interpelación que no se ha producido en el presente caso”.

Aquí dejo planteada la controversia. Teniendo en cuenta que tanto la cuota líquida como la cuota diferencial constan en distintos apartados de la misma autoliquidación, de la que debe resultar la totalidad de la deuda tributaria por el concepto y ejercicio de que se trate, me parece más acertada la que patrocina la mayoría al elegir como denominador la cuota líquida. No creo que sea necesario que intervenga el Tribunal Constitucional para decir lo que ha dicho el Tribunal Supremo.

15 de mayo de 2023

4.- ASISTENCIA FINANCIERA PROHIBIDA

La Sentencia de la Sala Primera de lo Civil del Tribunal Supremo núm. 582/ 2023, de 20 de abril (Roj: STS 1592/2023 – ECLI:ES:TS:2023:1592) declara haberse producido una asistencia financiera prohibida por una sociedad a quienes suscribieron un aumento de capital.

Una sociedad (MCIM) entró en un aumento de capital de una sociedad cotizada (EZENTIS) aportando una importante cantidad de dinero suscribiendo un acuerdo de inversión (luego ampliado) en cuya virtud, a los efectos que nos ocupan, si, cumplido un año desde la asunción, la cotización de las acciones adquiridas quedaba por debajo de 0,223 € podría la nueva socio exigir compensación a la sociedad por la diferencia respecto de lo que pagó por ellas. El socio inversor asumía la obligación de permanencia por un año.

Pasó el primer año y la cotización fue cayendo de forma que la sociedad inversora reclamó de la participada cerca de ochocientos mil euros.

Ni el Juzgado Mercantil ni la Audiencia Provincial estimaron la pretensión por considerar infringido el art. 150.1 LSC.

Tampoco el Tribunal Supremo, que confirma la nulidad del acuerdo del que deriva la pretensión compensatoria.

F.D. TERCERO

1.-“ El art. 150.1 LSC, bajo el epígrafe «Asistencia financiera para la adquisición de acciones propias y de participaciones o acciones de la sociedad dominante» (dentro del capítulo VI, relativo a «los negocios sóbrelas propias participaciones y acciones», del título IV de la ley), dispone que «la sociedad anónima no podrá anticipar fondos, conceder préstamos, prestar garantías ni facilitar ningún tipo de asistencia financiera para la adquisición de sus acciones o de participaciones o acciones de su sociedad dominante por un tercero».

2.- “La finalidad de esta prohibición legal es evitar el riesgo de que la adquisición de las acciones se financie con cargo al patrimonio de la sociedad, pues aplicar el patrimonio social a la adquisición de las acciones constituye un uso anómalo del mismo.”

3.-“ Al analizar la estructura interna de la prohibición de asistencia financiera del art. 150.1 LSC, se observa la concurrencia en la misma de tres elementos o presupuestos esenciales: (i) un acto o negocio de financiación o de «asistencia financiera» por parte de la sociedad a favor o en beneficio de un tercero (socio o no); (ii) una adquisición, originaria o derivativa, de acciones de la sociedad que presta la asistencia (asistente) por parte del tercero (asistido); y (iii) un vínculo o relación finalista, teleológica o causal entre el negocio o acto de asistencia financiera y el de adquisición, por ser la finalidad de aquella asistencia favorecer o facilitar esta adquisición”.

“…la cláusula de cierre prohíbe «facilitar ningún tipo de asistencia financiera para la adquisición» de sus acciones o de participaciones o acciones de su sociedad dominante por un tercero, lo que supone sancionar un criterio de numerus apertus en esta materia, que, en vía de principios, comprende cualquier acto o negocio cuya finalidad consista en financiar, entendido el término en sentido amplio, la adquisición de las acciones por un tercero. Esa «financiación», asistencia o auxilio financiero, desde el punto de vista de la ratio de la norma, entra en el ámbito de la prohibición en la medida en que la sociedad asuma alguna obligación, prestación o carga económica (coste), de tipo financiero patrimonial, vinculada funcionalmente con el acto o negocio de adquisición de sus acciones por un tercero”.

“Conforme a esta fórmula de síntesis, constituye un supuesto de asistencia financiera prohibida todo acto cuya función sea financiar la adquisición de las acciones por parte de un tercero que comporte para la sociedad algún coste real o potencial, incluyendo todo tipo de operaciones que, sin constituir un anticipo de fondos o la concesión de préstamos o garantías, tenga un efecto económico-financiero equivalente”.

6. “…como acertadamente señaló la juez que resolvió en primera instancia, conviene subrayar que el pacto está integrado en el negocio de suscripción o adquisición de las acciones, con el que se relaciona estrechamente en un triple sentido: temporalmente (se suscriben en unidad de acto), económicamente (la compensación se fija en función de la diferencia entre el precio de suscripción el valor de cotización de las acciones), y jurídicamente (el pacto de aseguramiento de valor o compensación y el de adquisición de las acciones están integrados dentro de un mismo negocio o acuerdo de inversión)”.

“Se trata, por tanto, de un instrumento negocial de cobertura del valor de la acción, por la que el adquirente queda exonerado de los riesgos de la operación y obtiene una rentabilidad garantizada a costa de repercutir a la sociedad el coste eventual de dicha pérdida de valor de las acciones y de dicha rentabilidad”.

“El resultado es que el inversor queda exento del riesgo de bajada de la cotización de las acciones y se transfiere a la sociedad ese riesgo y el correspondiente pasivo contingente, para el caso de que esa eventualidad se materializase (como efectivamente se produjo al reducirse en el primer año la cotización de las acciones en un 26%)…… Por ello, como ya advirtió la juez mercantil, el efecto económico del pacto, al asumir la sociedad ese pasivo contingente, es similar al que derivaría de las operaciones de garantía a un tercero para la adquisición de las propias acciones: en caso de producirse el impago del adquirente, la sociedad respondería con su patrimonio, del mismo modo que tiene que responder en caso de que se produzca la eventualidad de que la acción al cabo de un año no cotice en los niveles garantizados.”

8.- “..más que ante una modalidad de prestación de una «garantía», nos encontramos ante una operación atípica o innominada que entra en el ámbito de la cláusula general de cierre de la prohibición, que incluye todo tipo de «asistencia financiera» para la adquisición de las propias acciones (o de la sociedad dominante) por un tercero”.

“Conforme a estas consideraciones, que el pacto no garantizase el pago o desembolso correspondiente a la suscripción de las acciones, sino el valor de las acciones y la rentabilidad pretendida con la inversión, y que el pasivo asumido por la demandada con el pacto fuese contingente, sin generar en el momento de su suscripción una salida de fondos, por depender de la evolución de la cotización de la acción, no pueden enervarla calificación del pacto litigioso como un supuesto de asistencia financiera prohibida.”

F.D. QUINTO

1.”… La recurrente sostiene la tesis contraria al considerar que el propósito o finalidad principal del pacto litigioso fue asegurar y retribuir el compromiso de permanencia de MCIM en el accionariado de Ezentis durante un año, por lo que el pacto no cumple la finalidad teleológica necesaria para calificarlo como un acto de asistencia financiera prohibida..”

4. “El compromiso de cobertura de valor se asume por Ezentis para favorecer que MCIM entre en su capital, sin perjuicio de que, además, constituya una condición para que no liquide su inversión durante un plazo de un año. Nada hay en el contrato, que en su literalidad no ofrece dudas sobre la intención de los contratantes que requiera acudir a otros criterios hermenéuticos (arts. 1282 – 1289 CC), que permita vincular de forma exclusiva o principal la obligación de compensación de Ezentis al compromiso de permanencia de MCIM. Al contrario, también desde el punto de vista de la interpretación sistemática ( art. 1285 CC), analizando el contrato como una unidad lógica, la interpretación alcanzada en la instancia es igualmente la más plausible.

Por tanto, aunque pueda considerarse que, en parte, el pacto de cobertura de valor retribuye efectivamente el compromiso de permanencia de MCIM en el capital de Ezentis, ello no impide que podamos apreciar que este mismo compromiso tiene también, y de forma principal, una finalidad de favorecer o facilitar, mediante este singular auxilio financiero, la adquisición por la demandante de las acciones de la demandada emitidas con ocasión el aumento de capital acordado.”

Cuando los términos del contrato son claros y no dejan duda alguna sobre la intención de los contratantes, la interpretación literal no sólo es el punto de partida sino también el de llegada del fenómeno interpretativo, e impide que, con el pretexto de la labor interpretativa, se pueda modificar una declaración que realmente resulta clara y precisa.

La prohibición de asistencia financiera, formulada en los estrictos términos que recoge la legislación española, fue introducida en ella, como recuerda la misma sentencia, por trasposición de la Segunda Directiva, sin que, pese a haberse flexibilizado después la legislación comunitaria, se haya considerado oportuno hacerlo en España. Se trata de defender la integridad del capital social y de impedir que se perjudique la solvencia de la sociedad y que se intente sortear la prohibición de adquirir las propias acciones mediante persona interpuesta financiando a ésta la adquisición.

En el caso no se trataba de una operación nominalmente prohibida, pero la cláusula de cierre que prohíbe la asistencia financiera es interpretada como que consagra el numerus apertus, quedando en definitiva sometidos los casos dudosos a lo que decidan los tribunales.

Desde el punto de vista registral no podría inscribirse una garantía real prestada por la sociedad cuyas acciones adquiere un tercero, para garantizar la deuda derivada de la adquisición.

16 de mayo de 2023

5.- LIQUIDACIÓN JURISDICCIONAL

La Sentencia de la Sala Primera de lo Civil del Tribunal Supremo núm. 546/ 2023, de 19 de abril (Roj: STS 1516/2023 – ECLI:ES:TS:2023:1516) resuelve a favor de la jurisdicción social una reclamación por enriquecimiento injusto de una trabajadora.

La empresa satisfizo a la trabajadora, tras extinguirse la relación laboral de alta dirección, una serie de cantidades, sin practicar las retenciones fiscales correspondientes.

En el ejercicio fiscal siguiente la empresa, advertida del error padecido, ingresó a la AEAT el importe de dichas retenciones tras lo que demandó ante los tribunales civiles a la empleada para que le devolviera lo satisfecho por dicho concepto puesto que era ella la obligada, según la ley del impuesto, a soportar la retención.

El JPI estimó la demanda, desestimando la declinatoria de jurisdicción que la demandada formuló, alegando ser cuestión de la competencia de la jurisdicción social.

Apelada la sentencia fue anulada por la Audiencia Provincial que se declara incompetente por razón de la materia.

Dicho pronunciamiento es confirmado por el Tribunal Supremo.

TERCERO.

“1.- Un somero examen de las resoluciones de la Sala de lo Social del Tribunal Supremo revela la frecuencia con la que pretensiones como las formuladas en la demanda que ha dado origen a estas actuaciones (en concreto, la solicitud de reembolso formulada por la empresa frente al trabajador del importe de las retenciones fiscales correspondientes al ejercicio de las opciones sobre acciones en ejecución de un acuerdo de liquidación de relación laboral) son conocidas por los tribunales de la jurisdicción social (por ejemplo, auto de la Sala de lo Social del Tribunal Supremo del 18 de octubre de 2016).

2.- Cuando la cuestión de la competencia del orden jurisdiccional social para conocer de estas acciones de reembolso por retenciones del IRPF ingresadas en la AEAT por la empresa sin que hubiera detraído previamente su importe del pago hecho al trabajador, se ha planteado ante la Sala de lo Social del Tribunal Supremo, esta también se ha pronunciado sobre la competencia del orden social. Así, la sentencia de la Sala Cuarta del Tribunal Supremo 9/2018, de 11 de enero…”

“3.- También la Sala Especial de Conflictos de Competencia del Tribunal Supremo se ha pronunciado sobre esta cuestión. En concreto, el auto de 21 de diciembre de 2006, que reitera lo ya declarado en el auto de 12 de julio de 2000, en un caso de reclamación por la empresa al trabajador de cantidades correspondientes al IRPF que alegaba había ingresado en la AEAT cuando su pago correspondía al trabajador, tras la extinción dela relación laboral, declaró:

«Las cantidades abonadas por la empresa al trabajador lo fueron como consecuencia de su jubilación y del régimen de seguridad social complementaria que Telefónica tiene establecida para sus trabajadores. El hecho de que en el momento de su abono la empresa no le retuviera, por error informático, el importe correspondiente al IRPF no desvirtúa, sino que justifica la única realidad aquí alegada por Telefónica como fundamento razonable de su pretensión: que la empresa pagó al demandado un importe superior al que realmente le tenía que abonar. Se trata, pues, de materias de las que, tanto por razón de la relación laboral existente entre las partes, como por el carácter de prestación complementaria de seguridad social que corresponde al importe abonado, debe conocer el Orden Social por mandato del art. 2 a) y c) de la Ley de Procedimiento Laboral, y9.5 LOPJ. Vínculo laboral entre partes que excluye, por cierto, la competencia del Orden Civil para resolver el debate, sin perjuicio de que el órgano judicial social tenga que aplicar preceptos del Código Civil relativos a los contratos, pues el contrato de trabajo no es sino una rama desgajada de ese tronco común civil, cuyo conocimiento, por su especificidad e importancia, ha sido atribuido a un orden jurisdiccional especializado”.

“4.- En definitiva, la competencia para conocer de las cuestiones litigiosas que se promuevan entre empresarios trabajadores que tengan por objeto las incidencias de la ejecución de un acuerdo de extinción de la relación laboral que tuvo su causa en un contrato de trabajo son competencia exclusiva de los tribunales del orden social en virtud de lo dispuesto en el art. 9.5 de la Ley Orgánica del Poder Judicial y arts. 1 y 2.a de la Ley reguladora de la Jurisdicción Social, sin perjuicio de que para resolverlas pueda ser necesario aplicar normas del Código Civil.

La verdad es que el caso se convierte en un lío jurisdiccional si tenemos en cuenta que al origen laboral del vínculo entre las partes se anuda el carácter fiscal del error padecido por la empresa y la naturaleza esencialmente civil de la institución del enriquecimiento injusto cuya aplicación y caracterización jurisprudencial ha sido obra fundamentalmente de la Sala Primera.

Por lo demás, que se haya producido o no un enriquecimiento injusto de la trabajadora o de la AEAT depende de cómo se hayan desarrollado los acontecimientos, lo que no explica la sentencia en profundidad, dada la estimación de la declinatoria de jurisdicción.

En el marco del IRPF lo que debía haber pasado es que la empresa hubiera retenido lo que las tablas indican de la cantidad abonada a la trabajadora, pongamos el 20%. A su vez la trabajadora, cuando presentó su declaración de ese ejercicio hubiera declarado como retenida dicho 20% deduciéndolo de la cuota a ingresar, así no hubiera habido ningún enriquecimiento injustificado.

Habiéndose equivocado la empresa caben dos posibilidades: si la trabajadora practicó la elevación al íntegro de lo recibido (art. 99.5 de la Ley 35/2006, de 28 de noviembre) debió proceder exactamente igual que si la empresa hubiera retenido el 20% del ejemplo, con lo que efectivamente se produciría un enriquecimiento injusto por su parte si se niega a reintegrar la retención cuando se la demande en la jurisdicción social (que tendrá que combinar la aplicación de normas fiscales y normas civiles).

Si, por el contrario, la trabajadora declaró todo lo recibido de la empresa sin deducir la retención no practicada, entonces quien se beneficia y debería devolver el exceso percibido es la propia AEAT que, por un lado cobró de la trabajadora el IRPF sobre una base que incluía el 20% no retenido y, por otra, ha cobrado de la empresa ese mismo 20% (aunque producto de una obligación autónoma que incumbe a ésta haya practicado o no la retención, como dice el número 4 del mismo artículo 99 de la Ley del Impuesto).

En definitiva, la legislación fundamental a aplicar en este caso no es ni la civil ni la social sino la fiscal y si la empresa se ha equivocado por no retener y la trabajadora se ha equivocado por no haber elevado al íntegro lo percibido, seguramente el caso acabará en la Sala Tercera.

Vamos que con la competencia para entender del asunto puede pasar lo mismo que con la falsa moneda.

21 de mayo de 2023

Álvaro José Martín Martín

Registrador Mercantil de Murcia

ENLACES:

IR AL ÍNDICE GENERAL DE TODAS LAS SENTENCIAS TRATADAS EN CRÓNICA BREVE DE TRIBUNALES

- Enlaces a algunas sentencias de interés

- Etiqueta Álvaro José Martín Martín

- Nuevo Libro: Manual de buenas prácticas concursales y registrales

- Gobierno Corporativo y calificación registral

- Real Academia de Legislación y Jurisprudencia de Murcia

RECURSOS EN ESTA WEB SOBRE: NORMAS – RESOLUCIONES

OTROS RECURSOS: Secciones – Participa – Cuadros – Práctica – Modelos – Utilidades

WEB: Qué ofrecemos – NyR, página de inicio – Ideario Web

Litoral de Menorca al atardecer. Por Silvia Núñez Sánchez.