CRÓNICA BREVE DE TRIBUNALES – 22

-oOo-

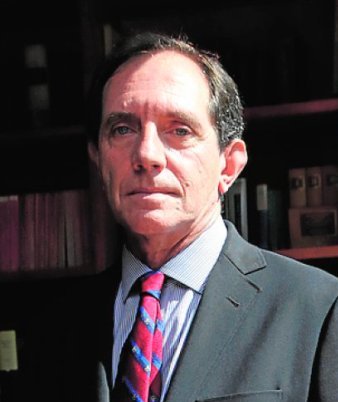

ÁLVARO JOSÉ MARTÍN MARTÍN,

REGISTRADOR

De la Real Academia de Legislación y Jurisprudencia de Murcia

ÍNDICE:

- Presentación

- Ejecución abusiva de la segunda hipoteca en perjuicio de los fiadores

- Transporte y concurso. La excepción de la excepción.

- Procedimiento ordinario sobre vencimiento anticipado de prestamo hipotecario

- Inscripción de la faena de un torero

- Daños colaterales del amianto

- Enlaces

PRESENTACIÓN POR EL AUTOR (ir a la matriz de la sección, que incluye el Índice General de sentencias tratadas)

1. EJECUCIÓN ABUSIVA DE LA SEGUNDA HIPOTECA EN PERJUICIO DE LOS FIADORES

La Sentencia núm. 600/2020, de 12 de noviembre de la Sala Primera del Tribunal Supremo, ECLI:ECLI:ES:TS:2020:3638, confirma las sentencias de los órganos inferiores que habían declarado extinguida una fianza por causas imputables al acreedor afianzado.

La misma entidad bancaria tenía inscritas dos hipotecas sobre una finca, constituidas en garantía de créditos concedidos en distintos momentos. El crédito garantizado con la primera hipoteca estaba también afianzado por algunos socios de la mercantil deudora; el segundo, de mayor importe, que debería haber servido para liquidar el primero, carecía de garantías adicionales. Entre uno y otro había cambiado la propiedad de la sociedad.

Ambos créditos resultaron impagados. El banco ejecutó la segunda hipoteca y se adjudicó la finca por lo que se canceló no solo la hipoteca ejecutada sino también la primera por consolidación.

Consolidación como forma de extinción de los derechos reales.

A propósito de la extinción de esa primera hipoteca, aprovecha la sentencia, tras rechazar que pueda hablarse propiamente de confusión como hace el art. 190 del Reglamento Hipotecario, para precisar el concepto de consolidación como forma de extinción de los derechos reales. Dice el F.D. OCTAVO.3 que: ” La consolidación es una de las causas de extinción de los derechos reales limitados, aunque no existe en nuestro Derecho positivo un precepto que lo sancione con carácter general. Las normas que la contemplan son específicas para distintas clases de derechos reales. Así el art. 513.2 CC (LEG 1889, 27) dice que el usufructo se extingue por la reunión del usufructo y de la nuda propiedad en la misma persona, y el artículo 546.1 reitera lo mismo en sede de servidumbres: estas se extinguen por reunirse en una misma persona la propiedad del predio dominante y la del sirviente. No existe una norma similar respecto de la hipoteca o de la prenda, pero es doctrina común entender que la reunión en una sola persona de las condiciones de acreedor hipotecario y dueño de la cosa hipotecada (o de acreedor pignoraticio y dueño de la cosa pignorada) provoca la extinción de estos derechos de garantía. La consolidación se origina al adquirir el propietario, por cualquier título, la titularidad del derecho real limitado o, inversamente, por adquirir el titular del derecho real la propiedad de la cosa gravada”.

Interés casacional del recurso: liberación de la fianza por abuso del derecho del acreedor.

Como quedaba crédito por pagar, el banco reclamó su pago posteriormente a los fiadores del primer préstamo en un juicio ejecutivo.

Los fiadores demandaron a su vez al banco por considerarse liberados de la fianza al no poder subrogarse en la posición de acreedor hipotecario que ocupaba el banco por culpa de éste. Tanto el Juzgado como la Audiencia Provincial les dieron la razón.

Ante el recurso del banco el Tribunal Supremo centra el interés casacional del pleito en el F.D. CUARTO.3:” lo que se plantea es una cuestión jurídica y no fáctica, cual es la existencia o no de abuso del derecho en la actuación de la entidad recurrente y la procedencia o no de reconocer efecto liberatorio de la fianza a los hechos de ésta que dan lugar a aquella eventual actuación abusiva”.

Las razones que llevan a dar la razón a los fiadores son las siguientes:

La fianza es una obligación distinta de la garantizada:

Constituye “un nuevo vínculo obligatorio, distinto, aunque accesorio de la obligación principal, que está dotado de contenido propio, y que cuenta con su propia y específica causa de garantía”…” incluso en el supuesto de la denominada «fianza solidaria» no existe una obligación única con pluralidad de deudores (en que se puedan entender refundidas la principal y la accesoria), sino que subsiste la concurrencia de dos vínculos obligatorios de naturaleza distinta”. F.D. QUINTO 1 y 3.

Al fiador que paga le corresponde, además de la acción de reembolso, la de subrogación.

Respecto de ésta, dice el F.D. SEXTO.3 :”La subrogación atribuye al fiador subrogado el mismo derecho que tenía el acreedor pagado, con sus garantías, privilegios y preferencias. Se trata de un supuesto de novación subjetiva del crédito (art. 1203.3º CC). En virtud del art. 1839, mediante el pago surge la subrogación, que no es sino la mera sustitución de la persona del acreedor inicial por el fiador subrogado, que sustituye a aquel como su sucesor (succesio in locum creditoris), sin que, por tanto, a estos efectos, se pueda hablar del nacimiento de un derecho, como diversamente ocurre en el caso del derecho a ser indemnizado del art.1838 CC (sentencia de 13 de febrero de 1988 (RJ 1988, 1985) )añadiendo en el F.D. SEXTO.4 ”el fiador podrá ejercitar una acción directamente dirigida a obtener la prestación mediante un pronunciamiento de condena, o podrá ejercitar en beneficio propio las garantías existentes frente a terceros a favor del acreedor en el momento del pago, siendo esta, como señala la doctrina, una de las mayores ventajas de la subrogación frente a la acción de reembolso o regreso….”.

EL acreedor está obligado a preservar el derecho de subrogación del fiador bajo pena de perder la fianza.

F.D. SEXTO. “9.- Entre las causas específicas de extinción de la obligación del fiador, distintas de las generales del art. 1156 CC y distintas también de las propias de la obligación garantizada, interesa a los efectos de esta litis la prevista en el art. 1852 CC. Dispone este precepto que «los fiadores, aunque sean solidarios, quedan libres de su obligación siempre que por algún hecho del acreedor no puedan quedar subrogados en los derechos, hipotecas y privilegios del mismo«(….) del que “se deriva la existencia de una carga que incumbe al acreedor de preservar el derecho de subrogación del fiador con plenitud de sus efectos, es decir, con extensión a todas las garantías y privilegios del crédito (manteniendo la relación entre débito y responsabilidad como existía en el momento de constituir la fianza). Este es el deber cuyo cumplimiento se tutela mediante la norma contenida en el art. 1852 CC, que constituye una suerte de sanción por el incumplimiento de tal carga”.

Los requisitos para la liberación del fiador por incumplimiento de dicha obligación son, según la jurisprudencia:

“ (i) debe existir una relación de causalidad (relación de causa/efecto) o conexión directa entre la conducta del acreedor y la pérdida del derecho o garantía que impida la subrogación;

(ii) esta conducta no precisa estar connotada por una idea de ilicitud o culpabilidad, lo que se precisa es que tenga carácter voluntario y sea determinante del efecto impeditivo citado (ejemplo paradigmático sería que el fiador garantice una deuda previamente asegurada con hipoteca, y con posterioridad a su constitución el acreedor consiente la cancelación de la hipoteca antes del pago de la deuda, sin contraprestación);

(iii) el efecto liberatorio derivado de la pérdida de la posibilidad de subrogación queda enervado en caso de que respecto del hecho causante de esa pérdida haya mediado el consentimiento o intervención del fiador; éste debe ser ajeno al hecho causante;

y (iv) tampoco cabe estimar la extinción de la fianza si la pérdida de la garantía es consecuencia de una disposición legal (como en el caso de la extinción de la garantía por efecto de su activación o ejercicio en un procedimiento de ejecución para obtener con el precio del remate o su adjudicación el pago de la deuda, o por su purga como consecuencia de la ejecución de una hipoteca de mejor rango – art. 692.3 LEC –)” ( F.D. SÉPTIMO.7).

En el caso enjuiciado el banco incurrió en abuso de derecho.

“En el caso concreto que ahora analizamos, la garantía prevista por el ordenamiento consiste en la imposición al acreedor de la carga, el deber jurídico, de actuar diligentemente en la conservación de las garantías y privilegios de su crédito para no malograr la futura subrogación, lo que comporta un correlativo derecho a favor del fiador, consistente en poder reclamar la liberación de su obligación fideiusoria en caso de contravención de aquel deber”(…)” la existencia de aquella situación de pendencia e interina, y el ámbito de poder que de la misma se desprende para el fiador, no permite admitir sin reservas, por no ser compatibles, el desenvolvimiento hasta sus últimas consecuencias de la extinción por consolidación de la hipoteca preferente, en garantía de la misma obligación afianzada, por la ejecución de una hipoteca posterior que concluye con una adjudicación de la finca al mismo acreedor, sin incurrir en el abuso de derecho proscrito por el art. 7.2 CC..( F.D. OCTAVO.7) lo que, dice el F.D. OCTAVO.8, aplicado a los hechos juzgados, permite declarar la extinción de la fianza al no poder subrogarse los fiadores en el ejercicio de la acción hipotecaria como consecuencia de la consolidación operada: “2.ª) Al margen de si el conjunto de tales actuaciones estaba o no predeterminado a ocasionar de forma voluntaria y consciente un perjuicio al fiador, lo que ahora no es preciso prejuzgar pues no resulta determinante a estos efectos, ya que la aplicación del art. 1852 CC no presupone necesariamente un juicio de ilicitud o antijuridicidad de la conducta del acreedor, sino una infracción a su deber de diligencia en la conservación de la garantía, lo cierto es que constituyen en su globalidad una conducta subsumible en el concepto de «hecho del acreedor«, imputable al mismo (no a caso fortuito), en el sentido en que lo emplea el art. 1852 CC.”

Alguien ideó una fórmula aparentemente segura para quedarse con la finca hipotecada sin perder la garantía fideiusoria prestada por los anteriores socios de la deudora. La jugada salió mal porque al ejecutar la segunda hipoteca y adjudicarse la finca se impedía a los fiadores, contra los que iban a dirigirse después, subrogarse como acreedores hipotecarios. O eso, o quien tomó la decisión de dejar en el congelador la primera hipoteca no era consciente de los efectos de la consolidación. No sé qué es peor.

1 de febrero de 2021

2. TRANSPORTE Y CONCURSO. LA EXCEPCIÓN DE LA EXCEPCIÓN.

La Sentencia núm. 701/2020, de 29 de diciembre de la Sala Primera del Tribunal Supremo, ECLI:ES:TS:2020:4461, confirma la sentencia de la Audiencia dando vía libre a la reclamación de un transportista subcontratado frente al cargador, habiendo sido declarado en concurso el porteador intermedio.

Una sociedad mercantil contrató con otra la realización de una serie de portes, que pagó. La contratada, porteadora intermedia, a su vez subcontrató con otras empresas la ejecución de los portes que se ejecutaron, pero no les pagó y, después, fue declarada en concurso.

Los porteadores subcontratados se dirigieron contra el cargador principal haciendo uso del derecho que les reconoce la Disposición Adicional 6.ª de la Ley 9/2013″:

“Disposición adicional sexta. Acción directa contra el cargador principal en los supuestos de intermediación.

En los supuestos de intermediación en la contratación de transportes terrestres, el transportista que efectivamente haya realizado el transporte tendrá acción directa por la parte impagada, contra el cargador principal y todos los que, en su caso, le hayan precedido en la cadena de subcontratación, en caso de impago del precio del transporte por quien lo hubiese contratado, salvo en el supuesto previsto en el artículo 227.8 del texto refundido de la Ley de Contratos del Sector Público, aprobado por el Real Decreto Legislativo 3/2011, de 14 de noviembre”.

La demandada se opuso alegando que había cumplido sus obligaciones con la contratista y que, al estar ésta inmersa en un procedimiento concursal, se trataba de deudas que habrían de ser objeto del tratamiento que procediera en el seno del mismo.

Los aspectos fundamentales de la sentencia del Tribunal Supremo, que justifican por qué no es aplicable el régimen concursal de paralización de acciones ex artículos 50.3º y 51 bis.2 de la Ley Concursal (hoy arts.136.1.3º y 139.2 de su Texto Refundido) son los siguientes:

La regla general es la paralización de acciones en beneficio del concurso.

El concurso supone una “alteración sustancial de las relaciones jurídicas preexistentes, dentro del marco de la norma concursal. La concurrencia, en un procedimiento de insolvencia, de intereses de distinta naturaleza, los de los acreedores, públicos y privados, trabajadores, accionistas, y los de orden público económico, obliga al legislador a modificar el régimen jurídico que tenían en su origen y desarrollo los créditos, acciones y derechos” (F.D. 3º.2).

Por ello, pese al art. 1597 Código Civil: “la acción del subcontratista contra el dueño de la obra cede a favor de la masa activa del concurso del contratista, en el supuesto de que no se haya hecho efectiva antes de la declaración del concurso”. (F.D. 3º.1)……… “Por los principios de universalidad de la masa pasiva y activa, (integración de la masa pasiva del artículo 49 LC y el de universalidad del artículo 76 LC), tanto el acreedor como su crédito (que pretendía hacerlo efectivo mediante el ejercicio del art. 1597 CC), quedan afectados por la declaración de concurso del deudor. El art. 49 LC establece que todos los acreedores del deudor quedarán de derecho integrados en la masa del concurso (masa pasiva). Son acreedores concursales, todos sin distinción alguna, salvo las excepciones que establecen las leyes y, una vez sean reconocidos sus créditos (acreedores concursales), serán debidamente clasificados como privilegiados, (con privilegio especial o con privilegio general), ordinarios y subordinados (arts. 90 , 91 y 92 LC). (F.D. 3º.2.b).

Sin embargo, la acción directa contra el cargador principal no se ve condicionada por el concurso del porteador intermedio.

La Disposición Adicional Sexta de la LOTT , según la jurisprudencia del Tribunal Supremo, supone que “ la acción directa puede ejercitarla el transportista efectivo con independencia de que el reclamado (el cargador principal o un subcontratista intermedio) hubiera o no satisfecho el porte al operador de transporte a quien hubiera encargado su ejecución…. no supedita el ejercicio de la acción directa contra el cargador a que éste no haya abonado el porte al porteador contractual, de manera que esta acción directa del porteador efectivo existe con independencia del crédito del porteador frente a su cargador”.(F.D.4º.4)

“La Disposición Adicional Sexta Ley 9/2013 no contiene ninguna previsión que excepcione su aplicación en caso de concurso del porteador intermedio, pese a que cuando se promulgó ya estaban en vigor los arts. 50.3º y 51 bis.2 …… Y con posterioridad, el Texto Refundido de la Ley Concursal tampoco ha incluido la acción directa del transportista entre las vetadas para su ejercicio tras la declaración de concurso, sino que en los mencionados arts. 136.1.3º y 139.2 sigue haciendo mención exclusivamente a la del contrato de obra regulada en el art. 1597 CC (F.D. 5º.3)”.

F.D. 5º.5 .- “Una vez que no hay prohibición legal para el ejercicio de la acción directa del porteador efectivo frente al cargador principal, aunque el porteador intermedio haya sido declarado en concurso, deben distinguirse dos situaciones diferentes, en función de que, antes del concurso, el cargador haya abonado el precio del transporte al porteador intermedio (concursado) o que no lo haya hecho. Aunque en ambos casos procede el ejercicio de la acción directa que nos ocupa.

En el primer caso, no hay ningún crédito en la masa activa del concurso que pueda verse afectado, por lo que el ejercicio de la acción directa queda al margen del proceso concursal, ya que no afecta al interés del concurso. Por el contrario, precisamente porque el intermediario es insolvente y ha sido declarado en concurso, cobra más sentido el ejercicio de la acción directa frente al cargador principal. Sin perjuicio de que el éxito de la acción directa haga surgir un nuevo crédito de regreso del cargador frente al intermediario concursado, lo que es ajeno al litigio que nos ocupa.

En el segundo caso, el ejercicio de la acción directa por parte del porteador efectivo frente al cargador principal una vez declarado el concurso del porteador intermedio (o su continuación si se ejercitó con anterioridad), cuando no ha habido pago previo del cargador, tampoco afecta al concurso, puesto que el porteador efectivo opta por reclamar, no contra el concursado, con quien contrató directamente, sino contra el cargador principal, que cumple la función de garante ex lege de la deuda”.

Realmente hay que tener cuidado con quien contrata uno un transporte al que le sea de aplicación la Ley de Ordenación del Transporte Terrestre porque si no se tiene la precaución de asegurarse de que la contraparte paga puntualmente a los subcontratistas (o, directamente, se le prohíbe subcontratar) puede verse en la lamentable tesitura de pagar dos veces por el mismo servicio con pocas esperanzas de recuperar lo pagado, como en el caso.

1 de febrero de 2021

3. PROCEDIMIENTO ORDINARIO SOBRE VENCIMIENTO ANTICIPADO DE PRESTAMO HIPOTECARIO

La Sentencia núm. 39/2021, de 2 de febrero, del Pleno de la Sala Primera del Tribunal Supremo, ECLI:ES:TS:2021:233, estima el recurso de casación interpuesto por el banco al que se le había negado su petición principal en el pleito, que era la declaración vencimiento anticipado de un préstamo hipotecario por impago del deudor.

Las circunstancias son las de un préstamo hipotecario concedido en 2004 a un matrimonio sobre una vivienda propiedad de la esposa que es vivienda habitual de los deudores con destino a financiar sus actividades empresariales. La crisis económica arruinó el negocio que tenían y dejan de pagar las cuotas en 2013. El banco, tras diversas gestiones, les comunica en 2016 el vencimiento del préstamo sin perjuicio de admitir la regularización de la deuda en ciertas condiciones que no pueden cumplir los deudores por lo que presenta demanda de juicio ordinario para que se declare, como petición principal, vencido el préstamo por incumplimiento esencial de las obligaciones de los prestatarios (art. 1124 CCivil) y riesgo fundado de incumplimiento (art. 1129 CCivil). Pide también que, de estimarse dicha petición se ordene, a los efectos de realización del derecho de hipoteca referido en este escrito, la venta en pública subasta del inmueble hipotecado, identificado en los hechos de esta demanda, lo que se verificará en ejecución de sentencia, de acuerdo con las reglas que resultan del Capítulo IV, Libro III de la LEC (arts. 681 y ss.): a) El producto de la venta del inmueble será destinado al pago del crédito garantizado de mi mandante en el importe a cuyo pago venga condenado el prestatario en la sentencia, incluyendo los pronunciamientos relativos a los intereses moratorios devengados tras la interpelación judicial, con la prelación derivada de la garantía hipotecaria. b) A los efectos de la subasta, servirá de tipo o avalúo del inmueble el tipo pactado por las partes en la escritura de hipoteca.

En primera instancia se atendió la petición subsidiaria de la demandante relativa al pago de cuotas vencidas antes de la interposición de la demanda, pero se rechaza la declaración judicial de vencimiento anticipado porque «no se puede declarar el vencimiento de una obligación previamente vencida extrajudicialmente”. La Audiencia Provincial confirmó la de instancia añadiendo que en el caso no cabía acudir al art. 1124 CCivil por no ser el préstamo contrato bilateral ni al art. 1129 CCivil por no concurrir las circunstancias previstas en el mismo.

El Tribunal Supremo casa la sentencia de la Audiencia.

El Fundamento Jurídico Tercero contiene, entre otras, las siguientes declaraciones:

Aplicación del art. 1124 CCivil al préstamo

- i) En las obligaciones recíprocas, el art. 1124 CC permite al perjudicado optar entre el cumplimiento y la resolución del contrato. También puede pedir la resolución aun después de haber reclamado el cumplimiento cuando este no resulte posible.

La sentencia del pleno 432/2018, de 11 julio , sentó como doctrina que es posible resolver el contrato de préstamo cuando el prestatario incumple de manera grave o esencial las obligaciones asumidas que sean relevantes para las partes, como la de devolver el capital en ciertas cuotas o abonar los intereses remuneratorios pactados.

Criterio orientativo sobre el concepto de incumplimiento grave o esencial

…aun cuando el art. 24 de la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario (LCCI), no es de aplicación a los contratos cuyo vencimiento anticipado se hubiera producido antes de la entrada en vigor de tal ley, para valorar la gravedad de un incumplimiento resolutorio resultan ilustrativos y pueden servir como pauta orientativa los criterios fijados por el legislador en el mencionado precepto para permitir al prestamista reclamar el reembolso total adeudado del préstamo.

Aplicación del art. 1129 CCivil

Entre los supuestos que permiten al acreedor anticipar el vencimiento de la obligación se encuentra la insolvencia sobrevenida del deudor ( art. 1129.1.º CC). El precepto no exige que medie una previa declaración formal de insolvencia ( sentencia 698/1994, de 13 de julio ) y es suficiente la constatación de la falta de cumplimiento regular de las obligaciones exigibles ( cfr. art. 2 del Real Decreto Legislativo 1/2020, de 5 de mayo , por el que se aprueba el texto refundido de la Ley Concursal)….. Todos los supuestos que se establecen expresamente en el art. 1129 CC (insolvencia sobrevenida, no otorgamiento de las garantías comprometidas, disminución o desaparición de las garantías) se fundamentan en el riesgo que suponen para que el acreedor pueda ver satisfecho su derecho de crédito, riesgo que ya se ha materializado cuando el deudor ha incumplido el pago consecutivo de varias cuotas del préstamo y no procede a reparar la situación.

Procedencia de la declaración judicial de vencimiento anticipado

….ningún fundamento tiene la argumentación de la sentencia recurrida ….la declaración de vencimiento anticipado efectuada por la entidad acreedora con anterioridad a la presentación de la demanda no excluye su posterior petición en un proceso, pues lo que hace la demandante al solicitar el reembolso total adeudado del préstamo es solicitar la tutela judicial para el reconocimiento de una pretensión a la que tiene derecho y que no fue atendida voluntariamente por los deudores, a los que precisamente ofreció la regularización de su situación para evitar el vencimiento anticipado

La consecuencia de la estimación del recurso es que la Sala asume la instancia, y resuelve estimar parcialmente la demanda en el Fundamento Jurídico Cuarto que, entre otras declaraciones, contiene las siguientes:

Marco legal de la pretensión

…no procede analizar en el presente caso la posible abusividad de la cláusula de vencimiento anticipado prevista en el préstamo hipotecario, pues no estamos ante una pretensión de vencimiento anticipado al amparo de una cláusula contractual, sino ante la solicitud de vencimiento anticipado con fundamento en las causas previstas legalmente. Por lo demás, ha quedado probado que los demandados no son consumidores, pues el préstamo tenía por objeto dotar de fondos a la empresa que regentaban.

Pretensión a la que se accede

…procede la estimación del recurso de apelación y con él, la estimación de la pretensión principal de la demandante por la que solicitaba la declaración del vencimiento anticipado de la total obligación de pago del contrato de préstamo hipotecario convenido

Pretensión que se rechaza

Excede del contenido propio de la sentencia declarativa de condena incluir un pronunciamiento sobre el procedimiento que debe seguirse para su ejecución en caso de que el deudor no cumpla voluntariamente aquello a lo que se le ha condenado. Habrá de ser el acreedor quien, mediante la interposición de la correspondiente demanda ejecutiva, inicie un procedimiento en el que se decidan todas las peticiones que sobre la ejecución se susciten.

Aunque la entidad demandante es acreedora hipotecaria, y la hipoteca subsiste, ha optado por reclamar el cumplimiento del crédito en un procedimiento declarativo y va a obtener una sentencia de condena dineraria que, como tal, podrá ejecutarse conforme a las reglas generales de la ejecución ordinaria, de modo que esta sala, al no ser juez de la ejecución, no puede pronunciarse sobre la subasta de la finca hipotecada.

Esta sentencia tiene la importancia de sentar una doctrina que acepta una vía de reclamación que muchas entidades bancarias habrán de seguir para cobrar créditos hipotecarios anteriores a la vigente legislación hipotecaria, en particular a la Ley 5/2019, de 15 de marzo, reguladora de los Contratos de Crédito Inmobiliario (LCCI) en la que también se apoya.

Descarta definitivamente los obstáculos que se han señalado en muchos foros como determinantes de la imposibilidad de que se ejecute por la vía del juicio ordinario el préstamo hipotecario que incluyera causas de vencimiento anticipado abusivas, concepto este que, como sabemos, incluye todos los casos en que el acreedor hizo uso de un derecho expresamente reconocido por la Ley de Enjuiciamiento Civil (art. 693) al tiempo de firmarse las escrituras.

Descarta en particular uno de los argumentos esgrimidos ante el TJUE para demostrar que la declaración de nulidad de la cláusula de vencimiento anticipado pudiera redundar en perjuicio del prestatario en cuanto quedaba todavía al acreedor la vía del juicio ordinario. Se decía que al ser el préstamo un contrato real que se perfecciona con la entrega del capital no cabía resolución por incumpliendo propio de obligaciones reciprocas. Esto, que rechazó la Sentencia del pleno de la misma Sala núm. 432/2018, de 11 julio queda ahora definitivamente sancionado.

24 de febrero de 2021

4. INSCRIPCIÓN DE LA FAENA DE UN TORERO

La Sentencia 82/2021, de 16 de febrero de la Sala Primera del Tribunal Supremo, ECLI: ES:TS:2021:497, aborda el novedoso tema de la inscripción en el Registro de la Propiedad Intelectual de la faena de un torero (aunque en la sentencia no se lo identifica, cuentan los medios que fue Miguel Angel Perera el que intentó registrar su faena a «Curioso» en la Feria de San Juan de Badajoz, el día 22 de junio de 2014).

La solicitud se presentó ante el Registro de la Propiedad Intelectual de Badajoz en 2014 y, al ser denegada, dio lugar a un juicio ordinario en el que, tanto el Juzgado de lo Mercantil como la Audiencia Provincial confirmaron la denegación, con lo que llegó el asunto al Tribunal Supremo, que rechaza los recursos y confirma las sentencias anteriores.

Objeto, justificación y finalidad de la inscripción solicitada

En el recurso se define la faena como lo que sucede «desde que sale el toro al ruedo hasta que finaliza con su muerte, con el capote, la muleta y la estocada» y se caracteriza porque «cada lidia es irrepetible, necesariamente distinta de las anteriores faenas que pudiera haber hecho ese torero y de las que podría hacer en el futuro» y, en concreto, la que solicitó inscribir se describe así: «mano izquierda al natural cambiándose de mano por la espalda y da pase por la derecha. El toro sale suelto y el torero va hacia él dando pase por alto con la derecha«.

Se justifica porque «cualquier torero puede utilizar las suertes, los movimientos, los pases, la técnica torera que pueda estar al alcance de todo diestro e integran el acervo común general, pero la forma, la selección, el orden, la colocación, la expresión corporal, el ritmo, la cadencia, los toques, la voz, los terrenos, la distancia, los trajes, etc., que cada espada escoge para crear y ejecutar su faena en cada momento conforme a su personalidad e inspiración, es lo que dota de originalidad a la obra, según también la condición de cada toro».

Y lo que se persigue es permitir al diestro «el goce de los derechos de propiedad intelectual, en concepto de autor» toda vez que » la obra de los toreros fijada en soporte audiovisual reúne los requisitos que marca el art. 10 de la LPI«.

Características de la obra inscribible según la reciente sentencia del TJUE de 12 de septiembre de 2019 (C-683/17), caso Cofemel

Dice el Tribunal Supremo que, aplicando jurisprudencia comunitaria, la inscripción precisa la existencia de una obra original «para que un objeto pueda considerarse original, resulta al mismo tiempo necesario y suficiente que refleje la personalidad de su autor, manifestando las decisiones libres y creativas del mismo (véanse, en este sentido, las sentencias de 1 de diciembre de 2011, Painer, C-145/10, EU:C:2011:798, apartados 88, 89 y 94, y de 7 de agosto de 2018, Renckhoff, C-161/17, EU:C:2018:634, apartado 14)».

Y, además, debe materializarse en un «objeto identificable con suficiente precisión y objetividad«. por lo que no es bastante «una identificación basada esencialmente en las sensaciones, intrínsecamente subjetivas, de la persona que percibe el objeto en cuestión».

Causas del rechazo de la inscripción en el Registro de la Propiedad Intelectual

Sin negar la consideración de artista que tienen los toreros para los aficionados y de ser las faenas fuente de inspiración de poetas y pintores de fama universal de los que la sentencia cita algunos, la faena del torero, a juicio del tribunal, no reúne las características exigibles para gozar de la protección registral:

«La pretendida creación intelectual de cada lidia, atribuible al torero, participa de un argumento común: el torero se enfrenta a un toro bravo, a quien intenta dominar y finalmente matar, eso sí, con la pretensión de hacerlo de forma artística. Esta faena se desenvuelve en una secuencia de actos en cierto modo pautada, en cuanto que se desarrolla en tres tercios (varas, banderillas y muleta), además de la muerte del toro, y está previsto el contenido de cada uno de ellos, el lugar en que se ha de desarrollar y la función que ha de realizarse.

Por otra parte, en la lidia del toro destacan dos aspectos que escapan a la protección como obra de propiedad intelectual: la técnica y la habilidad del torero. Forma parte de su saber hacer proyectado en cada faena, el conocimiento que tiene de los toros y su capacidad de entender el que en ese caso le corresponde torear, que le permite adaptarse a su comportamiento (provocar una salida, encauzar el curso del animal, dirigirlo con un movimiento de brazo o de muñeca, etc), así como su colocación respecto del toro. También la habilidad desarrollada con el capote, la muleta y la espada, para realizar una concreta faena, que no dejan de ser destrezas.

- Partiendo de lo anterior, la creación intelectual atribuible al torero, a su talento creativo personal, estaría en la interpretación del toro que le ha correspondido en suerte, al realizar la faena, en la que además de la singularidad de ese toro, influiría mucho la inspiración y el estado anímico del torero. Esta creación habría de plasmarse en una expresión formal original, que en este caso podría llegar a ser la secuencia de movimientos, de los pases realizados por el torero, que para ser originales deberían responder a opciones libres y creativas, o a una combinación de opciones con un reflejo estético que proyecte su personalidad. Y, en cualquier caso, esta expresión formal original debería poder ser identificable con precisión y objetividad.

Es aquí donde, en aplicación de la doctrina del TJUE, expuesta primero en la sentencia de 13 de noviembre de 2018 (C-310/17), Levola Hengelo , y reiterada después en la sentencia de 12 de septiembre de 2019 (C-683/17), Cofemel, radica el principal escollo para que pueda reconocerse a la lidia del toro la consideración de obra objeto de propiedad intelectual. La pretendida creación intelectual (artística) debería quedar expresada de forma que pudiera identificarse con suficiente precisión y objetividad, aun cuando esta expresión no fuera necesariamente permanente ( STJUE de 13 de noviembre de 2018, Levola Hengelo, C- 310/17 ). Ha de ser expresada de forma objetiva para que tanto quienes deban velar por la protección de los derechos de exclusiva inherentes al derecho de autor, como los particulares, puedan estar en condiciones de conocer con claridad y precisión el objeto protegido (SSTJUE 13 de noviembre de 2018, Levola Hengelo, y 12 de septiembre de 2019, Cofemel).

En la lidia de un toro no es posible esa identificación, al no poder expresarse de forma objetiva aquello en qué consistiría la creación artística del torero al realizar una concreta faena, más allá del sentimiento que transmite a quienes la presencien, por la belleza de las formas generadas en ese contexto dramático. Por esta razón no cabe reconocerle la consideración de obra objeto de propiedad intelectual«.

Se puede pensar que los tribunales no deberían dedicar sus limitados recursos a resolver casos de este tipo. De todas formas, la Sala de lo Civil del Tribunal Supremo lleva muchos meses dedicada a resolver casi exclusivamente asuntos derivados de la crisis económica de 2008, con los bancos como protagonistas de la mayoría de los recursos por unas razones o por otras. Me aventuro a decir que al ponente, el Magistrado Ignacio Sancho Gargallo, que ha escrito las más importantes sentencias sobre la aplicación de la Ley Concursal de este siglo, puede que no le haya importado dedicar unas horas a ésta en la que, en definitiva, dice que no se puede encerrar en un folio registral la magia que crea el torero y siente el aficionado cuando cuaja una faena redonda, de esas que sale el público de la plaza dando muletazos al aire.

A lo largo de mi carrera de registrador he disfrutado de la amistad de compañeros muy entendidos en el arte de torear que se esforzaron en explicarme su particular vocabulario y sus reglas, aunque no consiguieron aficionarme a la fiesta. Dos de ellos no están ya entre nosotros: José María López Galiacho y Santiago Laborda Peñalver; al tercero, Juan La Cierva, afortunadamente, lo tengo en el despacho de al lado.

A ellos dedico este resumen.

4 de marzo de 2021

5. DAÑOS COLATERALES DEL AMIANTO

La Sentencia 141/2021, de 15 de marzo, del Pleno de la Sala Primera del Tribunal Supremo, ECLI: ES:TS:2021:807, confirma en lo fundamental la sentencia de la Audiencia Provincial, declarando a una archiconocida empresa responsable civil de las enfermedades causadas por la actividad de uno de sus más importantes centros productivos en España.

Para situar la cuestión hay que señalar que los demandantes no son los trabajadores que prestaron sus servicios en la fábrica, cuyas reclamaciones se sustancian en la jurisdicción laboral, sino sus familiares, que resultaron contaminados por la ropa con la que volvían a casa (pasivos domésticos) y quienes vivían en las proximidades de la fábrica, respirando lo que arrojaban sus chimeneas (pasivos ambientales).

Se trata de una sentencia muy extensa que merece la pena leer porque representa un importante esfuerzo para explicar que sin perjuicio de la importancia social y económica de una empresa que ha contribuido de forma decisiva a lo largo de muchos años al desarrollo de toda una comarca, creando muchos puestos de trabajo y obteniendo importantes beneficios, ello no supone una patente de corso que obligue a quienes se ven afectados de forma importante en su salud por el mero hecho de convivir con una persona que trabaja en la fábrica o vive en sus inmediaciones, a sacrificarse sin derecho a ser compensados.

Se comprende que es fundamental en este caso el peso y la solvencia de los informes periciales que, respecto de cada uno de los demandantes, explican la enfermedad que han padecido o padecen, incluso la que están más expuestos a padecer en el futuro y la relación entre la actividad de la industria demandada y dichas enfermedades.

Hay aquí un detenido estudio de la jurisprudencia sobre la aplicación por el juez de la regla de la sana crítica a la hora de valorar el conjunto del material probatorio que las partes aportan al proceso y también de la carga de la prueba cuando, como es el caso, a un lado está una importante empresa y de otro cuarenta o cincuenta personas afectadas por unos graves trastornos para los que la explicación más plausible, teniendo en cuenta todos los factores, es que de no haber convivido con un trabajador o haber residido en la cercanía de las instalaciones no habría contraído una de las dos enfermedades directamente relacionadas con la exposición al amianto.

El Tribunal aplica la regla de la imputación objetiva exigiendo una doble causalidad: la física que permite concluir que “el resultado no se hubiera producido, de no concurrir el comportamiento enjuiciado” y la jurídica que es la que permite la “atribución de un hecho a una conducta humana”.

Causalidad física

Respecto de la primera, dice el F.D. TERCERO:

El método utilizado por la Audiencia es racional, circunscrito a cada uno de los demandantes, fundado en la causalidad tóxica general, individual y alternativa, sin que, por consiguiente, podamos efectuarle un reproche de arbitrariedad para considerar que la resolución dictada rompe con los exigidos cánones de la racionalidad.

Esta Sala ha declarado que se puede dar por acreditada la relación causal con base en la apreciación de perspectivas de verosimilitud o una mayor probabilidad cualificada ( sentencia 606/2000, de 19 de junio), grado de probabilidad cualificada suficiente ( sentencias de 5 de enero de 2007, en recurso 161/2000; 1242/2007, de 4 de diciembre) o alta probabilidad (sentencia 772/2008, de 21 de julio), o como dice la sentencia 944/2004, de 7 de octubre, aunque no haya certeza absoluta, difícilmente predicable de los juicios humanos con sus consustanciales limitaciones cognitivas, «la relación causal aparece como probable en un juicio de probabilidad cualificada, sin que se proporcione una hipótesis alternativa de similar intensidad». En definitiva, si queremos aspirar a la racionalidad dentro del marco de la incertidumbre debemos conformarnos con la probabilidad suficiente que satisfaga el estándar probatorio del proceso de que se trate”.

Causalidad jurídica

La sentencia aplica la doctrina jurisprudencial del riesgo, contenida en varias sentencias que transcribe, sentando en el Fundamento Jurídico Cuarto las siguientes pautas:

- En primer lugar, que el riesgo, por sí solo, no es título de imputación jurídica en el ámbito de nuestro derecho, sino que corresponde al legislador la atribución del régimen jurídico de la responsabilidad objetiva a una concreta y específica actividad.

- La doctrina del riesgo se encuentra, por otra parte, circunscrita a aquellas actividades anormalmente peligrosas, no es extrapolable a las ordinarias, usuales o habituales de la vida.

III. Para los supuestos de daños derivados de actividades especial o anormalmente peligrosas se eleva considerablemente el umbral del deber de diligencia exigible a quien la explota, controla o debe controlar, en proporción al eventual y potencial riesgo que genere para terceros ajenos a la misma.

- Se facilita la posición jurídica de la víctima, mediante una suerte de inversión de la carga de la prueba atribuida a quien gestiona o controla la actividad peligrosa, que responde además a una dinámica y coherente manifestación del principio de facilidad probatoria, toda vez que es la entidad demandada la que cuenta con los conocimientos y medios necesarios para demostrar los esfuerzos llevados a efecto para prevenir el daño representable, o justificar su condición de inevitable o de residual sin culpa.

- Por otra parte, el art. 1908.2 CC, igualmente invocado en la demanda, regula los daños causados por los humos excesivos que sean nocivos como un supuesto de responsabilidad propia y directa del propietario de matiz objetivo (sentencias 227/1993, de 15 de marzo; 281/1997, de 7 de abril; 31/2004, de 28 de enero y 589/2007, de 31 de mayo).

De la aplicación de dichos criterios al caso se deduce la responsabilidad de la demandada porque sabía que trabajaba con un mineral muy peligroso lo que le obligaba a probar que adoptó medidas eficientes para evitar perjudicar a personas como los convivientes con los trabajadores o los vecinos de las instalaciones que no estaban obligados a padecer enfermedades, lo que no ha conseguido : “En definitiva, no cabe concluir que la demandada obrara, con la diligencia exquisita que le era exigible, en la gestión de una actividad anormalmente peligrosa para la salud de las personas como la que explotaba en su fábrica. Tampoco que fueran objetivamente imprevisibles los daños susceptibles de ser causados a las personas, que habitaban o trabajaban en sus inmediaciones, con las emisiones de las fibras de amianto que liberaba. Máxime incluso cuando no observó la normativa vigente al respecto, ni demostró un particular cuidado en la prevención de un daño, que le era perfectamente representable. La imposición de prevenciones a seguir por parte de la Administración inspectora constituye un significado indicativo de la pasividad de la demandada”.

Transmisibilidad hereditaria de la acción de resarcimiento

La sentencia se ocupa también de una cuestión técnica, doctrinal y jurisprudencialmente discutida. La demandada se opuso a las reclamaciones de los herederos de personas fallecidas por los daños sufridos por sus causantes en vida a consecuencia de la actividad de la fábrica, entendiendo que esa acción tiene carácter personalísimo. La decisión, en el Fundamento de Derecho Séptimo, confirma la transmisibilidad:

“El recurso plantea la problemática relativa a si la víctima de un daño de contenido personal, que muere sin haber ejercitado las correspondientes acciones judiciales reparatorias y siempre que éstas no hayan prescrito, transfiere a sus herederos el derecho a obtener el resarcimiento del daño experimentado al formar parte de su herencia conforme a los arts. 659 y 661 del CC. De contestar afirmativamente tal cuestión, si es compatible reclamar ex iure propio, por la muerte, y ex iure hereditatis, por el daño corporal sufrido por el causante en vida…. No se puede negar el carácter polémico de esta cuestión, que se ha movido entre los dos polos antagónicos de las posiciones favorables o contrarias a tal posibilidad, dadas las reticencias fundamentalmente existentes respecto a la transmisión del daño moral”………..”Ahora bien, el derecho de los particulares a ser resarcidos económicamente por los daños y perjuicios sufridos, a consecuencia de una conducta jurídicamente imputable a otra persona ( art. 1902 CC), genera un derecho de crédito de contenido patrimonial, condicionado a la concurrencia de los presupuestos de los que surge la responsabilidad civil. Los bienes jurídicos sobre los que recae el daño cuando son la vida, la integridad física, los derechos de la personalidad, tienen carácter personalísimo y, como tales, no son transmisibles por herencia, pero cuestión distinta es el derecho a ser resarcido económicamente por mor de la lesión padecida, en tanto en cuanto goza de la naturaleza de un crédito de contenido patrimonial, que no se extingue por la muerte del causante ( art. 659 CC).

Por consiguiente, el daño corporal sufrido por el causante antes del fallecimiento, pericialmente determinado, puede ser reclamado por los herederos y es compatible con el daño experimentado por éstos como perjudicados por su fallecimiento”.

Es imposible transitar por ciudades y pueblos de España sin ver en tejados y paredes protegidos por esas planchas onduladas de fibrocemento, popularmente conocidas como uralita, que era entonces la denominación social de la demandada. Pese a su innegable eficacia aislante asistimos ahora al proceso inverso de retirada, dada su peligrosidad demostrada para la salud.

Para quienes, sin trabajar en la empresa, resultaron perjudicados por la utilización de dicho material, el Tribunal Supremo perfila con esta sentencia, que no es la primera, una vía de reclamación de indiscutible transcendencia y utilidad. Parece evidente que los abogados de los reclamantes, enfrentados a una importante empresa, han hecho un buen trabajo recogiendo y aportando abundante documentación e informes periciales detallados y completos que se han revelado imprescindibles para que los jueces, aplicando el criterio de la sana crítica a la hora de valorar el conjunto probatorio y la doctrina del riesgo hayan podido darles la razón.

26 de marzo de 2021

IR AL ÍNDICE GENERAL DE TODAS LAS SENTENCIAS TRATADAS EN CRÓNICA BREVE DE TRIBUNALES